可转让信用证(TransferableCredit)是指信用证的受益人可以要求授权付款、承担延期付款的责任、承兑或议付的银行,或当信用证是自由议付时,可以要求信用证中特别授权的转让银行,将信用证全部或部分转让给一个或数个受益人的信用证。下面由爱华网小编为你介绍可转让信用证的相关法律知识。

可转让信用证的法律风险一、案情

国内A公司通过香港中间商B公司向孟加拉出口烧碱,合同金额为51万美元。2004年12月4日,A公司收到由孟加拉C银行开出的、香港D银行作为转让行的可转让信用证,B公司为该信用证的第一受益人,A公司为第二受益人,信用证金额为51万美元。12月30日,A公司按照信用证条款要求安排货物装运并将全套结汇单据交国内E银行议付。该行审单合格后,将全套单据提交D银行办理结算。2005年1月11日,D银行将经过B公司换单的全套单据寄给C银行,C银行于2005年1月20日提出单据不符点,原因是“箱单上没有装船前检验机构的确认(P/L NOT CERTIFIED BY PSI AGENCY)”。

可转让信用证有哪些法律风险

二、处理

(一)积极与银行交涉

E银行在收到C银行关于“不符点”的电文后,核查了信用证条款及单据留存件后,认为:C银行提出的“不符点”在信用证条款中并未做出明确的规定,A公司提交的单据完全符合信用证条款的各项要求,且C银行只是提出“不符点”,却从未明示“拒付”。据此,E银行通过D银行多次致电C银行,要求其履行付款义务。D银行也曾回电答复:C银行指出的“不符点”不构成“实质性不符点”,但C银行已退单,D银行将等候E银行的进一步指示。随后,虽经E银行的反复催告,但最终未能收到信用证项下货款。

(二)密切关注货物动态

A公司在获悉风险发生后,立即指示货运公司,要求其“不仅要收回正本提单,且要得到A公司的书面确认后,方可放货”。同时,为防止货物滞港超期被海关罚没或拍卖,A公司积极开展货物的转卖工作,但因当地法律和海关工作机制的特殊性,转卖手续极其繁琐。经多方权衡,A公司最终同意降价6万美元,将货物交付原买家。

三、启示

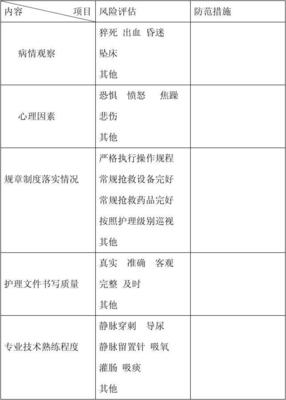

(一)可转让信用证存在的主要风险

按照UCP500第48条(i)款之规定,可转让信用证(Transferable L/C)是指根据信用证,受益人(第一受益人)可以要求授权进行支付、延期付款、承兑或议付的银行(转让行)或者是在自由议付信用证的情况下,在信用证中特别授权的转让行将该跟单信用证全部或部分转让给一个或多个其它受益人(第二受益人)使用。

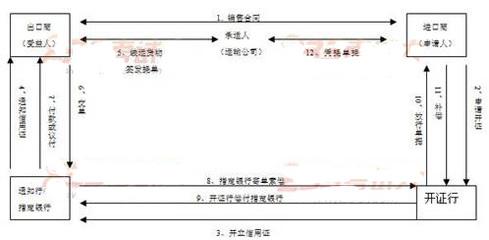

可转让信用证生效后,第二受益人装运货物并向转让行交单,转让行收到单据后通知第一受益人换单,第一受益人以自己的发票和汇票替换第二证受益人的发票和汇票(包括其他需替换的单据)。之后,转让行将替换后的单据寄送开证行,开证行审核单据无误后,对转让行进行偿付。最后转让行依据第一受益人的指示付款给第二受益人。在贸易实务操作中,可转让信用证主要面临以下几方面的风险:

1、第二受益人(供货商)权利受限带来的收汇风险。第二受益人尽管是受益人,但其可以向银行主张的权利是受让于第一受益人的,其收汇的保障是有限而被动的;一旦第一受益人保留任何权利,第二受益人的权利便受到诸多不利的限制。

2、他人业务操作失误,第二受益人(供货商)代人受过的风险。在可转让信用证项下,即使第二受益人提交了完全符合信用证要求的全部文件,但中间商置换文件或转让行办理业务中发生差错,开证行同样会拒付货款,第二受益人便成为最终的损失承担者。

3、要求中间商承担付款责任阻碍较大。开证行拒付后,第二受益人是否可依据与中间商的合同关系,要求中间商承担付款责任呢?理论上,虽然开证行以不符点拒付货款,但基于第二受益人(供货商)与中间商之间的贸易合同关系,中间商仍然应承担合同项下的付款责任。但在业务实践中,经常出现因中间商实力薄弱或信誉不佳,导致第二受益人(供货商)最终陷入求助无门的境地,只能独自承受损失。

(二)慎重运用可转让信用证

由于可转让信用证业务操作程序复杂,供货商(第二受益人)的收汇风险较高,出口商应谨慎选择可转让信用证作为合同付款条件。如果中间商资金实力较强,可选择背对背信用证或者D/P的支付方式,以便最大程度地保障自身权益。

(三)高度关注中间商(第一受益人)及转让行风险

供货商作为可转让信用证的第二受益人时,应明确自己在信用证下的法律地位,认真审核信用证条款,充分了解中间商(第一受益人)、转让行的资信状况。在信用证项下无法收汇时,供货商要在贸易合同的基础上积极向中间商主张权利,不要轻易放弃要求中间商承担付款责任的权利。同时,供货商要通过事前的资信调查,尽可能防范中间商与转让行或最终买家相互勾结或破产、逃逸的风险。

(四)积极应对可能损失

若发生第一受益人换单引致的损失后,出口商应及时敦促中间商修改不符点,争取开证行付款;对一些金融秩序较差国家的开证行,要有效控制货权,谨防开证行擅自放单,并积极寻求转卖货物的途径;同时,供货商(第二受益人)要尽早向贸易合同项下的付款义务人主张债权,从多方面、多渠道争取收回货款的机会。

相关阅读:

可转让信用证适用的贸易方式

1. 若进出口商签约成交的订单,系商品规格化,包装标准化,检验程序化,而且批量多,金额大,货源来自分散的异地,亦就是一份订单的货源须从不同地方的港口予以出口。这种贸易方式为了使合同货物(Contract products)与计价货币(Price Currency)相对换,作到简便、易办、顺利装货和安全结汇,可采用可转让信用证(Transferable Credit)。

遵照UCP第44条规定,出口商可要求进口商开具可转让信用证,可转让信用证的受益人(Beneficiary)作为转让人(Transferer), 通过银行称转让银行(Transferable Bank)将信用证金额(Amount)的全部或部分,一次转让给出口商所在地或异地口岸的分支机构,或给异地各货源的供应商,即第二受益人(Second Beneficiary),由第二受益人按规定的产品,在规定的时间内分批装船,制单结汇。第二受益人不得作再次转让,分割转让的金额不得超过信用证的总金额。

2. 若进口商派员到国外采购所需商品,或委托国外代理商采购商品,进口商可开具以货源地的代理商为受益人的可转让信用证。国外代理商可向一地或异地的各供应商为第二受益人予以分割转让其信用证的全部或部分金额。可转让的信用证系由国外的通知银行承担转让银行的职责。

3. 从一个国家生产的商品,运输到另一个国家或地区去销售,经过国际间的多层次的交换,其特点是商品的生者与销售者之间的地理位置遥远,交易批量大,签约复杂,故须中间人介入,或请经纪人介入,他们以赚取中间费用即佣金为目的。

中间商从国外接到订单并收到由国外进口商开具的可转让信用证,以中间商为受益人。第一受益人将订单交给生产厂,并将信用证金额的全部或部分转让给第二受益人。第一受益人不愿将提供货源的生产厂的地址及交易条件告知 给进口商,为保住商业秘密和商业竞争的机会。

这种作法对中间商有两点好处,一是可保商业秘密,二是可赚取中间利润(Commission)。第一受益人所签发的商业发票比第二受益人所出具的发票金额要大,两者的差额即为中间人所得的利润。

看过“可转让信用证有哪些法律风险”的人还看过:

爱华网

爱华网