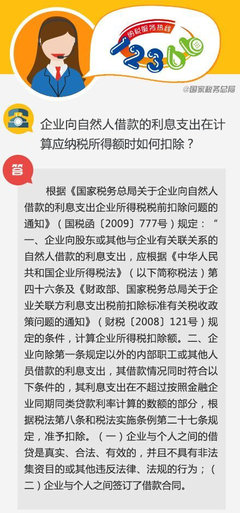

企业向自然人借款的利息支出税前扣除问题的现实与困境

《国家税务总局关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》(国税函〔2009〕777号)正式发布已经半年多,环顾接触到的企业,大多从开始拿到文件的欢呼,变成了实际操作的无奈。很奇怪至今还没有发现几家企业向自然人借款的利息支出在企业所得税税前进行扣除。777号文件看起来虽然美丽,用起来有些失意。

企业不能有效利用777号文件的原因,总结起来有以下四个方面的问题:

1;企业向个人支付利息支出允许税前扣除比不允许税前扣除实际负担总的税收成本还高。

企业所得税法第八条规定:企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。实际执行中无论是向关联自然人支付利息,还是向独立自然人支付利息,有关利息支出要想在税前扣除都必须取得合法的凭证依据。

《发票管理办法》第二十一条规定:所有单位和从事生产、经营活动的个人在购买商品、接受服务以及从事其他经营活动支付款项,应当向收款方取得发票。同时,第二十二条规定:不符合规定的发票,不得作为财务报销凭证,任何单位和个人有权拒收。

《营业税暂行条例实施细则》第十九条: 条例第六条所称符合国务院税务主管部门有关规定的凭证(以下统称合法有效凭证),是指:

(一)支付给境内单位或者个人的款项,且该单位或者个人发生的行为属于营业税或者增值税征收范围的,以该单位或者个人开具的发票为合法有效凭证;

《营业税问题解答(之一)的通知》(国税函[1995]156号)规定,贷款属于“金融保险业”税目的征收范围,贷款是指将资金贷与他人使用的行为。不论金融机构还是其他单位,只要是发生将资金贷与他人使用的行为,均应视为发生贷款行为,按“金融保险业”税目征收营业税。自然人因贷款取得利息收入属于经营活动,应按“金融保险业”税目征收营业税。

《个人所得税法》规定,个人取得的利息、股息、红利应缴纳个人所得税,税率为20%。

依据上述税收政策和发票管理的规定,符合条件的自然人利息支出要在税前扣除,应当向企业提供利息收入发票。自然人取得利息收入应到税务机关代开发票,并按照利息收入的25.5%综合征收率申报纳税(包括20%的个人所得税,5%的营业税,0.5%的城建税和教育费附加)。如果不在税前扣除,用白条入帐,年度终了进行企业所得税汇算时调增应纳税所得额,按25%补缴企业所得税。一般情况下个人向企业借款,企业负担所有税费支出,企业实际负担代开发票的税费。由此可见,现实情况下企业执行此文件要多付出税收成本。

2,现实条件下企业向个人借款支付利益规避税收的方法

企业为了规避税收,大多采用预收账款的方法,一种方式是公司股东按股份比例同时向公司以支付预付款项的名义借予公司使用,待公司周转资金充裕时再同比例归还;二是以预收货款的方式向其他个人借款,再以折扣、优惠或违约金等等其他方式返还并支付相应的利益。三是向借款人支付工资奖金的形式支付借款应得的利益。还有一些个人成立企业后以非金融企业名义贷款给需要融资的企业,以此减少个人所得税的支出等等,不一而足。

3,777号文件弊端--客观上为股东分红避税提供了条件

当前,一些民营企业股东采取税后利润不分配的方法,规避个人所得税。同时把各种消费支出拿到企业报销,增加企业扣除费用,虽然税务机关检查认定偷税非常困难,但有征管法制约,企业股东还不能做得明目张胆。对私营有限责任公司而言,企业实现利润要缴25%企业所得税,税后利润年终分红股东要缴纳20%个人所得税。777号文件下发后,个别有利润的私营企业,要求股东或职工向企业借款,企业按季或按年向个人支付利息,以25.5%的综合征收率到主管地税机关开具利息费用的发票,在企业所得税税前扣除。实际上企业利用了777号文件个人向企业借款利息可以税前扣除的规定,以支付利息的方式,实际支付投资分红,减少了股东税后分红股息所得的个人所得税。如此避税办法泛滥下去,国家税务总局应出台限制措施以堵塞漏洞。

4,企业不向关联自然人支付利息的涉税风险

当前在个人与企业借款的实际操作过程中,多数是无偿借款,大量的个人股东或其他关联个人在向企业借款后,为了规避利息个人所得税或其它原因,并不向企业收取利息,这一交易行为实际隐藏着巨大的涉税风险。

根据《税收征收管理法》第三十五条规定: 纳税人有下列情形之一的,税务机关有权核定其应纳税额:(六)纳税人申报的计税依据明显偏低,又无正当理由的。

《税收征收管理法实施细则》第54条规定:“纳税人与其关联企业融通资金所支付或收取的利息超过或者低于没有关联关系企业之间所能同意的数额,或者利率超过或低于同类业务的正常利率,税务机关可以调整其应纳税额。”

个人不收取利息导致不申报缴纳营业税和个人所得税的行为是属于上述条款调整范围。

关联纳税人之间不按照独立纳税人之间的业务往来收取或者支付价款、费用,而减少其应纳税的收入或者所得额的,税务机关有权进行合理调整。因此向企业借款的个人,不收取利息,如果被税务机关认定借贷双方存在关联关系,税务机关有权核定其利息收入并缴纳营业税和企业所得税。

此涉税风险在现实的经济活动中大量存在,不能不引起税务机关和相关个人的高度重视。

爱华网

爱华网