<原创>解读财税〔2011〕137号《财政部 国家税务总局关于免征蔬菜流通环节增值税有关问题的通知》

青岛三人行财税管理咨询有限公司

中国注册税务师:翟纯垲

2012年4月9日

2011年12月,财政部、国家税务总局发布《关于免征蔬菜流通环节增值税有关问题的通知》(财税[2011]137号),规定自2012年1月1日起,免征蔬菜流通环节增值税。现笔者结合实务,对文件进行解读如下:

一、免税对象及范围

1、从事蔬菜批发、零售的纳税人销售蔬菜免征增值税。

注意,这里要与农业生产者销售自产农产品区分开,根据第《增值税暂行条例》十五条 “下列项目免征增值税:农业生产者销售的自产农产品”。因此,只要是农业生产者自产的农产品,销售时即可免增值税。而本文件指的是在流通环节,不要求是农业生产者自产,但只是针对蔬菜,注意不包括水果。纳税人也未限制在某些特定行业,任何行业均可享受优惠,如超市等。

2、关于蔬菜的范围,由文件的附件《蔬菜主要品种目录》进行规范。

简单加工的蔬菜也可享受免增值税优惠,简单加工指:挑选、清洗、切分、晾晒、包装、脱水、冷藏、冷冻等工序。

蔬菜罐头不属于免税范围。

以上免税的蔬菜范围,与《财政部国家税务总局关于印发<农业产品征税范围注释>的通知》(财税字〔1995〕52号)规定的免税蔬菜范围一致。

二、强调分别核算免税与应税货物

纳税人如兼营蔬菜和其他货物销售的,应分别核算,否则不得享受优惠。

《增值税暂行条例》第十六条规定:“纳税人兼营免税、减税项目的,应当分别核算免税、减税项目的销售额;未分别核算销售额的,不得免税、减税。”,其规定是一致的。

三、进项税的处理

根据《增值税暂行条例》“第十条 下列项目的进项税额不得从销项税额中抵扣:(一)用于非增值税应税项目、免征增值税项目、集体福利或者个人消费的购进货物或者应税劳务。”

因此,2012年1月1日起,销售蔬菜为免征增值税项目,其相应的进项税也不得抵扣。

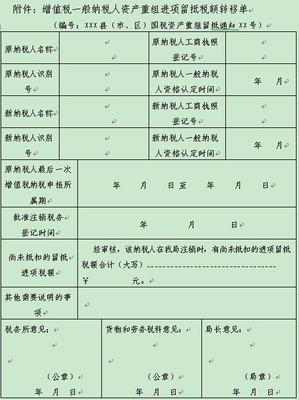

2012年1月1日前的蔬菜进项税留抵税额,不得抵扣2012年以后销售蔬菜的销项税额,而应将其做进项税转出。同时,应将当期取得的可抵扣进项税,做进项税转出。如纳税人兼营其他应税项目的,应准确划分,如无法准确划分,应按照

《增值税暂行条例实施细则》第二十六条规定:“一般纳税人兼营免税项目或者非增值税应税劳务而无法划分不得抵扣的进项税额的,按下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当月无法划分的全部进项税额×当月免税项目销售额、非增值税应税劳务营业额合计÷当月全部销售额、营业额合计”

四、关于137号文件下发后蔬菜出口退税问题

自2012年1月1日起,由于无进项税,因此蔬菜出口不能退税。但2012年1月1日前的蔬菜留抵进项税额,应如何处理,是否可以退税。

根据《国家税务总局关于下发出口退税率文库20120201A版的通知》 (国税函[2012]61号)规定:“二、财税[2011]137号文件规定的蔬菜产品,在2012年2月29日(含)前出口的,满足退税条件的,应退税;不满足退税条件的,予以免税。2012年3月1日起,统一执行出口免税政策。上述时间以出口货物报关单(出口退税专用)海关注明的离境日期为准。”

考虑到政策执行的缓冲期,因此,在2月29日前出口的,还可以按照原政策执行出口退税或免税。所谓的满足退税条件,指取得进项税扣税凭证(在2012年1月1日前),可以退税;如无法取得进项税扣税凭证(在2012年1月1日后),则免税。自3月1日起,不论是2012年1月1日前后取得的进项税扣税凭证,均执行免税政策。因此,相关的蔬菜进出口企业应尽快办理出口手续,争取在2012年2月29日前出口。

五、销售货物不得开具增值税专用发票

根据《增值税暂行条例》规定:“第二十一条属于下列情形之一的,不得开具增值税专用发票:

(二)销售货物或者应税劳务适用免税规定的。”

因此,2012年1月1日起,销售蔬菜适用免税规定,不得开具增值税专用发票。

六、相关账务处理

账务处理的主要争议在于是否应将免税销售收入价税分离记账。

如:

借:应收账款113

贷:主营业务收入100

贷:应交税费——应缴增值税(销项税额)13

同时,借:应交税费——应缴增值税(销项税额)13

贷:营业外收入——政府补助13

还是:

借:应收账款113

贷:主营业务收入113

读者可能觉得奇怪,这种账务处理的争议好像意义不大,因为只是计入收入的科目不同,没有什么原则性的问题或税务风险。其实是有区别的,假设销售蔬菜的企业,既免增值税,又免所得税,则两种处理的税务结果是不同的。

如进行价税分离记账,则计入营业外收入的部分由于不符合不征税收入条件(《财政部、国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》财税[2011]70号),应计入所得税应纳税所得额;如全部计入主营业务收入,则符合农林牧渔项目所得免税条件,不计入所得税应纳税所得额。

笔者认为,将免税的增值税税额计入政府补助收入,是不符合新会计准则的,根据《企业会计准则讲解2011》第十七章政府补助规定:“不涉及资产直接转移的经济支持不属于政府补助准则规范的政府补助,比如政府与企业间的债务豁免,除税收返还外的税收优惠,如直接减征、免征、增加计税抵扣额、抵免部分税额等。”因此,这种直接免征的增值税额不符合政府补助的条件,不应计入政府补助。

再者,如果照此原则处理,则很多出口企业也应将免税销售增值税额计入营业外收入,执行价税分离。但在现实业务中,这样的账务处理明显是不正确的。

笔者在实际业务中,确实遇见到免增值税销售,价税分离计入营业外收入的处理方式。其实,只是因为税务局的要求,体现某种指标而已。

因此,笔者建议按照价税不分离的方式进行账务处理,即,全部计入主营业务收入。

附文:

财政部国家税务总局关于免征蔬菜流通环节增值税有关问题的通知

财税〔2011〕137号全文有效成文日期:2011-12-31

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局:

经国务院批准,自2012年1月1日起,免征蔬菜流通环节增值税。现将有关事项通知如下:

一、对从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税。

蔬菜是指可作副食的草本、木本植物,包括各种蔬菜、菌类植物和少数可作副食的木本植物。蔬菜的主要品种参照《蔬菜主要品种目录》(见附件)执行。

经挑选、清洗、切分、晾晒、包装、脱水、冷藏、冷冻等工序加工的蔬菜,属于本通知所述蔬菜的范围。

各种蔬菜罐头不属于本通知所述蔬菜的范围。蔬菜罐头是指蔬菜经处理、装罐、密封、杀菌或无菌包装而制成的食品。

二、纳税人既销售蔬菜又销售其他增值税应税货物的,应分别核算蔬菜和其他增值税应税货物的销售额;未分别核算的,不得享受蔬菜增值税免税政策。

附件:蔬菜主要品种目录

财政部国家税务总局

二○一一年十二月三十一日

爱华网

爱华网