2014年5月29日,由中国房地产研究会、中国房地产业协会、中国房地产测评中心联合主办,北京中房研协技术服务有限公司承办的2014中国房地产上市公司测评成果发布会暨上市房企高峰论坛在香港隆重举行。

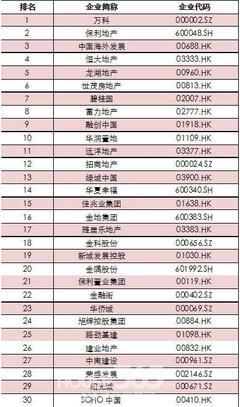

会上,中国房地产研究会、中国房地产业协会与中国房地产测评中心联合发布了《2014中国房地产上市公司测评研究报告》和2014年中国房地产上市公司排行榜,以及A股十强、H股十强以及风险控制、发展速度、经营绩效、资本运营和创新能力五强等子榜单。

排名:万科连续七年蝉联榜首

《2014中国房地产上市公司测评研究报告》显示, 2013年上市房企总资产均值为362.89亿元,同比上升24.33%;房地产业务收入均值92.08亿元,同比增长46.62%;资产负债率均值同比增加1.09个百分点至65.81%;净负债率均值同比增加15.31个百分点至79.67%;净利润均值为13.76亿元,同比增加16.41%。

通过对入选本次测评的199家上市房企的测评研究,万科连续第七年蝉联榜首,保利与中国海外发展则分列此次综合实力榜的二、三名。其中,中国海外发展由上年的第四位上升至第三位。恒大地产、龙湖地产和世茂房地产分居第四到第六位,碧桂园上升六个位次至第七,富力地产、融创中国和华润置地分列第八至十位。

股市表现:房产板块整体低迷

2013年,沪深房地产板块行业指数与大盘指数走势基本一致,整体呈现震荡下行的态势,且表现弱于大盘走势。以2013年12月31日收盘价计算,房地产行业指数年内累计下降9.56%,而沪深300指数累计降幅为7.65%。港股方面,在恒生内地100指数累计上升1.01%的情况下,恒生地产分类指数年内仍累计下降9.17%。在基本面与政策面交替作用下,上市房企整体表现低迷,仅在主题投资遇机会时,题材类个股有超预期表现。

运营:规模导向特征明显

2013年,上市房企资产总额均值为362.89亿元,同比上升24.33%;净资产均值为102.66亿元,同比上升17.11%;房地产业务收入均值为92.08亿元,同比上升46.63%;营业利润均值18.08亿元,同比上升12.53%;各项规模指标同比增幅均有较大幅度的回升。

总资产方面,2013年,沪深上市房企总资产均值为236.71亿元,同比增长26.14%,增速较上年提升14.12个百分点;在港上市房企总资产均值为640.89亿元,同比增长15.22%,增速较上年提升13.68个百分点。房地产业务收入方面,2013年,沪深上市房企收入均值为65.11亿元,同比增长64.37%,增速较上年提升46.79个百分点;在港上市房企收入均值151.51亿元,同比增长26.11%,增速较上年提升22.24个百分点。总体来看,在港上市房地产公司的资产规模、房地产业务收入在绝对量上依然领先于沪深上市房地产公司,但近两年来的扩张速度已慢于沪深上市房企。

风险:偿债压力不断上升

2013年,由于销售良好,企业普遍加大杠杆力度,偿债压力有所上升。从长期负债比率来看,房地产上市公司资产负债率均值和净负债率均值分别为65.81%和79.67%,较2013年上升0.95和16.96个百分点,均为近三年来最高点。从短期负债比率来看,房地产上市公司流动比率均值较2013年下降34.58个百分点至190.15%;现金流动负债比率均值也由-0.06%下降至-7.75%。总体来看,行业负债水平仍处于历史高位。

盈利:盈利比率持续下滑

从绝对值指标看,2013年,上市房企净利润均值止降回升,为13.76亿元,同比增长16.44%;现金及现金等价物余额均值为44.00亿元,同比增长19.73%。从比率指标看,净资产收益率和总资产利润率均值两项指标仍处于自2009年以来的下行通道中,分别由上年的11.23%和5.21%下降至11.09%和5.15%,相比2009年则已分别下降了约6个和3个百分点。由于成本费用相对利润额增速更快,成本费用利润率同比下滑3.31个百分点至28.56%,企业需加强成本和费用的管控,全面提高盈利效率。

潜力:核心企业成长领先

2013年,房地产上市公司部分成长性指标优于2012年。营业利润增长率均值为20.19%,同比上升0.45个百分点;净资产增长率均值为19.47%,同比提高6.76个百分点;但营业收入增长率均值为31.96%,同比下降1.01个百分点。

从成长性指标来看,2013年,企业业绩分化更为明显,其中,高成长性和中成长性企业阵营合计占比由上年的85%减少至48%,低成长性和弱成长性企业合计占比由15%增加至52%。此外,2013年,各类型企业营业收入增长率均值都高于其自身营业利润增长率均值,普现“增收不增利”现象。

经营:高周转快销成主流

2013年,房地产上市公司存货均值在200亿元左右,同比增加约25%,较上年提高10个百分点,去化压力依然较大。虽然过半企业的存货周转率较上年有小幅提升,但由于两级分化情况比较严重,再加上个别企业极端值的影响,行业均值由上年的0.60降至0.47;流动资产周转率均值和总资产周转率均值分别为0.33和0.25,基本与上年持平。

近年来,由于土地成本和资金成本不断攀升,而杠杆系数提升空间有限,高周转快销策略逐渐成为企业提高回报率的主要途径。整体来看,产品定位以中小户型普通商品住宅为主并力推标准化和产品线复制的企业,在周转速度上更胜一筹,而定位仍偏高端住宅和商业物业且产品差异化程度较高的企业,周转速度普遍较低。

2014年中国房地产上市公司综合实力榜(前30强)

排名企业简称企业代码

1 万科 000002.SZ

2 保利地产 600048.SH

3 中国海外发展 00688.HK

4 恒大地产 03333.HK

5 龙湖地产 00960.HK

6 世茂房地产 00813.HK

7 碧桂园 02007.HK

8 富力地产 02777.HK

9 融创中国 01918.HK

10华润置地 01109.HK

11远洋地产 03377.HK

12招商地产 000024.SZ

13绿城中国 03900.HK

14华夏幸福 600340.SH

15佳兆业集团 01638.HK

16金地集团 600383.SH

17雅居乐地产 03383.HK

18金科股份 000656.SZ

19新城发展控股 01030.HK

20金隅股份 601992.SH

21保利置业集团 00119.HK

22金融街 000402.SZ

23华侨城 000069.SZ

24旭辉控股集团 00884.HK

25路劲基建 01098.HK

26建业地产 00832.HK

27中南建设 000961.SZ

28荣盛发展 002146.SZ

29阳光城 000671.SZ

30 SOHO中国 00410.HK

--来源:中房网

爱华网

爱华网