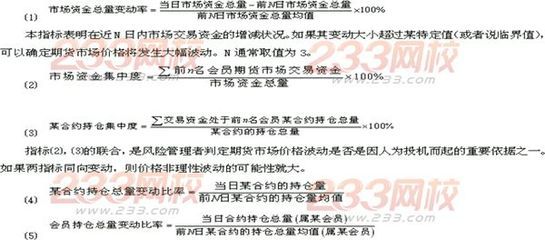

3、深圳证券交易所股价指数 (1)样本指数类 ①深圳成份指数。1994年7月20日为基日,基日指数为1000点,起始计算日:1995年1月25日 从上市股票中选择 40 种股票作为成分股,流通股量为权数,以 1994-7-20 为基期,基期指数为1000 ,包括深圳成分指数;成分 A 股指数;成分 B 股指数;工业 分类指数;商业分类指数;金融分类指数;地产分类指数;公用事业分类指数;综合企业指数 选取成分股的原则:有一定的上市交易时间;有一定的上市规模 -用平均可流通市值和平均总市值为衡量标准;交易活跃 -总成交额和转手率;公司股票的平均市盈率、行业代表性、财务状况、盈利记录、发展前景及管理素质,以及地区代表性 ②深圳A股指数。以1994年7月20日为基日,基日指数为1000点,起始计算日为1995年1月25日 ③深圳B股指数。以成分B股为样本,以可流通股数为权数,才用加权平均法,以1994年7月20日为基准,基日指数为1000点,起始计算日为:1995年1月25日 ④深证100指数。2003年初深圳信息公司发布,深圳100指数。深交所选中100只A股股票作为成份股,以成份股的可流通A股数为权数,采用派许综合法编制。深圳100指数以2002年12月31日为基准日,基准指数定为1000点, ⑤深圳创新指数。 (2)综合指数类 ①深圳综合指数 种类:综合指数、 A 股指数、 B 股指数 计算原则:以全部上市股票为样本,前两者以 1991-4-3 为基期,后者以 1992-2-28为基期,基数为 100 ‘以指数股计算日股份数为权数进行加权平均 公式:综合指数 = 计算日指数股总市值 / 基日指数股总市值 另外情况处理:新股上市,第二天纳入指数计算;暂停买卖的股票,剔除指数计算;突然停牌,以最后成交价计算综合指数 ②深证新指数。 深交所2006年2月26日正式编制和发布,代码:399100样本剔除了ST股票以及被管理层认为经营有重大异常类的股票。以流通股为权重,以2005年12月30日为基准,基点日为1107.23点。 ③中小企业版指数。 代码:399101 由深交所编制以2005年6月7日为基准日,设定基点为1000点,以2005年11月30日计算发布点位,于2005年12月1日起正式对外发布 (3)分类指数类。农林牧渔指数、采掘业指数、制造业指数、建筑仓储业指数、信息技术指数等13类。分类指数以1994年4月3日为基期,基期指数设为1000点,起始计算日:2001年7月2日 4、香港和台湾的主要股价指数 (1)恒生指数。1969年11月24日,由恒生银行选了33种股票,包括 : 金融业 4 种 ;公用事业 6 种;地产业 9 种;其他工商业 14 种,用加权平均法 四个标准:①股票在市场上的重要程度,②股票成交额对投资者的影响,③股票发行在外的数量能应付市场的旺盛需求④公司的业务已香港为基地 (2)恒生综合指数系列。恒生银行2001年10月3日推出 (3)恒生流通综合指数。2002年9月23日推出 (4)恒生流通精选指数系列。 (5)台湾证交所发行量加权股价指数 5、海外上市公司指数 2004年10月18日芝加哥期权交易所全资子公司CBOE期货交易所(CFE)推出CBOE中国指数。 中国指数期货是标准化合约,代号为:CX交易时间芝加哥:8:30—15:15 (二)我国债券指数 1、中证全债指数。 2、上证国债指数。上海证券交易所上市、剩余期限在 1年以上的固定利率国债和一次还本付息为样本,按照国债发行量加权计算,用派许法 3、上证企业债指数。上交所于2003年6月9日起发布企业债指数。该指数以上交所、深交所的固定利率付息和一次性还本付息、剩余期限在1年以上(含1年)、信用评级为投资级(BBB)以上的非股权类连接企业债券为样本、以2002年12月31日为基准日,基日指数为100点采用派许加权。 3、中国债券指数。2002年12月31日中央登记结算公司开始发布,以2001年12月31日为基日,基期指数为100,每个工作日算一次 (三)我国基金指数 1、中证基金指数系列。 2、上证基金指数。选择在上交所上市的所有证券投资基金为样本,即基金金泰、泰和、安信、汉盛、裕阳、景阳等12 只基金 ,基准日指数为 1000 ,指数代码为 000011 ,于 2000 年 5 月 9 日公布 3、深圳基金指数:以深圳交易所上市的 基金为样本,新上市的基金第二个交易日纳入计算范围 指数计算采取派氏加权平均法,以 2000 年 6 月 30 日为基金,基准日指数为 1000 三、国际主要股票市场及价格指数 (一)道-琼斯工业股价平均数 来历: 1884-7-3 ,道琼斯公司的创始人查尔斯. 亨利. 道和爱德华. 琼斯根据当时有代表性的11 种股票编制了股票价格指数。 道琼斯指数包括一组股加平均数: ①工业股价平均数( 30 ) ②运输业股价平均数( 20 ) ③公用事业股价平均数( 15 ) ④股价综合平均数( 65 ) ⑤公正市价指数( 700 种股票) (二)金融时报证券交易所指数(FTSE100) 一是金融时报30种股票指数,以1935年7月1日为基期,基期指数为100,二是100种股票交易指数又称“FT-100”指数,该指数1984年1月3日起编制并公布。 (三)日经 225 股价指数 名称变更过程 :1950-9 开始编制,从东京证券交易所第一市场上市的 225种股票中计算修正平均股价 , 命名为 “ 东正修正平均股 ” , 1975-5-1 ,采用道琼斯修正指数法计算,更名为 “日经道式平均股价指数 ” , 1985-5, 因为与道琼斯公司合同期满,更名为日经股价指数 日经指数有两种 : 日经 225 指数:包括 150 家制造业, 15 家金融业, 14 家运输业和 46家其他行业,样本股原则上不变,以 1950 年计算出的平均股价 176.21 元为基数 日经 500 指数:选择 500 种股票为样本,约占总数的 50%,有很大的代表性,样本股可以替代 (四)NASDAQ市场及其指数: NASDAQ:全称全美证券商自动报价系统,于1971年正式启用。运用现代的计算机技术把全美6000多家营业网点连接起来,形成全美统一的场外二级市场。后来这些被很多国家模仿建立二板市场。 NASDAQ设立了13种指数,分别:NASDAQ综合指数、NASDAQ-100指数、NASDAQ金融-100指数、NASDAQ银行指数、NASDAQ生物指数、NASDAQ计算机指数、NASDAQ工业指数、NASDAQ保险指数、NASDAQ其他金融指数、NASDAQ通讯指数、NASDAQ运输指数、NASDAQ全国市场综合指数和NASDAQ全国市场工业指数 |  爱华网

爱华网