1、资本充足率=资本净额÷(表内加权风险资产+表外加权风险资产+市场风险资本要求*12.5)

核心资本重组率=核心资本净额÷(表内加权风险资产+表外加权风险资产+市场风险资本要求*12.5)

资本净额=资本-资本扣减项

核心资本净额=核心资本-核心资本扣减项

2、资本充足率=总资产/风险加权资产 总资产=核心资本+附属资本

3、风险加权资产总额=资产负债表内资产×风险权数 +资产负债表外资产×转换系数×风险加权数

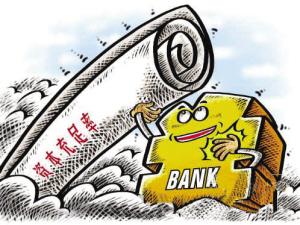

4、资本风险是指银行运用资本所面临的风险,比如把钱贷出去就有收不回来的风险,把钱投资到房地产也会面临房价下跌的风险,把钱投进股票市场也要面临股价下跌的风险等等,这些都是如果运用资金(银行存款)所要面临的风险。

5、资本充足率公式的解释

资本充足率=(资本—扣除项)/(风险加权资产+12.5倍的市场风险资本)

该公式中各项的具体内容是什么?

回答:你的问题要结合银行的年报来看,银行业的中报和年报都会披露资本总额和资本净额。扣除项是专门的一个数据,这部分数据可以是资产减值造成的,可以是收购产生的商誉等无形资产造成的。总之没有一定的定义,要看银行财报披露和具体的数据。资本净额=资本总额-扣除项。而资本就是指这个银行的自己拥有的资金,一级资本差不多=股东权益里面的所有现金资产。二级资本也就是附属资本差不多=银行自身的企业债务和相关证券类资产。流动性和变现上不如一级资本也就是核心资本。一般来说的资本充足率分子的资本净额差不多等同于核心资本+附属资本-扣除项。其余的你自己先要搞明白什么是资本,核心资本,附属资本等问题。

风险加权资产是指,银行总资产里面拥有风险权重的资产。银行业的总资产有很多资产是0风险权重的,有很多风险权重则很高。这个要看每个银行的资产负债结构的配置,一般来说风险权重高的收益也更高。至于具体的风险权重列表你自己查央行和银监会关于银行资本充足率管理办法。举例来说,国债就是0风险权重的,外国国债评级在AA-以下的则是100%,评级在AA-以上的国家的企业债务风险权重则为50%。

12.5倍的市场风险资本则是指商业银行交易性的资产达到一定比例和额度之后,必须计提单独的市场风险资本。例如商业银行股票交易交易,外汇交易风险以及商品和期权等市场交易风险。简而言之一句话就是银行拿钱当炒家的这部分资产都必须单独计提风险资本。由于银行是杠杆经营,由于资本充足率的8%要求,杠杆的理论最大限度为12.5倍。为了限制风险,所以要求这些资产必须要乘以12.5倍。

6、资本充足率定义

资本充足率,Capital adequacy ratio (CAR), 也被称为资本风险(加权)资产率,Capital to Risk (Weighted) Assets Ratio (CRAR)

是一个银行的资产对其风险的比率。国家调控者跟踪一个银行的CAR来保证银行可以化解吸收一定量的风险。

资本充足率

资本充足率(Capital adequacy ratio)

资本充足率是指资本总额与加权风险资产总额的比例。资本充足率反映商业银行在存款人和债权人的资产遭到损失之前,该银行能以自有资本承担损失的程度。规定该项指标的目的在于抑制风险资产的过度膨胀,保护存款人和其他债权人的利益、保证银行等金融机构正常运营和发展。各国金融管理当局一般都有对商业银行资本充足率的管制,目的是监测银行抵御风险的能力。

资本充足率有不同的口径,主要比率有资本对存款的比率、资本对负债的比率、资本对总资产的比率、资本对风险资产的比率等。作为国际银行监督管理基础的《巴塞尔协议》规定,资本充足率以资本对风险加权资产的比率来衡量,其目标标准比率为8%。

商业很行的资本充足率

商业银行的资本,包括核心资本和附属资本。

核心资本包括实收资本、资本公积金、盈余公积金和未分配利润,附属资本是指贷款准备金。在计算资本总额时,应以商业银行的核心资本加附属资本再扣除以下部分:

(1)购买外汇资本金支出;

(2)不合并列帐的银行和财务附属公司资本中的投资;

(3)在其他银行和金融机构资本中的投资;

(4)呆帐损失尚未冲销的部分。

加权风险资产是根据风险权数(权重)计算出来的资产。1994年2月人民银行发布的《关于商业银行实行资产负债比例管理的通知》的附件二《关于资本成分和资产风险权数的暂行规定》,把金融资产划分为现金、对中央政府和人民银行的授信、对公共企业的债权、对一般企业和个人的贷款、同业拆放和居住楼抵押贷款等六大类表内资产,按风险程度设定风险权数。风险权数划分为0%、10%、20%、50%和100%五类,以此来计算商业银行的加权风险资产。

除了《商业银行法》对商业银行的资本充足率有规定外,人民银行在其与发布的《商业银行资产负债比例管理暂行监控指标》中更明确规定了商业银行的资本充足率指标:资本总额与加权风险资产总额的比例不得低于8%,其中核心资本不得低于4%。附属资本不得超过核心资本的100%。即资本总额月末平均余额与加权风险资产月末平均余额之间的比例应大于或等于8%;核心资本月末平均余额与加权风险资产月末平均余额的比例应大于或等于4%。

计算公式

这一段有大量行话需要进一步的详细解释。

资本充足率("CAR")是衡量一个银行的资本对其加权风险比例的以百分比表示的量。CAR定义为:

CAR=资产/风险

风险可以是加权资产风险(a),也可以是各自国家调控者规定的最小总资产要求。

如果使用加权资产风险,那么

CAR = {T1 + T2}/a ≥ 8%.[1]后面那个不等号是国家调控者的标准要求。

T1 T2分别是两种类型的可以计入总量的资产:第一类资产(实际贡献的所有者权益加上未分配利润),即银行不用停止交易即可以化解风险的资产;和第二类资产(优先股加百分之50的附属债务),停业清理可以化解风险的资产,对储户提供相对较少额度的保护。

举例

本地规定现金和政府债券没有风险,居民抵押贷款50%风险,其他所有类型资产100%风险。

银行A有100单位资产,组成如下:

* 现金: 10

* 政府债券: 15

* 抵押贷款: 20

* 其他贷款: 50

* 其他资产: 5

又假设,银行A有95单位的存款。根据定义,所有者权益=资产-负债,即5单位。

银行A的加权资产风险计算如下:

现金 10 * 0% = 0

政府债券 15 * 0% = 0

抵押贷款 20 * 50% = 10

其他贷款 50 * 100% = 50

其他资产 5 * 100% = 5

总加权资产风险 65

所有者权益 5

CAR (T1/加权资产风险) 7.69%

尽管银行A看似有着高达95:5的负债-所有者权益比率,或者说,95%的资产负债率,但它的CAR则充分的高。此银行风险较低,因为它的部分资产比其他资产风险低。

---------------------------------------------------------------------------------

首先说资本充足率必然要了解分子分母的各项名词的含义,这是基础知识。

资本充足率=资本净额/风险资产*100%。资本净额=核心资本+附属资本。

核心资本:实收资本、资本公积、盈余公积、未分配利润和一般风险准备金(税后计提的)。从这里看出,核心资本有一个标准就是企业实际自有的现金资产而且是非含税的。而且核心资本不等于股东权益,因为股东权益里面的股权等证券投资资产不能进入核心资本。

附属资本:一般损失准备金(就是资产减值准备)、混合债务工具和次级债券以及重估储备(公允价值变动储备等资产储备的70%,这个70%是上限不是实际重估储备)。可以看出,附属资本为一个银行的债务融资所获得资金,股权等证券投资非现金资产的一定比例。

风险资产:这个更好理解,但是要知道一个道理风险资产不等于总资产。因为总资产里面有很多风险权重为0,有很多风险权重只有20%——50%不等。具体风险权重的比例,就请有兴趣的朋友自己查查银监会的资本充足率管理办法。

资本净额有规定,核心资本不能低于资本净额的50%,附属资本不能高于核心资本的100%。从这里就可以看出核心资本比附属资本要重要,但是从资本充足率来说两者轻重区别不是特别大。但是在存贷比这另一个让你不知所云的指标上有区别。

好了,搞清楚各个名词的概念就说说你那个不知所云的收购计算方法。

1、之所以说收购不是抢劫,是因为收购你是要拿钱出去,买来东西。也就是你先要从你的资本净额里面拿出去现金,在买回来东西。而就算两家合并报表,净资产并表不等于核心资产要并表。通过上面的名词解释你知道了吗?招商银行从资本净额里面拿出去360亿,是要先减去360亿,再加上你所谓的110亿净资产。这部分净资产属于招商行的股东权益,而不是现金。这部分净资产你怎么计入核心资本?

ok,我就算你能计入核心资本,(先不计较你根本性的常识错误,只说你的计算逻辑错误)上面几个概念可以看出来,核心资本不等于股东权益。它和你的市净率没有任何关系,只在乎你有多少现金补充进去。招商这次不是增发是现金收购!也就它的现金拿出去不会有市净率的所谓增值,而永隆银行也不是增发,而是卖出股权。这部分现金不会计入永隆核心资本或者股东权益,而是收入伍氏家族的腰包。你何来的110亿*6=660亿的?就算永隆的净资产能够计入招商的核心资本,也只有110亿,不可能出现乘以6这种荒谬的情况。何来的增加核心资本,最终还计算出招商资本充足率增加的?

何况,永隆净资产根本就不可能计入核心资本,何来的核心资本增加110亿?就算站在错误的根本性立场上,你的计算逻辑都是错误的。

2、先生可能都没有搞清楚资本充足率的分子和分母是什么吧?我们不计算永隆银行的风险资产和招商银行的风险资产相加,都可以计算出招商银行的资本充足率在不融资的情况下必然降低。何况还要在分母加上永隆银行的风险资产?难道永隆银行的资产都是无风险资产?先生难道不知道分子不变的情况下分母变大会最终结果变小吗?

不管招商银行用附属资本还是核心资本的现金收购,只有买入这份资产就会有损失。因为如果永隆银行保持上市公司地位,所得资产作为重估储备只能计入永隆市值的70%计入资本净额中的附属资本。也就是说,资本净额最少会缩水30%,分子减少分母不变大的情况下,难道资本充足率不会降低吗?如果永隆银行退市,那么商誉的250亿根本就不计入资本净额,在资本充足率方面损失更大。这方面招商银行只可以想办法减少核心资本的损失。多从附属资本想办法。

招商如果收购永隆是股东权益并入,而不是核心资本并入。如果并入了,招商的核心资本增加了,永隆怎么算?那个核心资本是招商行的指标。你让永隆拿什么资本去计算资本充足率?招商已经发布公告说不会让永隆更名并入招商资产,那么永隆就只能作为子公司而不可能进行完全合并。而且就算按照你狡辩的说,按照公允价值变动储备,问题是按照你说的6倍市净率就是按照永隆完全并入招商银行计算的。如果并入招商银行了,按照自己公司市值计算?那还是公允价值变动储备吗?剩一条内裤先生你不感觉荒谬吗?按照你的逻辑,招商银行怎么不把自己公司市值的70%计入附属资本?还用发行次级债融资吗?先生,你到底懂不懂收购的基本规则和知识?

(第281楼)回复:养老投资计划——定期定投指数基金分析(中)

剩一条内裤先生,招商银行在收购前的数据我先列一下,核心资本(道听途说先生说得很清楚的哦,我习惯叫一级资本)876.82亿元,附属资本(道听途说先生说的从属资本, 说一个东东的,去习惯叫二级资本)112.81亿元,加权风险资产(有权重自然就有加权)8763.59亿元,核心资本充足率是10.01%,资本充足率为11.29%。

----民生万科鞍钢

剩一条内裤先生,我在前面给你的长回复已经说过永隆如果退市会怎么样了。这里再简单说说,如果永隆退市私有化,那么首先250亿商誉在资本净额里面是肯定打了水漂了。但是这250亿可以作为商誉在股东权益里面摊余掉,至于怎么摊余,那要看招商行的财务风格。其次的净资产因为没有合并成一个公司只是全资子公司,那么就是持有公司股权。而且招商银行也是发行债券用附属资本进行现金收购。招商银行如果较为谨慎,那么这110亿的永隆净资产应该全部按照70%计入附属资本。也就是按照谨慎原则来说,招商360亿从资本净额里面拿出去,最终只有70多亿计入资本净额里面。如果招商银行违规一点,那么就是把永隆净资产里面的核心资本部分转入招商银行的指标考核体系,其余按照变动储备来计算。问题在于,这个是违规的,是不是违法我不清楚,而且效果也并不大,减轻不了多少负担。所以,我在上个回复里面说了,招商银行现在考虑的是怎么不要损失核心资本,因为如果从核心资本拿钱出来收购,不管如何变动,必然使核心资本数额损失掉。或者变成附属资本或者直接消失掉。所以,从附属资本层面发行债券是损失较少的考虑。这是由于损失是必然的,而核心资本比附属资本要重要。不过我个人认为发行次级债或者混合债不如可转债,因为发行可转债现在可以以附属资本的名义收购,但是以后可以转成核心资本。合理合法的让损失掉的资金回到资本净额里面,这样做问题只有一点,就是能否来得及和能否通过监管层的批准。

道听途说

养老投资计划——定期定投指数基金分析(中)

按照第一步招行53%收购永隆算,核心资本为937.16亿元(招行的876.82亿加永隆的60.34亿元)减去商誉(看了你的发言,你还是懂的)126.73亿元得到81043亿元,100%收购的话,减去商誉238.58亿元,核心资本就是698.58亿元,53%收购的总资本是1060.91亿元(减去商誉前核心资本的937.16亿元加上两行合并附属资本123.75亿元(招行112.81亿元加上永隆的10.93亿元))减去商誉126.73亿元,为934.18亿元,100%收购的话,是减去商誉238.58亿元,那就是922.33亿元。53%和100%的收购收购的加权风险资产都是9278.61亿元(招行的8763.59亿元加上永隆的510.51亿元),之后我就算核心资本充足率和总资本充足率了,53%收购分别为8.73%,10.07%,100%收购时分别为7.53%,8.86%(记得老股民说过一句即使100%收购,资本充足率应该还是达标的,我当时回答是9%上下,不会超过9%,现在比较精确的计算是8.86%)。好了,计算完了,我来回答裤先生的问题了。其实如果是道听途说先生这样的高手,心里已经有了答案了。

----民生万科鞍钢

(第343楼)回复:养老投资计划——定期定投指数基金分析(中)

民生万科鞍钢先生,不好意思,我中午去做饭了。我喜欢享受一些自己做的食物,这个能够让人愉快一些。同时做饭能够给人一些放松和领悟,这可能是我自己的一个怪癖。所以没有及时回复先生而道歉。你的数据更为详细,但是很有可能招商不会减少核心资本,而是采用减少附属资本的模式来筹集现金。应该说金融手段有很多,但是说对招商资本充足率没有影响是肯定不对的。

道听途说

(第241楼)回复:养老投资计划——定期定投指数基金分析(中)

招行收购永隆前的净资产是700亿,而收购永隆后其净资产还是700亿。

发布者 看好股市的新人

(第244楼)回复:养老投资计划——定期定投指数基金分析(中)

收购永隆全部是现金,因此收购之后核心资本是不可能增加的。

发布者 看好股市的新人

(第248楼)回复:养老投资计划——定期定投指数基金分析(中)

如果永隆上市地位保持的话,永隆这部分资产的重估只和永隆的股价有关系(账面价值=永隆的股价*招行持有的股数),而和招行的市净率是没有任何关系的。

发布者 看好股市的新人

(第253楼)回复:养老投资计划——定期定投指数基金分析(中)

如果永隆被私有化,永隆这部分资产的账面价值就是其净资产。

发布者 看好股市的新人

(第374楼)回复:养老投资计划——定期定投指数基金分析(中)

剩一条内裤:

首先你不应该骂人,希望你向民生万科鞍钢先生道歉。

其次,你认为民生万科鞍钢先生的叙述不完全准确,这一点我是同意的。

发布者 看好股市的新人

第十一条 商业银行资本充足率的计算公式:

资本充足率=(资本—扣除项)/(风险加权资产+12.5倍的市场风险资本)

核心资本充足率=(核心资本—核心资本扣除项)/(风险加权资产+12.5倍的市场风险资本)

第十二条 商业银行资本包括核心资本和附属资本。

核心资本包括实收资本或普通股、资本公积、盈余公积、未分配利润和少数股权。

附属资本包括重估储备、一般准备、优先股、可转换债券和长期次级债务。

第十三条 商业银行的附属资本不得超过核心资本的100%;计入附属资本的长期次级债务不得超过核心资本的50%。

第十四条 商业银行计算资本充足率时,应从资本中扣除以下项目:

(一)商誉;

(二)商业银行对未并表金融机构的资本投资;

(三)商业银行对非自用不动产和企业的资本投资。

第十五条 商业银行计算核心资本充足率时,应从核心资本中扣除以下项目:

(一)商誉;

(二)商业银行对未并表金融机构资本投资的50%;

(三)商业银行对非自用不动产和企业资本投资的50%。

发布者 看好股市的新人

(第378楼)回复:养老投资计划——定期定投指数基金分析(中)

收购永隆动用的是招行的净资产,这和发行不发行次级债是没有关系的。

建议大家认真学习一下《商业银行资本充足率管理办法》,这对于分析问题是有帮助的。

(第384楼)回复:养老投资计划——定期定投指数基金分析(中)

招行收购永隆对其资本充足率和核心资本充足率的影响,分以下两种情况:

1、永隆保留上市公司地位。

该情况下,收购之后招行的资本充足率和核心资本充足率都不发生变化。

2、永隆被私有化。

该情况下,收购之后招行的资本净额和核心资本净额都将减少约250亿(商誉),招行可以通过发行次级债来弥补资本净额的减少。

发布者 看好股市的新人

(第254楼)回复:养老计划新思维探讨

新人兄,收购不一定要用净资产的,银行的资产结构比较复杂,和普通公司比多了一层结构。如果抛开银行业的行业经营特性,那么实际上银行公司和普通公司负债结构较为具有可比性的是银行的资本净额中的核心资本和附属资本。举一个神似但是并不完全与实际情况相同的例子。银行资本净额的核心资本相当于普通公司的资产,附属资本相当于负债。当然这个并不准确,因为其他企业也是资产减去负债等于净资产,但是这个类比中核心资本约等于银行净资产了。但是由于银行业其他的负债是无法用于收购这种即使产生现金利润的投资的。所以,银行业收购可以用自身企业负债进行的。所以,招商银行可以发行债券融资收购而不必一定用净资产收购。

新人兄,无论是否保持上市地位资本净额都会有变化的,而资本充足率也必然会有变化。因为招商行的收购从资本净额中拿出来,无论从核心资本还是从附属资本拿出来收购,这部分股权价值是计入股东权益中的。由于具有公开市场价格参考,那么必然应该计入公允价值变动储备。这个储备肯定会70%以下计入附属资本的重估储备项。加上招商银行收购是可以动用附属资本收购的,只要是属于企业自身的资金来源就可以。所以,无论是发行次级债补充资本净额还是发行次级债来收购都是一个事务的两个说法。只是如果用次级债补充资本净额,那么招商银行的核心资本是要有很大损失的。

道听途说

新人兄,纠正你一个公式的问题,实际上如果细扣字眼的话资本净额=核心资本净额-附属资本净额,而不是-附属资本。因为资本净额的扣除项肯定是分开核心资本扣除50%扣除项,附属资本扣除50%扣除项,合计为资本净额扣除项。

至于新人兄所说的资本充足率的并表是监管部门要求的集团并表,而不是招商银行合并。也就是说永隆银行只要一天没有并入招商银行成为招商银行一部分,那么它就是子公司的并表。以上市公司招商银行来说,它的资本充足率和并表资本充足率唯一的关系是监管部门要看子公司是否会给母公司带来重大金融风险。这个并表就要看永隆银行的具体资产数据了,也就是那个是永隆银行的核心资本与资本净额还有风险资产与招商银行进行合并。这个并表我个人知道的是要半年送银监会报备一次,但是我个人不太清楚是否会在财报里面披露。不过这个和招商银行收购永隆银行之后作为上市公司的资本充足率变化没有直接关系。除非招商银行不保留永隆银行,直接更名为招商银行香港分行。否则这个并表对招商银行上市公司不具备参考意义,除非是永隆银行对招商银行有重大金融风险。这也是我说过几次的股东权益是股东权益,核心资本是核心资本,资本净额是资本净额不能完全混为一谈的原因。

另外你的两个例子1、招商银行收购永隆,永隆不退市,那么核心资本降低,附属资本增加。资本净额由于附属资本增加并非核心资本降低数字,所以资本净额略低。但是坏处是核心资本降低之后,资本净额的上限标准降低。举例招商银行07年底核心资本为637亿多,附属资本为120亿左右,资本净额为637+120=757亿。但是全部补足附属资本,那么资本净额上限应该为637*2=1274亿。如果收购永隆的资金以不退市为基础,现在收购是190亿,都拿核心资本现金出资。那么招商银行核心资本为637-190=447亿。这部分股权应该计入公允价值变动储备*0.7计入附属资本当中,也就是说190*0.7=133亿。那么招商银行现有的资本净额结构应该是核心资本(我一般说核心资本和附属资本的时候都是说净额)447亿(这个时候核心资本要计入少数股东权益,我就不仔细计算了,太麻烦,当然招商银行也可以有另外一种计入方式,不过并不比这个好多少,虽然核心资本会增加少许),附属资本120+133亿=253亿。资本净额为447+253=700亿,虽然这个资本净额降低不多,但是要看一点,就是招商银行这个时候资本净额上限就只有900亿,附属资本再融资潜力降低很多。

2、招商银行收购永隆,永隆退市,那么商誉必定要减去,永隆净资产部分我上个文章内说过,一,以70%计入附属资本,二,以子公司现金资产纳入招商银行资本充足率考核。两者对资本充足率影响差不多,因为永隆也有公允价值变动储备的。但是对核心资本充足率有影响,这也是我很早在收购永隆公告那个文章里面就说,退市对核心资本有好处,但是并不理想。

所以,永隆是否退市都必然降低招商银行的资本充足率,不过招行的资本充足率现在很高,降低只是降低扩张潜力而已,不算什么如果按照永隆的网点来说,这个收购也比自行扩张潜力高一些而已。

新人兄,我本人从来没有说过公允价值变动储备打七折计入核心资本,我说的是以重估储备计入附属资本。新人兄恐怕没有仔细看我写的内容吧?

新人兄,这个并表并不是你想象当中的那种合并。你犯了和剩一条内裤先生开始一样的错误,就是认为全资子公司和合并成为一个公司是一样的。银监会关于母公司及其全资子公司的并表资本充足率要求是每季度报备未并表资本充足率考核,每半年报备一次并表资本充足率考核。这个并表之后的考核是类似集团考核,和上市公司严格来说只有风险互相影响的关系。打一个比方,永隆银行如果资本充足率是15%(为了好理解假设永隆和招商风险资产和资本相近。),招商银行资本充足率为5%那么合并了资本充足率简单的计算来说是10%,但是银监会不会因为这个10%认为招商银行自己的资本充足率就达标到了8%的。银监会必然会让招商银行把自己的资本充足率提高到8%才算合格。这就是并表资本充足率和未并表的区别,新人兄是否明白了?

新人兄,关于重估储备按照重新估值的70%计入附属资本请参看资本充足率管理办法的附件中,资本定义里面对于附属资本的描述。这里不累述了

新人兄,重估储备是指账面价值和重估之间的差额,公允价值变动储备计入股东权益的时候是要扣除所得税项的。而公允价值变动储备实际上也是公允价值和初始入账价值的重估差额,它和重估储备之间区别不大,但是并非完全相同。我这个人偷懒,就按照重估储备约等于公允价值变动储备计算了。而重估储备是公允价值变动储备的70%计入附属资本不是扣除所得税项,而是资本充足率管理办法的资本定义里面规定的。而且根据谨慎原则,某些重估储备按照50%甚至更低也并不错,但是上限是70%。

道听途说

老股民兄,收购额和可辨认的公允价值之间的正差额计算为商誉,这部分就我个人现在所知的信息是国内规定十年摊余时间为上限。具体怎么摊余要看招商的财务手段。

------------------------------------------------------------------------------------------------

招商银行2008年和2009年资本充足率比较:

2008年:

2008年12月31日2007年12月31日

核心资本

已缴足普通股股本14,70714,705

储备56,76548,683

核心资本总值71,47263,388

附属资本

一般贷款准备13,79510,434

定期次级债券30,0741,400

可转换公司债券213

其他附属资本1,745147

附属资本总值45,61611,994

扣除前总资本基础117,08875,382

扣除:

-商誉9,598 -

-对未合并报表附属公司的投资

及其它长期投资1,044342

-非自用不

动产的投资2,407394

扣除后总资本基础104,03974,646

风险加权资产917,201718,082

核心资本充足率6.56%8.78%

资本充足率11.34%10.40%

资本充足率上升的主要原因:一是2008年本集团表现出较强的资本内生能力,全年利润增长对资

本的补充可覆盖加权风险资产增长对资本的消耗; 二是2008年9月为应对新增股权投资对资本的消耗,

本集团及时启动资本补充计划,成功发行人民币300亿元次级债券补充附属资本。核心资本充足率下

降主要是对永隆银行的第二次收购溢价部分冲减资本公积,减少了核心资本(而发行人民币300亿元

次级债券只补充附属资本,不影响核心资本) 。

2009年12月31日 2008年12月31日

(人民币百万元)

核心资本

已缴足普通股股本19,11914,707

储备69,15456,765

核心资本总值88,27371,472

附属资本

一般贷款准备16,05713,795

定期次级债券30,00030,074

可转换公司债券-2

其他附属资本-1,745

附属资本总值46,05745,616

扣除前总资本基础134,330117,088

扣除:

-商誉9,5989,598

-对未合并报表附属公司的投资

及其他长期投资1,1681,044

-非自用不动产的投资2,1662,407

扣除后总资本基础121,398104,039

风险加权资产1,161,776917,201

核心资本充足率6.63%6.56%

资本充足率10.45%11.34%

2009年资本充足率变动,一是全行各项业务快速发展,使得风险加权资产增长快于资本增长,资

本充足率有所下降;二是在风险加权资产快速增长的同时,我行较强的盈利能力保证了较强的核心资

本内生能力,使得全年核心资本充足率有所上升。

爱华网

爱华网