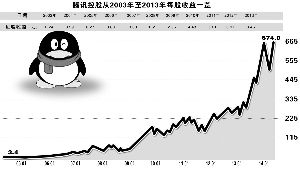

周三腾讯创出380港币/股的历史新高价格,较2004年6月16日上市首日4.375港元开盘价,有86.8倍的涨幅;较上市一个月后历史最低价3.375港元收盘价,有112.6倍的涨幅。感受一下公司成长带来的复利力量:

股价如何上涨的?做了一个很无聊的统计,看看10年100倍是怎么涨上来的。

从上市至今,共计2261个交易日,其中:50.2%的交易日(1136)上涨,3.8%的交易日持平(3.8%),45.9%的交易日(1038)下跌。从单个交易日的涨跌幅来看,总体平均涨跌幅0.24%,上涨交易日平均涨幅2.37%,下跌交易日平均跌幅-2.08%。

34.9%的交易日,涨跌幅在-1% - 1%之间;59.5%的交易日,涨跌幅在-2% - 2%之间;75.5%的交易日,涨跌幅在-3% - 3%之间;84.8%的交易日,涨跌幅在-4% - 4%之间;91.8%的交易日,涨跌幅在-5% - 5%之间;

合计只有5%的交易日,涨幅大于5%,只有3.1%的交易日,跌幅大于5%。剧烈波动的交易日很少,1.1%的交易日涨幅大于8%,0.5%的交易日跌幅大于8%。

也就是说,大部分的日子里,股价是温和波动的。长期温和的股价,对投资者的耐心是一种考验。较大的跌幅发生在04年12月-05年1月间,下跌了近30%;07年10月-08年3月,下跌了近50%。而这样“罕见”的波动,则对投资者的信心和判断力带来挑战。

如何耐心等10年?回过头来看,一目了然,似乎任何时间买入都是对的,唯一需要的就是耐心。网络也在留传腾讯一员工工资除了基本生活开支其他全部用来买入公司股票,而今资产过亿的段子。但是,有多少人能真正做到buyand hold?

2009年5月,市场用1年7个月时间消化了07年10月创造的牛市顶部;2010年1月-2012年1月,股价上下震荡幅度均在25%以内,历经2年又回到原点;2012年5月-2013年4月,股价在-10%- 20%之间波动,1年之后回到起点。

华尔街的长期就是明天下午。以年为周期的相对排名考核,让基金经理们东奔西走、追逐热点,但往往事与愿违。腾讯控股这几次1-2年的横盘就注定了公募基金不可能通过腾讯获得长期高额回报。

但是个人投资者呢?显然可以。

巴老和段永平说“买股票就是买公司”,冷眼先生提到“为何不能等三年”。耐心是个人投资者相对于机构最大的优势之一(还有资金量少冲击成本小、远离市场免受市场情绪影响等)。但很遗憾个人投资者常常会主动放弃这些优势,在追逐股价波动的游戏中迷失。

看着腾讯每年交出的财报,持有者可能很少会有想卖出它的时候。

* 数据截至各年底

腾讯的根基作为一个从山寨OICQ起家的互联网企业,也许腾讯让人觉得缺乏互联网最核心的精神之一 —— 创新。随着腾讯不断推出各领域的山寨产品,从QZone、到游戏,从微博、到拍拍…… 大有誓将山寨进行到底的势头。就连最近被市场高度热捧的“微信”和“WeChat”,也始于海外用户群已经很广泛的应用WhatsApp。

但,腾讯在什么地方做对了呢?

读公司年报时,会发现每年都会公布公司各产品的实际用户情况 —— 这就是腾讯的根基。不断上升的月活跃账户、同时在线账户,都是公司产品强大的客户粘性和网络效应的体现。而这群持续扩大的用户群体,为腾讯在互联网这个无边界平台上的发展带来了无限的可能。

腾讯是怎么做到这一点的?这个就是腾讯的核心竞争力。

要知道,网络效应这个看似强大的护城河,也并不是坚不可摧的。人人网抢走了开心网的用户,新浪微博抢走了人人网的用户,流行趋势带领着用户转移者他们的兴趣偏好。而背后,腾讯则一直在默默地推出各种山寨版应用满足其客户最新的兴趣点:“QQ农场”、“腾讯微博”……

直到智能手机的应用“微信”的出现,让腾讯有了更广大的平台。伴随着微信平台里一个又一个新应用的推出,腾讯通过智能手机终端正在侵入更多的领域。

如何估值?无论是互联网企业也好,还是传统消费、周期企业也好,最终企业的发展都是要落实到盈利上的。和a股市场由中国特色的估值体系不同,港股市场的估值体系还是比较接近欧美等成熟市场的风格。

最重要的要素应该包括:1. 盈利质量(现金流 -公司能否自己满足分红和再投资的需求)

从现金流量表来看,公司的现金流很好,除2004年上市当年外,其余年份都有富裕现金流入覆盖净利润。

挣来的钱都是到手的现金,也为腾讯的再投资和股东回报(现金分红及回购)提供了保证。

2.ROE的高低(公司能否长期保持一个较高的ROE水平)

公司的ROE水平长期保持在一个较高的水平:

但其实我们会发现ROE和净利率自2009年来均出现下滑的趋势,总资产周转率伴随着负债率的提升有所降低。ROE的持续降低可能暗示着某些地方除了问题,具体原因和对公司的影响需要深入分析。而反过来,我们相信无论是a股市场还是港股市场,ROE提升的过程都是投资者难以抗拒的。

3.收入和利润的增速(公司能否保持长期成长的能力,增长速度和空间)

以上两点都为我们的估值提供了定性的基础,最后估值模型回归到收入和利润增速上可能会更直观些。

可以发现,和对PEG模型高度认可的a股市场不同,过往十年中,只有2005年和2007年发生过PE高于收入、利润增速的情况(此外2011年利润发生过一次同比下滑)。但同时,我们也发现,公司的市净率和归属母公司股东的ROE相比显得有点“高得过头”,毕竟每付出1个PB的价格购入的净资产当年对应的ROE%只有不到3到4个百分点。

问题的核心在哪里呢?我们可以做一个分析:

腾讯是一家持续高成长的公司,这个阶段市场给其定价时,往往是看可预期的未来两到三年公司可能的发展。因为三年后公司的情况,可能没有人能够看明白,所以我们在此回溯验证时,将时限设在未来三年以内。

1)假设以当前价格买入,看目前购入时的PE倍数,在未来1、2、3年时会分别回落到几倍;

可以观察到,通常看似较高的PE倍数,在买入一年之后折回依然较高,但是在第二年折回来看就已经比较合适了,到第三年时,基本折回倍数都在10倍以下(2009年除外,当时投资者为腾讯的高成长支付了太高的溢价,以至于2010年1月后股价基本在上下20%的范围内波动,两年后回到原点。)也就是说,对于一个快速成长的企业,如果我们能大概判断,买入后的三年内,公司能将现价买入的PE降至10倍以内,则基本上可以认为是一个较安全的投资。当然,如何判断,怎样能够有这个信心看出公司未来三年的情景,是很考验投资者的能力的。

而从2007年-2009年,2010-2012年间股价的长期横盘情况来看(中间上下震荡),PE超过50倍(看上去很恐怖),似乎已经这个市场能给予的极限(对于腾讯而言)。任何时候复出高溢价,代价就是面对高不确定的未来,以及漫长的等待。

2)假设以当前价格买入,看目前购入时的PB倍数,在未来1、2、3年时会分别回落到几倍;

单看PB似乎意义不大,因为还要结合公司的盈利能力(ROE高低)来看。但是无论多好的公司,为此付出过高的溢价(PB倍数),都是不理智的。

3)假设以当前价格买入,看目前购入时每PB对应的ROE%,在未来1、2、3年时会分别增长到多少;

仅从买入时的价格看腾讯的PB,会觉得估值偏贵。但由于持续的高速成长,我们会发现,三年后公司的每PB对应ROE通常会比较可观(多数在10%以上,2009年买入则尤其较低,只有4.9%。a股市场高估值偏好的情况下,这个数字通常只有8%)。但是,要预判出未来三年后的每PB对应的ROE实在太难,我们只能通过这个模型做一个辅助的判断,来检验前面关于增速的假设是否合理。比较谨慎地来看,我们更希望能够选择那些每PB对应ROE尽可能高的公司,同时也希望能在可预期的两年内,这个数字能提升到10%就很好了。

定性与定量以上估值判断的逻辑仅仅是一个维度,更多的可能还需要从公司未来发展前景,盈利模式等方面去考量,从而得出定性的判断。引用kissie_J大师的名言:“定性要精确,定量可以模糊”。的确,追求精确数字的模型往往得出的都是精确的错误,而忽视掉更为重要的定性判断。

而定性的过程,则是考验投资者对商业模式的理解,企业经营环境、市场竞争格局和行业发展情况的综合考量。看似简单,实则很难。投资者一方面会因为公司短期业绩的超常表现而忽略其背后的潜在风险,另一方面世界是无数随机事件的组合,没有人能够100%肯定未来将是怎样的。因此,我们只能在追求大概率确定的情况下,通过安全边际来获得一个较好的风险报酬比。塞斯卡拉曼先生也用实际经历告诉我们,(买入时)低成本的优势是如此的巨大,以至于付出再多的耐心等待都不为过。

此外,定性的过程也是对投资者思维模式的挑战。偏见无处不在,路径依赖让我们很难摆脱自己已经形成的观念。曾经我认为腾讯是个只会山寨的公司,这种“没有创新精神的企业在互联网世界最多也只能是个二流货色”。但是腾讯用过往十年的财务数据向投资者证明,用QQ-腾讯门户-腾讯游戏-微博-拍拍-微信等一系列产品的推出告诉用户,用将无数互联网创业者扼杀在尚在探寻商业模式之时告诉实业界,当年QQ的成功也许是偶然,但腾讯帝国的成长不是偶然。

寻找下一个TenBagger?其实过往十年,有太多的好公司,散落在全球各个角落等待你去挖掘,去发现。

投资重质不重量,巴老早就说过了,一辈子需要的好点子数量其实不多。如果我们能勤奋些(多看多想多研究),聪明些(找出对的好公司,躲开那些其实质量不好的便宜货和造假者),耐心些(好公司买入后长期持有,持续跟踪),大部分人都有走向财务自由的希望(市场是公开公平的,每个交易日都开放,只要你愿意就能参与)。带着批判精神独立思考,保持开放的心,世界是平的。

遗憾的是,a股市场中能称得上是好公司的寥寥无几,而能让人觉得估值相对便宜的更是寥寥无几。但是作为这个市场的参与者,从过往二十年世界增速最快的经济体的股票市场中找出国内市场和国际市场估值差异的逻辑,从躲避一大波造假和骗钱者的经验中汲取教训,从监管机构、上市公司、资本市场卖方买方各主体的利益纠葛中生存进取,这个过程也是让人收获颇丰的。

爱华网

爱华网