自2009年1月1日起,纳税人销售自己使用过的固定资产(以下简称已使用过的固定资产),应区分不同情形征收增值税:

(一)销售自己使用过的2009年1月1日以后购进或者自制的固定资产,按照适用税率征收增值税;

(二)2008年12月31日以前未纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的2008年12月31日以前购进或者自制的固定资产,按照4%征收率减半征收增值税;

(三)2008年12月31日以前已纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的在本地区扩大增值税抵扣范围试点以前购进或者自制的固定资产,按照4%征收率减半征收增值税;销售自己使用过的在本地区扩大增值税抵扣范围试点以后购进或者自制的固定资产,按照适用税率征收增值税。

本通知所称已使用过的固定资产,是指纳税人根据财务会计制度已经计提折旧的固定资产。

详细解读如下:

(一)销售自己使用过的2009年1月1日以后购进或者自制的固定资产,按照适用税率征收增值税;

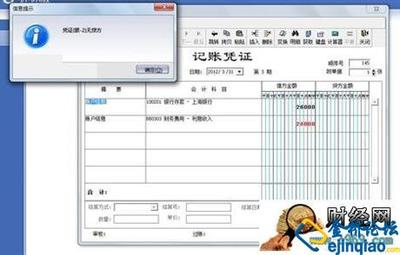

【例1】2012年3月份M公司销售一台生产用已使用过的固定资产,假设该固定资产于2009年3月取得时,其进项税额17万元已经计入了“应交税费—应交增值税(进项税额)”,含税价为117万元,销售时已提折旧10万元,出售时收到价款93.6万元(含税),款项已经存入银行。

购入时:

借:固定资产 1000000

应交税费—应交增值税(进项税额) 170000

贷:银行存款 1170000

计提折旧:

借:制造费用 100000

贷:累计折旧 100000

出售时:

借:固定资产清理 900000

累计折旧 100000

贷:固定资产 1000000

借:银行存款 936000

贷:固定资产清理 800000

应交税费—应交增值税(销项税额) 136000

借:营业外支出 100000

贷:固定资产清理 100000

(二)2008年12月31日以前未纳入扩大增值税抵扣范围试点(非试点地区)的纳税人,销售自己使用过的2008年12月31日以前购进或者自制的固定资产,按照4%征收率减半征收增值税;

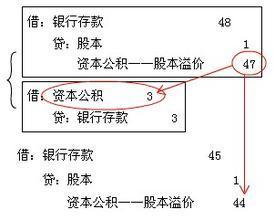

【例2】长城公司转让2009年以前购入的六成新设备,固定资产账面含税价31万元,已提折旧1.5万元,转让价30.5万元,未计提资产减值准备。该固定资产进项税额未计入“应交税费—应交增值税(进项税额)”

(1)转入清理:

借:固定资产清理 295000

累计折旧 15000

贷:固定资产 310000

(2)取得收入:

借:银行存款 305 000

贷:固定资产清理 305 000

(3)计提税金=[305000÷(1+4%)×4%×50%]

借:固定资产清理 5865.38

贷:应交税费—应交增值税(销项税额) 5865.38

同时 借:固定资产清理 4134.62

贷:营业外收入 4134.62

(三)2008年12月31日以前已纳入扩大增值税抵扣范围试点(试点地区)的纳税人,销售自己使用过的在本地区扩大增值税抵扣范围试点以前购进或者自制的固定资产,按照4%征收率减半征收增值税;销售自己使用过的在本地区扩大增值税抵扣范围试点以后购进或者自制的固定资产,按照适用税率征收增值税。

【例3】甲企业(2008年1月1日纳入试点地区)出售一台使用过的设备,原价234000元(含增值税),购入时间为2008年2月。设备折旧年限为10年,采用直线法折旧,不考虑净残值。假定2011年2月,甲企业出售该设备,该设备恰好已使用3年,售价为210600元(含增值税),适用17%的增值税税率。该项固定资产取得时,增值税进项税额已记入“应交税费—应交增值税(进项税额)”科目。

(1)固定资产清理的会计处理

由于固定资产是在增值税转型后购入的,则固定资产原价为200000元(不包括进项税额),3年累计计提折旧=(200000÷10)×3=60000(元),销售时缴纳增值税=[210600÷(1+17%)]×17%=30600(元)。

借:固定资产清理 140000

累计折旧 60000

贷:固定资产 200000

(2)收到价款的会计处理

借:银行存款 210600

贷:固定资产清理 180000

应交税费—应交增值税(销项税额) 30600

借:固定资产清理 40000

贷: 营业外收入40000

【例4】上例中如果该设备购入时间为2007年11月5日,则固定资产的原值为234000元(购入的增值税进项税额34000元计入设备成本),设备出售之日为2010年11月5日,则设备出售视为旧货销售,按照不含税销售额与4%的征收率减半征收增值税。

(1)固定资产清理时

3年累计计提折旧=(234000÷10)×3=70200(元),

2010年出售时应缴纳增值税=[210600÷(1+4%)]×4%×50%=4050(元)。

借:固定资产清理 163800

累计折旧 70200

贷:固定资产 234000

(2)收到价款时

借:银行存款 210600

贷:固定资产清理 206550

应交税费—应交增值税(销项税额) 4050

借:固定资产清理 42750

贷:营业外收入 42750

爱华网

爱华网