(一)获利能力分析

上市公司获利能力分析,主要是通过对上市公司已公布的财务报表的一些财务指标,如总利润额、净利润、营业利润等等财务指标与总资产、总收入、净资产、主营收入等指标的对比。从而得出该上市公司的获利能力指标。

在专业财务F10中,我们编制了体现上市公司获利能力的一些重要参考指标。下面我们主要对三年平均净资产收益率、总资产净利润率、投入资本回报率、销售毛利率、三项费用比重等进行简单的介绍:

三年平均净资收益率-----最近三年的净资产收益率均值。如下图表所示:金地集团最近三年的净资产收益率分别为:2007年11.43%、2008年9.04%、2009年15.50%。则三年平均净资收益率=(11.43%+9.04%+15.50%)=11.99%。该指标走势相对平滑,往往能够客观地反映上市公司的真实获利能力,受短期的波动影响变小。

总资产净利润率-----等于净利润与总资产之比。公式如下:

=净利润/总资产

=权益净利润率*所有者权益/总资产

=权益净利润率*[总资产*(1-资产负债率)]/总资产

=权益净利润率*(1-资产负债率)

反映了上市公司总资产的当期获利能力,数值越高,说明该公司公司总资产的获利能力越强。例如,A公司和B公司在2009年的净利润都是1亿元。但A公司的总资产只有5亿元,B公司的总资产为10亿元。则A公司的总资产净利润率等于20%,而B公司的总资产净利润率仅为10%。A公司用5亿元的资产在一年时间里就赚到了1亿元,而B公司用10亿元的资产在一年时间里才赚到1亿元。显然,A公司的获利能力要强于B公司。

总资产净利润率在同一行业的上市公司之间进行比较分析时,往往具有非常强的作用。能够快速离别具有较强盈利能力和增长潜力的公司。

投入资本回报率(ROIC)-----是用来评估一个公司或其事业部门历史绩效的指标,通常用来直观地评估一个公司的价值创造能力。(相对)较高ROIC值,往往被视作公司强健或者管理有方的有力证据。特别是上市公司把大部分资金投入一个新的产业后,ROIC往往能够反应出上市公司介入新产业的获利能力和效果。

计算公式如下:

投入资本回报率ROIC=息前税后经营利润(NOPLAT)÷投入资本(IC)。

销售毛利率-----是毛利占销售净值的百分比,通常称为毛利率。其中毛利是销售收入与产品成本的差。也就是销售收入扣除费(员工工资、手续费等)、税、利的剩余部分。

销售毛利率计算公式:

销售毛利率=(销售收入-产品成本)/销售收入×100%

上市公司财务报表中的销售毛利率=(营业收入-营业成本)/营业收入×100%

销售毛利是销售净额与销售成本的差额,如果销售毛利率很低,表明企业没有足够多的毛利额,补偿期间费用后的盈利水平就不会高;也可能无法弥补期间费用,出现亏损局面。通过本指标可预测企业盈利能力;可以评价商业企业存货价值水平;有利于销售收入,销售成本水平的比较分析。

销售毛利率是反应一个上市公司获利能力的重要指标。当我们进行基本面价值分析,在决定是否买入一家上市公司之前,对公司的销售毛利率进行详细分析非常必要。

三项费用率-----营业费用、管理费用、财务费用等三项费用占主营业务收入的比例。同一行业的多个上司公司财务对比中,三项费用率越高的公司,则说明该公司的效率越低,对公司的获利能力形成负面作用;而三项费用率越低的公司,往往其获利能力形成较大的正面作用。

其他盈利能力分析还包括成本费用利润率、营业利润率、主营业务成本率、销售净利率、总资产报酬率、销售毛利率、营业费用率、管理费用率、财务费用率、非主营比重、营业利润比重、每股息税折旧摊薄前利润、每股息税前利润EBIT、EBITDA/主营业务收入等等。

对于一些“财务”列表中没有的获利能力分析指标,我们可以通过同时编制出来。如下为“三年平均净资收益率”的公司。通过公式即可计算最近三年年报(2007、2008、2009)的平均净资产收益率。

(PFFININ(1002,2007,1231)+PFFININ(1002,2008,1231)+PFFININ(1002,2008,1231))/3;

如下是银行业的“三年平均净资收益率”前十名。那个银行具有更高的获利能力,通过排序一路了然。可见,获利能力分析指标在同行业分析中,具有非常突出的作用。

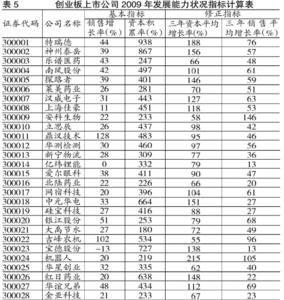

(二)发展能力分析

在上面我们所讲解的获利能力分析,计算的数据主要是当期财务报表不同指标之间的比值。从而得得出上司公司当期(或近几期)财务报表的获利能力。这是横向的对比。

在专业F10中,反应上市公司发展能力的指标主要是个财务指标的环比增长率。往往是纵向的比较。例如去年年报营业收入与前年年报营业收入的对比,去年年报与前年年报净利润的对比等等。都是通过纵向的比较得出上市公司的发展能力。

在大智慧专业F10上,体现上市公司发展能力的指标主要包括:主营业务收入增长率、营业利润增长率、利润总额增长率、净利润增长率、净资产增长率、流动资产增长率、固定资产增长率、总资产增长率、摊薄每股收益增长率、每股净资产增长率、每股经营现金流量增长绿等。下面我们简单介绍几个:

主营业务收入增长率-----本期主营业务收入较上期主营业务收入增长的百分比(负值为减少)。

公式:

主营业务收入增长率=(本期主营业务收入-上期主营业务收入)/上期主营业务收入*100%

净利润增长率-----本期净利润增加额与基期净利润的百分比。

净利润是指利润总额减所得税后的余额,是当年实现的可供出资人(股东)分配的净收益,也称为税后利润。它是一个企业经营的最终成果,净利润多,企业的经营效益就好;净利润少,企业的经营效益就差,它是衡量一个企业经营效益的重要指标。

净利润的多寡取决于两个因素,一是利润总额,其二就是所得税。企业所得税等于当期应纳税所得额乘以企业所得税税率。我国现行的企业所得税税率为25%,对符合国家政策规定条件的企业,可享受企业所得税优惠,如高科技企业所得税率为15%。

净利润的计算公式为:

净利润=利润总额-所得税

净利润增长率计算公式

净利润增长率=(本期净利润-基期净利润)/基期净利润*100%

对于上市公司的财务分析而言。净利润增长率越高,说明该上市公司的获利能力越强,其股价往往也有有相应的表现。

总资产增长率-----总资产增长率是企业本年总资产增长额同年初资产总额的比率,反映企业本期资产规模的增长情况。

计算公式:

总资产增长率=本年总资产增长额/年初资产总额×100%

其中:本年总资产增长额=年末资产总额-年初资产总额

总资产增长率越高,表明企业一定时期内资产经营规模扩张的速度越快。但在分析时,需要关注资产规模扩张的质和量的关系,以及企业的后续发展能力,避免盲目扩张。

同样,我们还可以计算三年平均资产增长率,由于该指标指标消除了资产短期波动的影响,反映了企业较长时期内的资产增长情况。

其他成长指标大家可以查阅相关资料进行学习。

如下图是金地集团最近三期年报的“净利润增长率”柱形图。从图标上可以发现,2007年和2009年均实现了110%以上的净利润增长率。2008年为负增长,显示受到了金融危机的一定冲击。

但要注意的是,净利润增长率为负值并非都是上市公司出现了亏损。而大部分情况下只是净利润没有出现增长而已。

分享到新浪微博

爱华网

爱华网