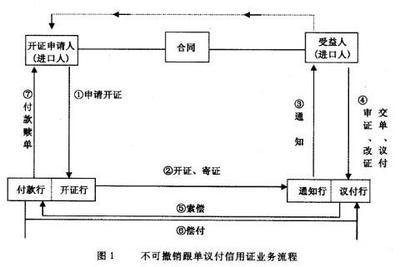

1.买卖双方在贸易合同中规定使用跟单信用证支付。

2.买方通知当地银行(开证行)开立以卖方为受益人的信用证。

3.开证行请求另一银行通知或保兑信用证。

4.通知行通知卖方,信用证已开立。

5.卖方收到信用证,并确保其能履行信用证规定的条件后,即装运货物。

6.卖方将单据向指定银行提交。该银行可能是开证行,或是信用证内指定的付款、承兑或议付银行。

7.该银行按照信用证审核单据。如单据符合信用证规定,银行将按信用证规定进行支付、承兑或议付。

8.开证行以外的银行将单据寄送开证行。

9.开证行审核单据无误后,以事先约定的形式,对已按照信用证付款、承兑或议付的银行偿付。

10.开证行在买方付款后交单,然后买方凭单取货。

信用证的开立

1.开证的申请

进出口双方同意用跟单信用证支付后,进口商便有责任开证。第一件事是填写开证申请表,这张表为开证申请人与开证行建立了法律关系,因此,开证申请表是开证的最重要的文件。

2.开证的要求

信用证申请的要求在统一惯例中有明确规定,进口商必须确切地将其告之银行。

信用证开立的指示必须完整和明确。申请人必须时刻记住跟单信用证交易是一种单据交易,而不是货物交易。银行家不是商人,因此申请人不能希望银行工作人员能充分了解每一笔交易中的技术术语。即使他将销售合同中的所有条款都写入信用证中,如果受益人真的想欺骗,他也无法得到完全保护。这就需要银行与申请人共同努力,运用常识来避免开列对各方均显累赘的信用证。银行也应该劝阻在开立信用证时其内容套用过去已开立的信用证(套证)。

3.开证的安全性

银行接到开证申请人完整的指示后,必须立即按该指示开立信用证。另一方面,银行也有权要求申请人交出一定数额的资金或以其财产的其他形式作为银行执行其指示的保证。

按现行规定,中国地方、部门及企业所拥有的外汇通常必须存入中国的银行。如果某些单位需要跟单信用证进口货物或技术,中国的银行将冻结其帐户中相当于信用证金额的资金作为开证保证金。

如果申请人在开证行没有帐号,开证行在开立信用证之前很可能要求申请人在其银行存入一笔相当于全部信用证金额的资金。这种担保可以通过抵押或典押实现(例如股票),但银行也有可能通过用于交易的货物作为担保提供融资。开证行首先要对该笔货物的适销性进行调查,如果货物易销,银行凭信用证给客户提供的融资额度比滞销商品要高得多。

4.申请人与开证行的义务和责任

申请人对开证行承担三项主要义务:

(1)申请人必须偿付开证行为取得单据代表代向受益人支付的贷款。在他付款前,作为物权凭证的单据仍属于银行。

(2)如果单据与信用证条款相一致而申请人拒绝“赎单”,则其作为担保的存款或帐户上已被冻结的资金将归银行所有。

(3)申请人有向开证行提供开证所需的全部费用的责任。

开证行对申请人所承担的责任:

首先,开证行一旦收到开证的详尽指示,有责任尽快开证。

其次,开证行一旦接受开证申请,就必须严格按照申请人的指示行事。

信用证的通知

1.通知行的责任

在大多数情况下,信用证不是由开证行直接通知受益人,而是通过其在受益人国家或地区的代理行,即通知行进行转递的。

通知行通知受益人的最大优点就是安全。通知行的责任是应合理谨慎地审核它所通知信用证的表面真实性。

2.信用证的传递方式

信用证可以通过空邮、电报或电传进行传递。设在布鲁塞尔的SWIFT运用出租的线路在许多个国家的银行间传递信息。大多数银行,包括中国的银行加入了这一组织。

3.有效信用证的指示

当开证行用任何有效的电讯传递方式指示通知行,通知信用证或信用证的修改,该电讯将被认为是有效信用证文件或有效修改书,并且不需要再发出邮寄证实书。

受益人的审证

受益人在收到信用证以后,应立即作如下的检查:

1. 买卖双方公司的名号和地址写法是不是和发票上打印的公司名号和地址写法完全一样?

2. 信用证提到的付款保证是否符合受益人的要求?

3. 信用证的款项对吗?信用证的金额总数应与合同相吻合并包括该合同的全部应付费用。

4. 付款的条件是否符合要求?除非对某些特定的国家或某些特定的进口商,出口商通常要求即期付款。在远期信用证条件下,汇票的期限应与合同中所规定的一致。有一种信用证要求开立远期汇票,但却可即期支付,这种信用证被称为“假远期信用证”,其对受益人所起的作用与即期信用证是一样的。

5. 信用证提到的贸易条款是否符合受益人原先提出的要求?

6. 是否赶得上在有效期和货运单据限期内把各项单据送交银行?

7. 能提供所需的货运单据吗?

8. 有关保险的规定是否与销售合同条款一致?

-需保险的风险。受益人对此应与中国人民保险公司联系,以决定是否接受申请人的要求。超过销售合同中规定投保范围的任何费用应由申请人负担。

-投保金额。绝大多数信用证要求按CIF 发票金额的110%投保。

9. 货物说明(包括免费附送的物品)、数量和其他各项写对了吗?

如果按上述各条目检查的时候发现有任何遗漏或差错,那么应该就下列各点立即作出决定,采取必要的措施:

-能不能更改计划或单据内容来相应配合?

-是不是应该要求买方修改信用证,修改费用应该由哪一方支付?

若有疑问,可向本单位的联系银行或通知行咨询。但有一点请记住:只有申请人和受益人及有关银行共同同意,才有权决定修改。

信用证的履行

1. 单据的提交

在跟单信用证业务中,单据的提交起着非常重要的作用,因为这是对信用证最终结算的关键。受益人向银行提交单据后是否能得到货款,在很大程度上取决于是否已开立信用证和单据是否备齐。

2. 交单时间的限制

提交单据的期限由以下三种因素决定:

(1)信用证的失效日期;

(2)装运日期后所特定的交单日期;

(3)银行在其营业时间外,无接受提交单据的义务。

信用中有关装运的任何日期或期限中的“止”、“至”、“直至”、“自从”和类似词语,都可理解为包括所述日期。“以后”一词理解为不包括所述日期。

“上半月”、“下半月”理解为该月一日至十五日和十六日至该月的最后一日,首尾两天均包括在内。

“月初”、“月中”或“月末”理解为该月一日至十日、十一日至二十日、二十一日至该月最后一日,首尾两天均包括在内。

3. 交单地点的限制

所有信用证必须规定一个付款、承兑的交单地点,或在议付信用证的情况下须规定一个交单议付的地点,但自由议付信用证除外。

像提交单据的期限一样,信用证的到期地点也会影响受益人的处境。有时会发生这样的情况,开证行将信用证的到期地点定在其本国或他自己的营业柜台,而不是受益人国家这对受益人的处境极为不利,因为他必须保证于信用证的有效期内在开证银行营业柜台前提交单据。

银行审核单据

受益人向银行提交单据后,银行有义务认真审核单据,以确保单据表面上显示出符合信用证要求和各单据之间的一致性。

1. 审单准则

银行必须合理谨慎地审核信用证的所有单据,以确定其表面上是否与信用证条款相符规定的单据在表面上与信用证条款的相符性应由在这些条文中反映的国际标准银行惯例来确定。单据表面上互不相符,应视为表面上与作用证条款不相符。

上述“其表面”一词的含意是,银行不需亲自询问单据是否是假的,已装运的货物是否是假的,已装运的货物是否真正装运,以及单据签发后是否失效。除非银行知道所进行的是欺诈行为,否则这些实际发生的情况与银行无关。因而,如受益人制造表面上与信用

证规定相符的假单据,也能得到货款。但是如受益人已经以适当的方式装运了所规定的货物,在制作单据时未能一到信用证所规定的一些条件,银行将拒绝接受单据,而受人决不能得到货款。银行不审核信用证中未规定的单据,如果银行收到此类单据,将退还提交人或予以转交并对此不负责任。

2. 单据有效性的免责

银行对任何单据的形式、完整性、准确性、真实性或法律效力,或单据中载明、附加的一般及/或特殊条件概不负责。银行对单据所代表货物的描述、数量、重量、品质、状况、包装、交货、金额或存在与否,以及对货物发货人、承运人、货运代理人、收货人,或货物保险人及其他任何人的诚信、行为及/或疏忽、清偿能力、行为能力或资信状况概不负责。

3. 审核单据的期限

银行需要多长时间审核卖方提交的单据,并通知卖方单据是否完备?统一惯例第13条b款对此明确规定:开证行、保兑行(如已保兑)或代表他们的被指定银行各自应有一个合理的时间,即不超过收到单据后的七个银行营业日,审核单据,决定是否接受或拒收单拒,并通知从其处收到单据的当事人。

4. 不符单据与通知

如开证行授权另一家银行凭表面上符合信用证条款的单据付款、承担延期付款责任、承兑汇票或议付,则开证行和保兑行(如已保兑)有义务:(1)接受单据;(2)对已付款、承担延期付款责任、承兑汇票或议付的被指定银行进行偿付。

收到单据后,开证行及/或保兑行(如已保兑)或代表他们的被指定银行必须以单据为唯一依据,审核其表面上是否与信用证条款相符。如果单据表面上与信用证不符,上述银行可拒收单据。

如果开证行确定单据表面上与信用证条款不符,它可以完全根据自己的决定与申请人联系,请其撤除不符点。

如果开证行及/或保兑行(如已保兑)或代表他们的被指定银行决定拒收单据,则其必须在不迟于自收到单据次日起第七个银行营业日结束前,不延误地以电讯,或其他快捷方式发出通知。该通知应发至从其处收到单据的银行,如直接从受益人处收到单据,则将通知发至受益人。

通知必须说明拒收单据的所有不符点,还必须说明银行是否留存单据听候处理,或已将单据退还交单人。开证行或保兑行有权向寄单行索还已经给予的任何偿付款项和利息。

如开证行或保兑行未能按这些规定办理,或未能留存单据等待处理,未将单据退还交单人,开证行或保兑行则无权宣称单据不符合信用证条款。如寄单行向开证行或保兑行提出应注意的单据中的任何不符点,它已以保留方式或根据赔偿书付款,承担延期付款责任承兑汇票或议付时,开证行或保兑行并不因之而解除其任何义务。

信用证的结算

当银行审单完毕后,信用证即进入结算阶段。统一惯例第10条指出:“所有信用证都必须清楚地表明该证是否适用即期付款、延期付款、承兑或议付。”

1. 即期付款

(1) 受益人将单据送交付款行。

(2) 银行审核单据与信用证条款,相符后付款给受益人。

(3) 该银行如不是开证行的话,以事先议定的方式将单据寄交开证行索赔。

2. 延期付款

(1) 受益人把单据送交承担延期付款的银行。

(2) 银行审核单据与信用证条款相符后,依据信用证所能确定的到期日付款。

(3) 该银行如不是开证行的话,以事先议定的方式将单据寄交开证行索赔。

3. 承兑汇票

(1) 受益人把单据和向银行出具的远期汇票送交办理该信用证的银行(承兑行)。

(2) 银行审核单据与信用证条件相符后,承兑汇票并退还给受益人。

4. 议付

(1) 受益人按信用证规定,将单据连同向信用证规定的付款人开出的即期或延期汇票送交议付银行。

(2) 议付银行审核单据与信用证规定相符后,可买入单据和汇票。

(3) 该议付银行如非开证行,则以事先议定的形式将单据和汇票交开证行索赔。类别:出口相关知识类| 评论(2) | 浏览(204)

海运程序及海运提单的审核

2008年05月19日 星期一 12:00

1.海运出口运输工作,在以CIF或CFR条件成交,由卖方安排运输时,其工作程序如下:

(1)审核信用证中的装运条款:为使出运工作顺利进行,在收到信用证后,必须审核证中有关的装运条款,如装运期,结汇期,装运港,目的港,是否能转运或分批装运以及是否指定船公司,船名,船籍和船级等,有的来证要求提供各种证明,如航线证明书,船籍证等,对这些条款和规定,应根据我国政策,国际惯例,要求是否合理和或是否能办到等来考虑接受或提出修改要求。

(2)备货报验:就是根据出口成交合同及信用证中有关货物的品种,规格,数量,包装等的规定,按时,按质,按量地准备好应交的出口货物,并做好申请报验和领证工作。冷藏货要做好降温工作,以保证装船时符合规定温度要求。在我国,凡列入商检机构规定的“种类表”中的商品以及根据信用证,贸易合同规定由商检机构出具证书的商品,均需在出口报关前,填写“出口检验申请书”申请商检。有的出口商品需鉴定重量,有的需进行动植物检疫或卫生,安全检验的,都要事先办妥,取得合格的检验证书。做好出运前的准备工作,货证都已齐全,即可办理托运工作。

(3)托运订舱:编制出口托运单,即可向货运代理办理委托订舱手续。货运代理根据货主的具体要求按航线分类整理后,及时向船公司或其代理订舱。货主也可直接向船公司或其代理订舱。当船公司或其代理签出装货单,定舱工作即告完成,就意味着托运人和承运人之间的运输合同已经缔结。

(4)保险:货物订妥舱位后,属卖方保险的,即可办理货物运输险的投保手续。保险金额通常是以发票的CIF价加成投保(加成数根据买卖双方约定,如未约定,则一般加10%投保)。

(5)货物集中港区:当船舶到港装货计划确定后,按照港区进货通知并在规定的期限内,由托运人办妥集运手续,将出口货物及时运至港区集中,等待装船,做到批次清,件数清,标志清。要注意特别注意与港区,船公司以及有关的运输公司或铁路等单位保持密切联系,按时完成进货,防止工作脱节而影响装船进度。

(6)报关工作:货物集中港区后,把编制好的出口货物报关单连同装货单,发票,装箱单,商检证,外销合同,外汇核销单等有关单证向海关申报出口,经海关关员查验合格放行后方可装船。

(7)装船工作:在装船前,理货员代表船方,收集经海关放行货物的装货单和收货单,经过整理后,按照积载图和舱单,分批接货装船。装船过程中,托运人委托的货运代理应有人在现场监装,随时掌握装船进度并处理临时发生的问题。装货完毕,理货组长要与船方大副共同签署收货单,交与托运人。理货员如发现某批有缺陷或包装不良,即在收货单上批注,并由大副签署,以确定船货双方的责任。但作为托运人,应尽量争取不在收货单上批注以取得清洁提单。

(8)装船完毕,托运人除向收货人发出装船通知外,即可凭收货单向船公司或其代理换取已装船提单,这时运输工作即告一段落。

(9)制单结汇:将合同或信用证规定的结汇单证备齐后,在合同或信用证规定的议付有效期限内,向银行交单,办理结汇手续。

2.集装箱运输出口程序:

(1)订舱--发货人根据贸易合同或信用证条款的规定,在货物托运前一定时间内填好集装箱货物托运单(CONTAINER BOOKING NOTE)委托其代理或直接向船公司申请订舱。

(2)接受托运申请--船公司或起代理公司根据自己的运力,航线等具体情况考虑发货人的要求,决定接受与否,若接受申请就着手编制订舱清单,然后分送集装箱堆场(CY),集装箱货运站(CFS),据以安排空箱及办理货运交接。

(3)发放空箱--通常整箱货货运的空箱由发货人到集装箱码头堆场领取,有的货主有自备箱;拼箱货货运的空箱由集装箱货运站负责领取。

(4)拼箱货装箱--发货人将不足一整箱的货物交至货运站,由货运站根据订舱清单和场站收据负责装箱,然后由装箱人编制集装箱装箱单(CONTAINER LOAD PLAN)。

(5)整箱货交接--由发货人自行负责装箱,并将已加海关封志的整箱货运到CY。CY根据订舱清单,核对场站收据(DOCK RECEIPT D/R)及装箱单验收货物。

(6)集装箱的交接签证--CY或CFS在验收货物和/或箱子,即在场站收据上签字,并将签署后的D/R 交还给发货人。

(7)换取提单--发货人凭D/R向集装箱运输经营人或其代理换取提单(COMBINED TRANSPORT BILL OF LADING),然后去银行办理结汇。

(8)装船--集装箱装卸区根据装货情况,制订装船计划,并将出运的箱子调整到集装箱码头前方堆场,待船靠岸后,即可装船出运。

3.主要货运单证及其制作

1):托运单(SHIPPING NOTE--B/N)有的地方称为“下货纸”,是托运人根据贸易合同和信用证条款内容填制的,向承运人或其代理办理货物托运的单据。承运人根据托运单内容,并结合船舶的航线,挂靠港,船期和舱位等条件考虑,认为合适后,即接受托运。托运单制作应注意:

(1)目的港:名称须明确具体,并与信用证描述一致,如有同名港时,须在港口名称后注明国家,地区或州,城市。如信用证规定目的港为选择港(OPTIONAL PORTS),则应是同一航线上的,同一航次挂靠的基本港。

(2)运输编号,即委托书的编号。

每个具有进出口权的托运人都有一个托运代号(通常也是商业发票号),以便查核和财务结算。

(3)货物名称

应根据货物的实际名称,用中英文两种文字填写,更重要的是要与信用证所列货名相符。

(4)标记及号码,又称唛头(SHIPPING MARK),是为了便于识别货物,防止错发货,通常由型号,图形货收货单位简称,目的港,件数或批号等组成。

(5)重量尺码。重量的单位为公斤,尺码为立方米;

(6)托盘货要分别注明盘的重量,尺码和货物本身的重量,尺码,对超长,超重,超高货物,应提供每一件货物的详细的体积(长,宽,高)以及每一件的重量,以便货运公司计算货物积载因素,安排特殊的装货设备。

(7)运费付款方式。一般有运费预付(FREIGHT PREPAID)和运费到付(FREIGHT COLLECT)。有的转运货物,一程运输费预付,二程运费到付,要分别注明。

(8)可否转船,分批,以及装期,效期等均应按信用证或合同要求一一注明。

(9)通知人,收货人,按需要决定是否填。

(10)有关的运输条款,订舱,配载信用证货客户有特殊要求的也要一一列明。

2)装货单(SHIPPING ORDER--S/O)

是接受了托运人提出装运申请的船公司,签发给托运人,凭以命令船长将承运的货物装船的单据。装货单既可作为装船依据,又是货主凭以向海关办理出口申报手续的主要单据之一。

3)收货单(MATES RECEIPT--M/R),

又称大副收据,是船舶收到货物的收据及货物已经装船的凭证。

由于上述三份单据的主要项目基本一致,故在我国一些主要港口的做法是,将它们制成联单,一次制单,既可减少工作量,又可减少差错。

4)装货清单(LOADING LIST)

是承运人根据装货单留底,将全船待装货物按目的港和货物性质归类,依航次,靠港顺序排列编制的装货单汇总清单,是船上大副编制配载计划的主要依据,又是供现场理货人员进行理货,港方安排驳运,进出库场以及承运人掌握情况的业务单据。

5)提货单(DELIVERY ORDER--D/O)

又称小提单。收货人凭正本提单或副本提单随同有效的担保向承运人或其代理人换取的,可向港口装卸部门提取货物的凭证。发放小提单时应做到:(1)正本提单为合法持有人所持有(2)提单上的非清洁批注应转上小提单。(3)当发生溢短残情况时,收货人有权向承运人或其代理获得相应的签证。(4)运费未付的,应在收货人付清运费及有关费用后,方可放小提单。

6)海运提单(BILL OF LADING--B/L)提单是承运人或其代理人应托运人的要求所签发的货物收据(RECEIPT OF GOODS),在将货物收归其照管后签发,证明已收到提单上所列明的货物;是一种货物所有权凭证(DOCUMENT OF TITLE)。提单持有人可据以提取货物,也可凭此向银行押汇,还可在载货船舶到达目的港交货之前进行转让;是承运人与托运人之间运输合同的证明。

海运提单的种类:

1.根据货物是否已装船,可分为已装船提单(SHIPPED ON BORAD B/L)和备用提单(RECEIVEDFOR SHIPMENT B/L)。前者是指货物已装上船后签发的提单,而后者是指承运人已接管货物并准备装运时所签发的提单,所以又称收讫待运提单。在贸易合同中,买方一般要求卖方提供已装船提单,因为已装船提单上有船名和装船日期,对收货人按时收货有保障。

2.根据货物外表状况有无不良批注,提单可分为清洁提单(CLEANB/L)和不清洁提单(UNCLEAN OR FOUL B/L)。前者是指货物装船时表面状况良好,一般未经加添明显表示货物及/或包装有缺陷批注的提单。在对外贸易中,银行为安全起见,在议付货款时均要求提供清洁提单。后者是指承运人在提单上已加注货物及/或包装状况不良或存在缺陷等批注的提单。

3.根据不同运输方式,提单可分为直达提单(DIRECT B/L),转船提单(TRANSHIPMENT B/L),联运提单(THROUGH B//L)和联合运输提单(COMBINED TRANSPORT B/L)等。直达提单是承运人签发的由起运港以船舶直接运达目的港的提单。如起运港的载货船舶不直接驶往目的港,须在转船港换装另一船舶运达目的港时所签发的提单,称为转船提单。如果货物需经两段或两段以上运输运达目的港,而其中有一段是海运时,如海陆,海空联运或海海联运所签发的提单称为联运提单。所以转船提单实际上也是联运提单的一种。而联合运输则必须是两种或两种以上不同的运输方式的连贯运输时,承运人所签发的货物提单。因此,联合运输提单也叫多式联运提单。目前在实际业务中,不少船公司把联运提单与联合运输提单使用同一格式,只是在作为联合运输提单使用时,必须在提单上列明起运港和目的港外,还要列明收货地,交货地及前段运输工具名称等。

4.根据提单抬头不同,提单可分为记名提单(STRAIGHT B/L),不记名提单BEARER B/L)和指示提单(ORDER B/L)。记名提单在收货人一栏内列明收货人名称,所以又称为收货人抬头提单,这种提单不能用背书方式转让,而货物只能交与列明的收货人,不记名提单是在提单上不列明收货人名称的提单,谁持有提单,谁就可凭提单向承运人提取货物,承运人交货是凭单不凭人。指示提单上不列明收货人,可凭背书进行转让,有利于资金的周转,在国际贸易中应用较普遍。提单背书(ENDORSMENT)有空白背书和记名背书两种。空白背书是由背书人(即提单转让人)在提单背面签上背书人单位名称及负责人签章,但不注明被背书人的名称,也不须取得原提单签发人的认可。指示提单一经背书即可转让,意味着背书人确认该提单的所有权转让。记名背书除同空白背书需由背书人签章外,还要注明被背书人的名称。如被背书人再进行转让,必须再加背书。指使提单有凭托运人的指示,凭收货人指示和凭进口方银行指示等,则分别需托运人,收货人或进口方银行背书后方可转让或提货。

此外,还分为有全式提单和简式提单;运费预付提单和运费到付提单;正本提单和副本提单;租船合同下的提单;舱面提单,倒签提单,预借提单等等.

***提单正面填写主要注意事项

(1)托运人(SHIPPER),一般为信用证中的受益人。如果开证人为了贸易上的需要,要求做第三者提单(THIRDPARTY B/L),也可照办。

(2)收货人(CONSIGNEE),如要求记名提单,则可填上具体的收货公司或收货人名称;如属指示提单,则填为“指示”(ORDER)或“凭指示”(TO ORDER);如需在提单上列明指示人,则可根据不同要求,作成“凭托运人指示”(TO ORDER OF SHIPPER),“凭收货人指示”(TO ORDER OF CONSIGNEE)或“凭银行指示”(TO ORDER OF XX BANK)。

(3)被通知人(NOTIFY PARTY),这是船公司在货物到达目的港时发送到货通知的收件人,有时即为进口人。在信用证项下的提单,如信用证上对提单被通知人有权具体规定时,则必须严格按信用证要求填写。如果是

记名提单或收货人指示提单,且收货人又有详细地址的,则此栏可以不填。如果是空白指示提单或托运人指示提单则此栏必须填列被通知人名称及详细地址,否则船方就无法与收货人联系,收货人也不能及时报关提货,甚至会因超过海关规定申报时间被没收。

(4)提单号码(B/L NO),一般列在提单右上角,以便于工作联系和查核。发货人向收货人发送装船通知(SHIPMENT ADVICE)时,也要列明船名和提单号码。

(5)船名(NAME OF VESSEL),应填列货物所装的船名及航次。

(6)装货港(PORT OF LOADING),应填列实际装船港口的具体名称。

(7)卸货港(PORT OF DISCHARGE),填列货物实际卸下的港口名称。如属转船,第一程提单上的卸货港填转船港,收货人填二程船公司;第二程提单装货港填上述转船港,卸货港填最后目的港如由第一程船公司出联运提单(THROUGH B/L),则卸货港即可填最后目的港,提单上列明第一和第二程船名。如经某港转运,要显示“VIA X X”字样。在运用集装箱运输方式时,目前使用“联合运输提单”(COMBINED TRANSPORT B/L),提单上除列明装货港,卸货港外,还要列明“收货地”(PLACE OF RECEIPT),“交货地”(PLACE OF DELIVERY)以及“第一程运输工具”(PRE-CARRIAGE BY),“海运船名和航次”(OCEAN VESSEL,VOY NO)。填写卸货港,还要注意同名港口问题,如属选择港提单,就要在这栏中注明。

(8)货名(DISCRIPTION OF GOODS),在信用证项下货名必须与信用证上规定的一致。

(9)件数和包装种类(NUMBER AND KIND OF PACKAGES),要按箱子实际包装情况填列。

(10)唛头(SHIPPING MARKS),信用证有规定的,必须按规定填列,否则可按发票上的唛头填列。

(11)毛重,尺码(GROSS WEIGHT,MEASUREMENT),除信用证另有规定者外,一般以公斤为单位列出货物的毛重,以立方米列出货物体积。

(12)运费和费用(FREIGHT AND CHARGES),一般为预付(FREIGHT PREPAID)或到付(FREIGHT COLLECT)。如CIF或CFR出口,一般均填上运费预付字样,千万不可漏列,否则收货人会因运费问题提不到货,虽可查清情况,但拖延提货时间,也将造成损失。如系FOB出口,则运费可制作“运费到付”字样,除非收货人委托发货人垫付运费。

(13)提单的签发,日期和份数:提单必须由承运人或船长或他们的代理签发,并应明确表明签发人身份。一般表示方法有:CARRIER,CAPTAIN,或“AS AGENT FOR THE CARRIER:XXX”等。提单份数一般按信用证要求出具,如“FULL SET OF”一般理解成三份正本若干份副本。等其中一份正本完成提货任务后,其余各份失效。提单还是结汇的必需单据,特别是在跟单信用证结汇时,银行要求所提供的单证必须一致,因此提单上所签的日期必须与信用证或合同上所要求的最后装船期一致或先于装期。如果卖方估计货物无法在信用证装期前装上船,应尽早通知买方,要求修改信用证,而不应利用“倒签提单”,“预借提单”等欺诈行为取得货款。

提单的背面条款及其依据:在全式(LONG TERM)正本提单的背面,列有许多条款,其中主要有:

(1)定义条款(DEFINITION CLAUSE)--主要对“承运人”,“托运人”等关系人加以限定。

(2)管辖权条款(JURISDICTION CLAUSE)--指出当提单发生争执时,按照法律,某法院有审理和解决案件的权利。

(3)责任期限条款(DURATION OF LIABILLITY)--一般海运提单规定承运人的责任期限从货物装上船舶起至卸离船舶为止。集装箱提单则从承运人接受货物至交付指定收货人为止。

(4)包装和标志(PACKAGES AND MARKS)--要求托运人对货物提供妥善包装和正确清晰的标志。如因标志不清或包装不良所产生的一切费用由货方负责。

(5)运费和其他费用(FREIGHT AND OTHER CHARGES)--运费规定为预付的,应在装船时一并支付,到付的应在交货时一并支付。当船舶和货物遭受任何灭失或损失时,运费仍应照付,否则,承运人可对货物及单证行使留置权。

(6)自由转船条款(TRANSHIPMENT CLAUSE)--承运人虽签发了直达提单,但由于客观需要仍可自由转船,并不须经托运人的同意。转船费由承运人负担,但风险由托运人承担,而承运人的责任也仅限于其本身经营的船舶所完成的那段运输。

(7)错误申报(INACCURACY IN PARTICULARS FURNISHED BY SHIPPER)--承运人有权在装运港和目的港查核托运任申报的货物数量,重量,尺码与内容,如发现与实际不符,承运人可收取运费罚款。

(8)承运人责任限额(LIMIT OF LIABILITY)--规定承运人对货物灭失或损坏所造成的损失所负的赔偿限额,即每一件或每计算单位货物赔偿金额最多不超过若干金额。

(9)共同海损(GENERAL AVERAGE-G.A.)--规定若发生共同海损,按照什么规则理算。国际上一般采用1974年越克-安特卫普规则理算。在我国,一些提单常规定按照1975年北京理算规则理算。

(10)美国条款(AMERICAN CLAUSE)--规定来往美国港口的货物运输只能适用美国1936年海上货运法(CARRIAGE OF GOOD BY SEA ACT。1936)运费按联邦海事委员会(FMC)登记的费率本执行,如提单条款与上述法则有抵触时,则以美国法为准。此条款也称“地区条款”(LOCAL CLAUSE)。

(11)舱面货,活动物和植物(ON DECK CARGO,LIVE ANIMALS AND PLANTS)--对这三种货物的接受,搬运,运输,保管和卸货规定,由托运人和托运人承担风险,承运人对其灭失或损坏不负责任。

类别:出口相关知识类| 评论(0) | 浏览(85)

爱华网

爱华网