★每年日本的税收政策都有更改的可能!所以,具体税金,具体赠策,请具体咨询当地的税务局★

(三)日本的赠与税制度

日本的赠与税是作为遗产税的补充,目的在于防止被继承人生前通过将财产赠与即将成为继承人的个人而逃避缴纳遗产税。日本实行的是分赠与税制,也称受赠与人税制,即按照接受赠与人一定时期内受赠财产的价额征收赠与税。

(1)纳税义务人。日本的赠与税是针对个人对个人的财产赠与征收的,如果是法人对个人的赠与,则应征收个人所得税。赠与税的纳税义务人为因赠与丽取得财产的个人(不包括死因赠与,死因赠与应缴纳遗产税)。受赠人如果在日本拥有住所.则对其全部受赠财产负有纳税义务;若在日本无住所,则仅对位于日本国内的受赠与财产负有纳税义务。

(2)征税对象。赠与税的征税对象为纳税人受赠的财产,叫赠与财产。原则上,一切有经济价值的赠与财产都属于征税对象。但下列赠与不属于赠与税的征税范围:第一,因法人的赠与而取得的财产;第二,扶养义务入之间(如配偶之阔和父母子女之间)作为生活费、教育费而赠与的财产;第三,从事宗教、学术和其他以公益为目的的事业者受赠的确实用于公益事业的那部分;第四,公职候选人就选举活动接受的金钱和其他财产。

以下财产或权利虽不能称为赠与财产,但因其与赠与财产的性质相同放从公平负担的角度出发,将其视为赠与财产并作为赠与税的征税对象,所以被称为准赠与财产:第一,信托受益权。但以特殊残疾人为受益人的6000万目元以下的信托不属于赠与税的征收对象。第二,保险金。当保险金受益人并非投保人对,对此笔兑现的保险金要课税。第三,定期金。当定期金的给付人并非领取人时,对此笔定期金要课税。第四,因低额受让错来的利益。以显著低廉的价格(低予市价的1/2时),接受转让的情况下,视接受该转让者因该财产转让人的赠与取得了与该价格和财产之间差额相对应的金额。对此部分课税。第五,因免除债务等带来的利益。不支付价款或以显著低廉的价格接受债务免除、转移或第三者偿还债务而带来的利益时,接受免除债务等利益都被视为因免除债务者的赠与取得了与接受该利益时的价格相当的金额。第六,其他利益。

(3)扣除项目。赠与税的免征额是一年60万日元。即受赠人在一个年度内得到价值60万日元的财产赠与可以免征赠与税;超过60万日元的部分应当缴纳赠与税。结婚20年以上的配偶之间,赠与配偶并仅用予配偶本身连续居住使用的土地、地上权、房屋和该类物权的收益时,可以享受2000万日元的扣除。

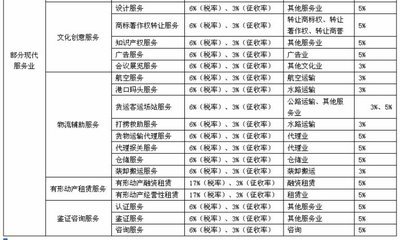

(4)税率。2003年,日本将赠与税原来i3级的税率档次进行了调整,实行6级税率档次,并将最高边际税率从70%降低到50%。详见下表:

(5)税收抵免。当纳税人得到的赠与财产属于国外财产的时候,该财产在国外依法缴纳的类似于赠与税的税额可以从按照日本税法计算得出的应纳赠与税额中扣除。

(6)税款缴纳。受赠人应当在接受财产赠与的第二个年度2月1日至3月15日之间向当地税务机关申报纳税。接受的财产赠与在免征额以下的可以免予申报。若受赠人的应纳赠与税税额在10万日元以上,且在申报纳税期间不能用现金缴纳税款,如果提供担保,则可延期5年分期缴纳,但应当支付延期利息。

爱华网

爱华网