企业应当根据固定资产所含经济利益的预期实现方式选择折旧方法,可选择的折旧方法包括年限平均法、工作量法、年数总和法和双倍余额递减法。折旧方法一经选定,不得随意变更。如需变更,应当在会计报表附注中予以说明。

1.年限平均法

年限平均法又称直线法,是将固定资产的折旧均衡地分摊到各期的一种方法。采用这种方法计算的每期折旧额均是相等的。计算公式如下:

年折旧率=(1-预计净残值率)÷预计使用年限×100%

月折旧率=年折旧率÷12

月折旧额=固定资产原价×月折旧率

【例1】辽润进出口有限公司有一冷库,原价为180000元,预计可使用20年,按照有关规定,该冷库报废时的净残值率为4%。该冷库的折旧率和折旧额的计算如下:

年折旧率=(1-4%)/20×100%=4.8%

月折旧率=4.8%/12=0.4%

月折旧额=180000×0.4%=720元

上述计算的折旧率是按个别固定资产单独计算的,称为个别折旧率,此外,还有分类折旧率和综合折旧率。

分类折旧率是指固定资产的分类折旧额与该类固定资产原价的比率。采用这种方法,应先把性质、结构和使用年限相近的固定资产归为一类,再按类计算平均拆旧率,用该类折旧率对该类固定资产计提折旧。如将房屋建筑物划为一类,将机械设备划分为一类等。分类折旧率的计算公式如下:

某类固定资产年分类折旧率=该类固定资产年折旧额之和/该类固定资产原价之和×100%

采用分类折旧率计算固定资产折旧,其优点是计算方法简单,但准确性不如个别折旧率。

综合折旧率是指某一期间企业全部固定资产折旧额与全部固定资产原值的比率。计算公式如下:

固定资产年综合折旧率=各项固定资产年折旧额之和/各项固定资产原价之和×100%

与采用个别折旧率和分类折旧率计算固定资产折旧相比,采用综合折旧率计算固定资产折旧,其计算结果的准确性较差。

采用年限平均法计算固定资产折旧虽然比较简便,但它也存在着一些明显的局限性。首先,固定资产在不同使用年限提供的经济效益是不同的。一般来讲,固定 资产在其使用前期工作效率相对较高,所带来的经济利益也就多;而在

其使用后期,工作效率一般呈下降趋势,因而,所带来的经济利益也逐渐减少。平均年限法不考虑这一事实,明显是不合理的。其次,固定资产在不同的使用年限发生的维修费用也不一样,固定资产的维修费用将随着其使用时间的延长而不断增大,而年限平均法也没有考虑这一因素。

当固定资产各期的负荷程度相同,各期应分摊相同的折旧费,这时采用年限平均法计算折旧是合理的。但是,若固定资产各期负荷程度不同,采用年限平均法计算折旧时,则不能反映固定资产的实际使用情况,提取的折旧数额与固定资产的损耗程度也不相符。

2.工作量法

工作量法是根据实际工作量计提折旧额的一种方法。这种方法弥补了平均年限法只注重使用时间,不考虑使用强度的缺点。其计算公式为:

每一工作量折旧额=(固定资产原值×(1-预计残值率))/预计总工作量×100%

月折旧额=月实际工作量×每一工作量折旧额

【例2】辽润进出口有限公司有一辆运货卡车,其原价为150000元,预计总行驶里程为50万公里,预计净残值率为5%,本月行驶里程5000公里。则该卡车的月折旧额计算如下:

每公里折旧额=150000×(1-5%)÷500000=0.285(元/公里)

本月折旧额=5000×0.285=1425(元)

3.加速折旧法

加速折旧的计算方法很多,常用的有以下两种:

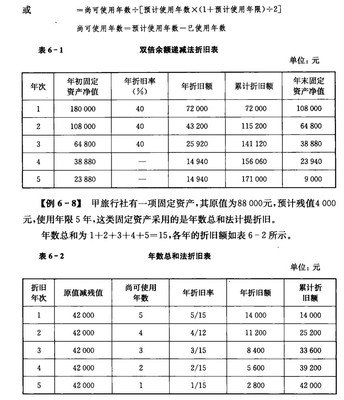

(1)双倍余额递减法

双倍余额递减法是在不考虑残值的情况下,根据每期期初固定资产的账面价值和双倍的直线法折旧率计算折旧的一种方法。由于这种方法不考虑固定资产的残值收入,所以在使用这种方法时必须注意不能使固定资产的账面折余价值降低到它的预计残值收入以下,即实行双倍余额递减法计提折旧的固定资产,应当在其固定资产折旧年限到期前两年内,将固定资产账面净值扣除预计净残值后的余额平均摊销。

【例3】辽润进出口有限公司一项固定资产的原价为100000元,预计使用年限为5年,预计净残值2000元。按双倍余额递减法计算折旧,每年的折旧额计算如下:

双倍直线折旧率=2/5×100%=40%

第一年应计提的折旧额=100000×40%=40000(元)

第二年应计提的折旧额=(100000-40000)×40%=24000(元)

第三年应计提的折旧额=(60000-24000)×40%=14400(元)

从第四年起改按平均年限法(直线法)计提折旧。

第四、五年的年折旧额=(21600~2000)/2=9800(元)

(2)年数总和法

年数总和法又称合计年限法,是将固定资产的原值减去净残值后的净值乘以一个逐年递减的分数计算每年的折1日额,这个分数的分子代表固定资产的尚可使用年数,分母代表使用年数的逐年数字总和。计算公式如下:

年折旧率=尚可使用年数/预计使用年限的年数总和×100%

月折旧率=年折旧率/12

年折旧额=(固定资产原值-预计净残值)×年折旧率月折旧额=年折旧额/12

【例4】某项固定资产的原值为50000元,预计使用年限为5年,预计净残值为2000元。采用年数总和法计算的各年折旧额如下表。

年份 | 尚可使用年限(年) | 原值一净残值(元) | 变动折旧率 | 每年折旧率 | 累计折旧 |

1 | 5 | 48000 | 5/15 | 16000 | 16000 |

采用加速折旧法后,在固定资产使用的早期多提折旧,后期少提折旧,其递减的速度逐年加快。加快折旧速度,目的是使固定资产成本在估计耐用年限内加快得到补偿。

(三)固定资产折旧的会计处理

固定资产计提折旧时,应以月初可提取折旧的固定资产账面原值为依据。企业各月计算提取折旧时,可以在上月计提折旧的基础上,对上月固定资产的增减情况进行调整后计算当月应计提的折旧额。

当月固定资产应计提的折旧额=上月固定资产计提的折旧额+上月增加固定资

产应计提的折旧额=上月减少固定资产应计提的折旧额。

企业按月计提固定资产折旧时,应借记“营业费用”、“管理费用”、“其他业务支出”等科目,贷记“累计折旧”科目。在我国的会计实务中,企业各月计提折旧的工作一般是通过编制“固定资产折旧计算表”来完成的。

“累计折旧”科目是固定资产的备抵科目,当计提固定资产折旧额和增加固定资产而相应增加其已提折旧时,记入该科目的贷方;因出售、报废清理、盘亏等

原因减少固定资产而相应转销其累计已提折旧额时,记人该科目的借方;该科目的余额在贷方,反映企业现有固定资产的累计折旧额。在资产负债表中,累计折旧作为固定资产的减项单独列示。

爱华网

爱华网