关于可转债套利问题

xqlsrjaaa问:老先生,就算有强制转股的这一条,也避免不了转债一上市就遭到爆炒的结果,我想问的是,如果正股股价没有超过转股价太多,但是转债价格已经远远大于其价值,我们是否应该卖出转债呢?毕竟,我们手里的转债只占我们现在民生银行市值的十分之一啊!筹码太少了,不舍得卖呢!你觉得呢?

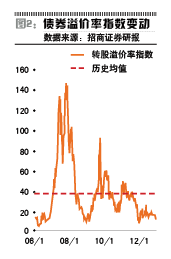

老股民:嗯,这是个套利问题。这个问题需要分开说,假如届时民生股价在13元以上,那么人们会忌惮于强制转股条款,一般来说不敢爆炒,炒作至150元以上的可能性很小很小。假如届时正股价在11元左右,那么完全有可能爆炒,那么也只不过炒至130元左右吧,不敢继续往上的。所以,我估计可转债能有个20%的溢价率就了不得了。

在这个问题上,我认同扬长而去兄的观点,假如可转债开盘溢价10%以上就应该卖出可转债买进民生,然后在进入转股期以后卖出民生买进可转债,完成一次完美套利。其中的逻辑是:可转债刚上市的时候,市场价如同新股上市,市场价或者说溢价率比较高,一般会在10%以上,随着转股期的临近,溢价率会逐渐降低,直至进入转股期的约3%以下溢价率。其中就有着约7%的套利空间。未来在可转债的交易过程中,有时候会产生可转债折价交易的情况,这就是市场给你的套利机会。此时就应该卖出民生股票,然后买入可转债持有,等待着可转债溢价交易,又一次完成套利动作。

同时,就在这里说一下,以后我就不愿意去说了,因为稍纵即逝的套利机会,有时候是来不及说的,只能自己去把握机会。假如未来民生不实施强制转股条款,在市场价格波动中,未来的几年民生股价与可转债之间,会有着无数次无风险套利机会,有兴趣的朋友们就去关注而玩吧,一旦你把握了其中的技巧,我保证可以让你乐此不彼。对了,假如你有兴趣,请请教扬长而去兄吧,他是这方面的老手。

可转债在进入转股期以后的交易过程中,大多数时间是溢价交易的,但当民生股价大幅上涨以后,会短暂出现可转债折价交易,此举意味着可转债投资者并不认可民生股价的上涨,或者说认为民生股价有下跌的可能性。这就是套利者的套利机会。买入可转债——转股——卖出民生完成套利过程。

请注意:以上这个可转债溢价10%以上,不是指可转债价格110元以上,这不是一回事,而是指可转债公允价值的溢价10%以上。

可转债溢价率老股民非标公式:可转债溢价率(%)=(可转债价格/(正股价/转股价*100)-1)*100%。

可转债公允价值老股民非标公式:可转债公允价值=正股价/转股价*100。

关于可转债长期持有问题

捷捷先生问:请问老股民先生,看你每张表分析,可转债的长期收益率均好于持有正股的收益,故我有个建议,如果将正股全部换成转债来长期持有,这样即可提高收益率,又可降低风险,可行吗?谢谢了

老股民:嗯,这是个可转债长期持有问题。长期持有,在股价上涨的环境下,存在的不确定性就是公司是否实施强制转股,虽然说我判断民生不会实施,但毕竟存在着这个强制转股的可能性,我不能说肯定不会。由于可转债初期交易溢价的客观存在,假如今年的民生股价在13元以上运行,假如民生实施强制转股,那么我们就会损失这个可转债溢价的利润,或者说浪费了这个溢价套利的机会。而且第一年第二年可转债能得到的相对好处其实并不多。

一般来说,在民生股价上涨且超过转股价30%的的环境下,只要民生银行公告或默认放弃强制转股或者说赎回,可转债的溢价会上升,因为可转债其中内含的权证价值(时间价值)会大幅提高,从此减少套利机会。此时,假如溢价合理,我们就可以把民生的持股头寸全部转移至可转债,享受转股价下调的额外收益。

随着民生分红导致转股价的逐年下降,持有可转债在后面的几年特别划算,现金分红的转股价调整幅度可以达到10%。我的模拟计算显示,在30%分红率的情况下,最后一年转股价的下调达到14%的幅度,但同期正股价的现金分红再投资回报率只有1.8%,这是个相当大的差距。所以说,时间越长越划算。

yy咪蒙尾遂 问:嗯,假如债一个月后上市吧,溢价率百分之十。就算一百三十顶吧。卖出,得现一百三十。这时民生正股十二元吧。买入10.083股。可是五个月后才到转股期。假如,进入转股期后,股价跌到9元。买出股票等于多少呢90.8元。这时卖不回一张债券了。对吧。但是老股民是那么仔细的人,所以我只有怀疑自己是什么地方没看懂。还在想啊想。

老股民:是的,假如未来民生股价下跌,那么卖出可转 债持有民生的策略就得不偿失,就会构成持股账面浮亏损失。所以,假如我判断民生的股价未来会下跌,但我又不想放弃民生的股权,那么就肯定持有可转债更安全。

所以说,相对于持有民生股票,可转债实在是个进可攻退可守的最佳品种。所以说,是否长期持有可转债问题,这是个需要综合考虑的问题,不能一概而论。

关于可转债极端性问题

随风问:如果将分红率调到50%以上,6年内分红10.20元,会出现极端情况,即整个民生银行都归200亿投资人所有的结果。

老股民:嗯,这是个可转债极端性问题。对于你说的极端情况,我进行了测算,假设其他条件不变,分红率达50%,所有可转债持有者都没有中途转股,全部持有至到期转股。那么可转债的可转股量将增加1.2倍,也就是将增加股本23亿股左右,没什么大问题。

假如分红率达80%,所有可转债持有者都没有中途转股,全部持有至到期转股。那么可转债的可转股量将增加3.6倍,也就是将增加股本88亿股左右。但事实上这是不太可能的。其原因:

1,由于市场价格的波动性,当进入转股期以后,当民生正股价超过转股价130%以上时,可转债交易价低于内在价值或者说公允价值的情况会经常发生,如此就构成无风险套利的机会,套利者会进入套利,买进可转债转股,然后卖出正股获利。促使可转债交易价恢复至公允价值以上运行。可转债一旦转股就不可逆转,所以会导致可转债库存量逐渐减少。这就是我说的顺其自然的转股。

2,按民生上一次可转债运行情况分析,虽然说民生上一次的可转债转股期存续时间长达5年多,但实际上在第一年转股期的三个月中,自然转股的量就达50%左右,在随后的半年时间中,自然转股达到了40%左右,也就是说,在进入转股期以后的一年内,民生银行的可转债仅剩下10%左右,有90%左右的可转债在一年内自然转股。

3,我们不能静态的看每股净利润的问题,因为一旦分红率大幅提高,那么每股净利润的增长率就会大幅降低。所以,我们不能用低分红率的每股净利润去计算高分红率的现金分红调整额。

所以,我们没必要担心这个问题。

可转债赎回或者说强制转股问题

//@ZD_Michael:回复@东博老股民:看了很多老股民的文章,对老股民佩服不已。然则,对于上述关于资本金问题的一些论述,实在无法认同。应该说,核心资本的重要程度远高于附属资本,为什么呢?核心资本的补充,几乎只能通过1)发新股/配股; 2)盈利留存两种方式补充,而附属资本的补充,最简单的就是发次级债和混合资本债,后者的发行审批和发新股/配股的审批难度有着天壤之别。在过去几年中来看,单单靠盈利留存,资本金很难满足资产负债表扩张的要求。尽管可以预见资产负债表扩张速度会放缓,但绝大多数中小银行的增速依然为维持在15-20%甚至更高的水平。考虑到新监管政策对表内外资产的风险权重要求较以前更严格,而银行盈利增速显著下滑,简单依靠盈利增长使核心资本达标将愈发困难,民生也不例外。核心资本充足率偏低,只会使银行勒紧裤腰带去过日子,所以,对民生来说,越早转股,越有利于其发展。

老股民:嗯,这是个是否强制转股问题。在正常情况下,你说的是有道理的。但是,目前的情况有点特殊,应该是你不知道或者说没去考虑其中的问题,所以,实际上,你说的理由并不存在。

这样说吧,巴三新政的监管执行是在2018年达标(8.5%核心资本充足率),2013年的达标要求是6.5%(目前民生完全达标,我估计在7.5%左右。)。在这个过渡期内,资本充足率只能提高不能下降。假如可转债全部转股,可以提高1个百分点左右,至8.5%完全达标。假如一半的可转债转股,可提高核心资本充足率0.5个百分点左右,虽然不能说完全达标,但在当年度或者说在过渡期内还是达标。

在如此实际情况下,可转债全部转股或部分转股,甚至没有转股,都已经达标,对企业发展需要资本金支撑的影响一模一样,几乎是没有一丝一毫的好处。你说,民生银行还有强制转股的必要吗?所以,根据民生、招商上一次的可转债转股情况,结合目前的实际情况,我个人判断,民生银行没必要强制转股。

当然,这不等于我就肯定民生不会强制转股,只能说这是个不确定因素。

xianyangren 问:一直没想明白,为什么要通过赎回强制可转债持有者转股,不能继续使利益最大化。可能钻牛尖了,呵呵

老股民:这个东东说来话长,三言两语可能无法说清楚,我试试看吧。

可转债,对于实体企业来说是负债,会提高企业负债率,使得看起来企业的财务指标并不健康。但在转股以后,这些属于负债的可转债就成为资本金,从而大幅下降企业负债率。在转股价或者说股权融资的成本已经确定的情况下,企业当然会尽可能的让投资者尽快的转股提高资本金,降低负债率。何况由于我国股市的波动比较大,上市公司大多抱有“过了这村没那店”的心态,既然符合了强制转股条件,那么就强制转股吧。

但是,对于银行业来说,可转债在没转股以前也是资本金,只不过区别在于转股以后属于核心资本,转股以前属于附属资本,其本质上相差也不多。何况对于银行来说,一下子全部转股成为银行的核心资本也没多大用处,可以说是浪费的,反正本来就计算在资本充足率里面的。何况在正常条件下,当正股价低于正股价的时候,本来就没办法转股。在正股价高于转股价的环境下,本来就会有连续不断的转股存在,在一年内就会有80%以上的可转债转股。如此,对于银行来说,那么就多一事不如少一事,就顺其自然的转股吧。

大智无言问:所有的分析我都同意,除了一点:如果民生银行涨了30%以上(我认为在今年年是大概率事件),公司为什么不赎回债卷?如果在香港就肯定会赎回,否则其他没有债卷的股东一定会骂娘。我认为在大陆也一样。这个因素实际上是是否买债的最重要因素,决不能假设银行不赎回。

在正常的情况下,可转债两年内一定会被转股,或是被公司赎回,根本用不着分析持有六年后的差别啊!

老股民:嗯,对于大多数上市公司,在上面说过原因,一旦符合强制转股条件,就必然会实施强制转股,但银行业有点不一样。这样吧,我们先来看一下上一次民生银行的可转债相关公告吧。

附件:中国民生银行股份有限公司关于不行使可转债赎回权的公告

中国民生银行股份有限公司(以下简称“公司”)经中国证券监督管理委员会证监发行字[2003]13号文件核准,于2003年2月27日发行可转换公司债券(民生转债)40亿元。民生转债自2003年8月27日起开始转换为本公司发行的股票(民生银行),截止2004年1月13日收盘,已有2,662,060,020.47元本公司发行的“民生转债”(100016)转成本公司发行的股票“民生银行”(600016),累计转股股数为344,380,339股,占2004年1月13日本公司总股本3,707,118,058股的9.29%,占本公司可转债转股前总股本3,362,737,719股的10.24%;尚有1,337,939,979元的“民生转债”未转股,占民生转债发行总量的33.45%。

本公司A股股票(民生银行)自2004年2月27日至2004年3月26日,已连续20个交易日的收盘价高于当期转股价格(7.73元/股)的130%,即10.05元/股。根据《可转换公司债券管理暂行办法》、《上市公司发行可转换公司债券实施办法》、《上海证券交易所可转换公司债券上市规则》的有关规定、本公司的《可转换公司债券募集说明书》约定(自本次民生转债发行之日起一年后至债券存续期满,如果“民生银行”A股股票连续20个交易日的收盘价高于当期转股价格的130%,本行有权赎回未转股的民生转债)及本公司第三届董事会第七次会议决议,公司决定不行使民生转债赎回权。

特此公告

中国民生银行股份有限公司董事会

2004年3月30日

在上面这个民生银行公告中我们可以发现:

1,民生银行的可转债进入转股期不到五个月,其转股量就达到67%,实际上到了2004年四月份的时候,转股量就达到了90%左右。

2,在满足了强制转股条件以后,民生银行依然放弃了强制转股。

为什么呢?我们就继续看看相关条款吧:

“民生银行可转债相关条款:有条件赎回条款 在本次发行的可转债转股期内,如果本行A股股票连续三十个交易日中至少有十五个交易日的收盘价不低于当期转股价格的130%(含130%),本行有权按照本次发行的可转债面值加当期应计利息的价格赎回全部或部分未转股的可转债。上述有条件赎回权利的行使应以取得中国银监会的批准为前提条件。”

“有条件赎回条款 在本次发行的可转债转股期内,如果本行A股股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%),本行有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转债。任一计息年度本行在赎回条件首次满足后可以进行赎回,首次不实施赎回的,该计息年度不应再行使赎回权。”

在以上民生银行可转债相关条款中我们可以看见,可转债有条件赎回即我说的“强制转股”需要“取得中国银监会的批准为前提条件。”试想,在自然转股的环境下,可转债的转股比例可达到90%,就剩下10%左右的可转债,我有必要劳心费力去证监会申请吗?我觉得没必要,为了一点点微不足道的利益,没必要去和证监会这大老爷们打交道。

而且,我感觉,民生银行这次不愿意另行发布“决定不行使民生转债赎回权”的公告文件,所以就有了下面一种“任一计息年度本行在赎回条件首次满足后可以进行赎回,首次不实施赎回的,该计息年度不应再行使赎回权。”的表述,到时候就可以顺其自然。

所以,我对民生银行是否实施强制转股的判断为,当民生股价符合“本行A股股票连续三十个交易日中至少有十五个交易日的收盘价不低于当期转股价格的130%(含130%)”条件时,民生银行依然不发布赎回公告,就视为放弃赎回,即放弃强制转股权利。

持有民生银行正股VS可转债分析http://blog.eastmoney.com/zyl01698/blog_180549312.html

爱华网

爱华网