taxlangzi

新浪知名财税博客中翰国际转让定价税务服务联盟发起合伙人【中翰国际】北京中翰联合税务师事务所合伙人【中翰税务】邮箱tp@tax800.com

投资中个人所得税之蓝鼎控股启示录

作者:李利威

作者系大成律师事务所财务律师,中翰税务集团合伙人,专注公司法、资本、金融、财税领域。

2015年4月8日,蓝鼎控股(000971)一则公告将其推向搏击“互联网 ”的风口浪尖,公司宣布拟作价15亿元收购高升科技,交易完成后,公司主营将由纺织行业进入IDC及CDN等互联网服务行业。我们的故事便从这起并购案聊起。

一、并购方案描述

蓝鼎控股原主营业务为传统纺织业。2014年11月,德泽世家入主蓝鼎控股,取代蓝鼎集团成为实际控制人。在新东家的带领下,蓝鼎控股开始大刀阔斧处置资产并将亏损的毛纺业务剥离至新设子公司。2015年4月,蓝鼎控股基本被剥离干净,整装待发。2015年4月8日,蓝鼎控股发布《发行股份及支付现金购买资产并募集配套资金暨关联交易预案》,一个传统毛纺业转型互联网的并购大戏拉开帷幕。根据公告披露,本次并购的具体方案为:

“2015年4月,蓝鼎控股与高升科技的于平、翁远、许磊、董艳和赵春花5名自然人签署了《发行股份及支付现金购买资产的协议》。蓝鼎控股拟向于平、翁远、许磊、董艳和赵春花5名自然人股东发行股份及支付现金购买其合计持有的高升科技100%股权,其中以发行股份方式支付交易对价的60.00%,以现金方式支付交易对价的40.00%。本次交易完成后,蓝鼎控股将持有高升科技100.00%的股权。根据本次交易的暂定价格150,000.00万元测算,蓝鼎控股本次向于平、翁远、许磊、董艳和赵春花5名自然人发行股票数量合计为10,514.02万股,支付的现金为60,000.00万元。”

二、预案中的个人所得税表白

在蓝鼎控股公告的预案里,我们看到有如下一段文字:“本次交易对方需要按照现行有效的税收法规缴纳个人所得税。交易对方已经充分知悉其纳税义务并承诺依法纳税,不会因该等纳税而终止或取消本次交易。本次交易的现金对价设置亦充分考虑了交易对方缴纳税收的现金需求,能够满足其缴纳个人所得税的需要。”

那么本次并购交易中,蓝鼎控股的交易对手自然人于平、翁远、许磊、董艳和赵春花(以下我们简称于平五人)应如何缴纳个人所得税?是否有税收优惠政策呢?这里是否有纳税筹划的空间呢?

三、“股权换股票”有纳税义务吗?

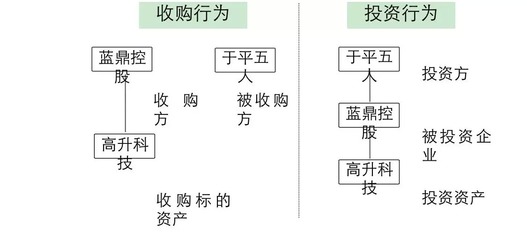

本次交易站在上市公司蓝鼎控股的角度,属于收购行为,即蓝鼎控股发行股份及支付现金购买于平五人持有高升科技100%股权;该交易如果换位站在于平五人角度,则是投资行为,即该五人将持有高升科技的股权投资至蓝鼎控股,增加了蓝鼎控股注册资本,同时换取了蓝鼎控股向其定向增发的股票和支付的现金。以下为蓝鼎控股收购完成后,站在不同交易方角度的示意图。

本次并购中,蓝鼎控股是收购方(或被投资企业),除印花税外,没有其他税种的纳税义务;高升科技作为被收购标的(或投资资产),只是股东发生变化,不存在纳税义务。于平五人作为被收购方(或投资方),其取得的蓝鼎控股的股票和现金是否存在个人所得税的纳税义务呢?对于现金部分,于平五人应确认所得毫无悬念,但对于换取蓝鼎控股股票部分,于平五人有纳税义务吗?

让我们来看一看个人所得税法的规定。根据个人所得税法的规定,共有11类“个人所得”应缴纳个人所得税,其中“财产转让所得是指个人转让有价证券、股权、建筑物、土地使用权、机器设备、车船以及其他财产取得的所得。”那么于平五人用持有高升科技股权对外投资,该投资行为是否属于转让财产呢?根据《公司法》的规定,以非货币财产出资的,应当依法办理其财产权的转移手续。在本次交易完成后,高升科技的股东由于平五人变更为蓝鼎控股。高升科技股权的权属发生了转移,因此,投资属于转让的一种形式。对此,国家税务总局公告2014年第67号和财税〔2015〕41号也给予了明确。

四、个人所得税如何计算?

根据财税〔2015〕41号的规定“个人以非货币性资产投资,应按评估后的公允价值确认非货币性资产转让收入。非货币性资产转让收入减除该资产原值及合理税费后的余额为应纳税所得额。”

(一)“评估后的公允价值”如何理解?

根据蓝鼎控股公告预案,截至评估基准日,高升科技100%股权的预估值为150,022.48万元。标的资产的交易价格将以最终的评估值为参考,并由交易双方协商确定。经交易各方协商,高升科技100%股权的交易价格初步确定为150,000.00万元。

在交易中,常会出现评估价和交易价不一致的情形,例如2012年康恩贝(600572)收购伊泰药业88%的股权。伊泰药业88%的股权评估值为7822.27万元,但康恩贝的收购价格为20,000万元,溢价12,177.73万元。对此康恩贝解释为,伊泰药业公司麝香通心滴丸等产品受原控股股东的战略调整和营销资源条件有限等影响,市场价值无法正常、有效体现。本公司以20,000万元受让伊泰药业公司88%的股权,是基于审慎并经交易双方协商确定的价格,符合合理、公允的市场交易原则。由此可见,评估价并不等同于交易价。那么财税〔2015〕41号中的“评估后的公允价值”应如何理解呢?个人认为,如果是交易双方是非关联关系,除非有证据证明交易价格不公允,否则应将交易价格认定为“评估后的公允价值”。对于关联交易,如果交易价格低于评估值,由投资方做出合理解释,否则可以评估值确认收入。

(二)资产原值

根据国家税务总局2015年第20号的规定,非货币性资产原值为纳税人取得该项资产时实际发生的支出。国家税务总局2014年第67号文则对股权的原值的确认方法给予了详细规定。另外,67号文对个人多次取得同一被投资企业股权的,转让部分股权时,采用“加权平均法”确定其股权原值。

根据蓝鼎控股公告预案,于平五人的持股成本合计为1800万。

(三)合理税费

根据国家税务总局2015年第20号的规定,合理税费是指纳税人在非货币性资产投资过程中发生的与资产转移相关的税金及合理费用。在蓝鼎控股并购案中,投资的资产为高升科技股权,股权过户中的税费包括印花税、工商登记费用等。如果自然人对外投资的资产为房屋、土地、无形资产等,其合理税金还可能包括营业税及附加、土地增值税、印花税、契税等。

蓝鼎控股并购案中,于平五人将持有高升科技100%股权作价15亿元投资至蓝鼎控股,其签订的《发行股份及支付现金购买资产的协议》是否需要按“产权转让书据”税目印花税?根据国税发[1991]155号规定,“财产所有权”转移书据的征税范围包含企业股权转让所立的书据。由于印花税政策缺乏对“股权转让”行为的解释,所以,股权投资是否属于上述文件中的股权转让一直在实务中莫衷一是,各地基层税务局也存在不同的理解。另外财税[2003]183号规定,企业因改制签订的产权转移书据免予贴花。如果股权投资所立书据属于印花税征税范围,那么是否可以享受“改制”的优惠待遇呢?由于没有文件对改制做出明确定义,又成为实务中有争议的问题。如果蓝鼎控股并购案中于平五人缴纳了印花税,该税金可以在计算个人所得税时扣除,另外办理工商登记的相关费用,也允许扣除。

(四)应纳税款计算

假设不考虑蓝鼎控股并购案中的合理税费,于平五人应缴纳的个人所得税金额为:(150000-1800)*20%=29640万元。

(五)纳税地点

根据国家税务总局2015年第20号的规定,纳税人以不动产投资的,以不动产所在地地税机关为主管税务机关;纳税人以其持有的企业股权对外投资的,以该企业所在地地税机关为主管税务机关;纳税人以其他非货币资产投资的,以被投资企业所在地地税机关为主管税务机关。蓝鼎控股并购案中,纳税地点应为标的公司高升科技的主管税务机关长春市朝阳区地税局。

(六)纳税人

根据国家税务总局2015年第20号的规定,非货币性资产投资个人所得税以发生非货币性资产投资行为并取得被投资企业股权的个人为纳税人,并由纳税人向主管税务机关自行申报缴纳。该条款对税务局的征管能力提出了极大的挑战。我们个人信用体系尚未建立,自然人流动性强,如何对个人进行纳税监管一直就是征管难题,因此个人所得税里大多税目均采取代扣代缴的源泉扣缴方式。此次20号不再要求被投资企业履行代扣代缴义务,如何保证纳税人能够自行申报确实在考验着基层税务局的征管智慧。我们可以合理推测,加快个人信用体系建立、实施大数据税收征管、身份证和纳税人识别号合一等征管手段将加快到来。

(七)纳税时间

根据财税〔2015〕41号的规定,个人以非货币性资产投资,应于非货币性资产转让、取得被投资企业股权时,确认非货币性资产转让收入的实现。个人应在发生上述应税行为的次月15日内向主管税务机关申报纳税。

考虑到个人用非货币资产对外投资时,可能缺乏纳税必要资金,所以41号文给予了递延纳税的税收优惠,即纳税人一次性缴税有困难的,可合理确定分期缴纳计划并报主管税务机关备案后,自发生上述应税行为之日起不超过5个公历年度内(含)分期缴纳个人所得税。国家税务总局2015年第20号对分期纳税的程序给予了细化的规定。上述法规并未要求税款均匀分摊至五个年度,而是允许纳税人自行制定纳税计划并报税务局备案。因此,实务中纳税人可尽量争取税款递延至第五年。

但值得注意的是,41号公告同时规定,个人以非货币性资产投资交易过程中取得现金补价的,现金部分应优先用于缴税;现金不足以缴纳的部分,可分期缴纳。

蓝鼎控股并购案中,由于于平五人将持有的高升科技100%股权投资至蓝鼎控股,取得6亿元现金补价,该6亿元应优先支付个人所得税29640万。由于现金部分足以支付税款,因此于平五人无法享受递延纳税的税收优惠。

本文只探讨了自然人以持有的非上市公司股权对外投资环节的个人所得税问题,如果自然人以其他非货币资产对外投资,比如房屋、土地、商标、设备等,又有哪些税收问题呢?请继续阅读。

爱华网

爱华网