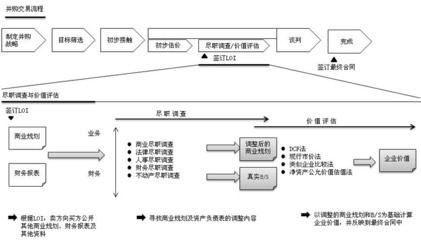

一、尽职调查的定义

尽职调查(DueDiligence),也叫审慎调查,是服务性中介机构在企业公开发行股票上市和企业收购中的一项专门职责。具体是指对企业的历史数据和文档、管理人员的背景、市场风险、管理风险、技术风险和资金风险做全面深入的审核。

二、尽职调查的原则

1. 明确目标,抓住重点

首先,买卖双方必须跟律师明确并购目标。之后,律师再根据目标,重点关注相关信息和资料,才做到有的放矢,迅速地在众多繁杂的资料中找到真正有价值、密切联系的内容。

2. 严守秘密,签订协议

尽职调查势必会涉及到企业的大量商业秘密,而尽职调查作为企业并购的前期环节,并不能保证并购将成功进行到底。因此,保密原则在尽职调查的过程中显得尤为重要。卖方通常会在买方尚未接触任何资料之前,要求进行尽职调查的人签订相关的保密协议。但保密协议应当允许买方和其顾问就保密信息进行全方位的讨论并提出建议。

3. 客观公正,信息完整

尽职调查人员在搜集信息的过程中,一定要客观公正,不能带有个人主观看法,更不能为了迎合委托人的需要,大肆包装甚至扭曲事实。同时,搜集的信息还要尽量全面,不能有意取舍。努力发现信息之间的联系,尽可能地反映出真实的一面。

4. 卖方配合调查,促成交易

很多时候,卖方(被调查方)认为内部资料涉及到商业机密,不愿意提供给调查者。其实这是不对的。因为尽职调查是双方加深了解的过程,这一关键环节能否有效地进行关系到后面的并购能否成功。卖方积极配合调查,对双方都是有利的,当然,也不能完全没有原则的配合。一般会在订意向书的时候,事先约定好披露范围。

三、尽职调查的内容

1. 目标公司的资质和本次并购批准或授权的审查

目标公司的资质包括两方面内容:①调查目标公司是否具备合法的主体资格:主要了解目标公司的设立是否符合法律的规定,是否存在影响目标公司合法存续的重大法律障碍等;②有些特定行业的目标公司是否依法具有经营业务而需要的特定资质证明或认证,如房地产开发企业或大型游艺设备制造企业就必须具备相应的特殊资质。

审查目标企业是否已经获得了本次并购所必需的批准和授权,该批准或授权是否具体明确及其可能对本次并购造成何种影响等情况,是律师尽职调查的首要必备内容。公司制企业可能需要其董事会或股东大会的批准,非公司制企业可能需要职工代表大会或上级主管部门的批准,如果并购的一方为外商投资企业,还必须获得外经贸主管部门的批准等。

2. 目标企业股权结构和股东出资情况的审查

调查人员应当详细地调查和分析目标企业的股权结构的现状、股权变化情况及其现状和变革过程的合法、合规性。同时,需审查公司股东的出资形式、出资数额、出资程序是否符合法律和公司章程的规定,比如出资是否到位,各种形式的出资是否履行了必要的法律手续,是否存在抽逃出资现象等。

3. 目标企业章程的审查

公司章程是一个公司的“宪法”,其中的某些条款可能会严重影响或制约并购活动本身乃至并购完成后公司的整合。

近年来,越来越多的公司在章程中设立了“反收购条款”,对此应保持高度的警惕,需要认真审查相关条款是否可能对收购本身及收购后目标公司的整合造成障碍。除此之外,还要查明:

①章程的修订程序、公司董事和经理等高级管理人员的权力、公司高级管理人员的辞退以及补偿措施;

②股东投票表决程序当中的一些特殊规定(比如是否含有超级多数条款、董事会分期分级选举条款等);

③公司并购的决定权归属。

4. 目标企业各项财产权利的审查

公司并购的主要目的在于取得目标企业的各种资产,因此,并购方应认真审查目标企业对其各项资产是否具有合法的、完整的、无瑕疵的所有权、使用权或处分权,以及该等所有权上是否设定了任何形式的担保。主要通过核验各项财产权利凭证或合同来进行,如房屋所有权证、租赁协议、资产购置发票、商标证书、专利证书,以及其他权属证明文件等。

对于财产权利的审查要运用动态的审查方法,即不仅要看审查时各项资产的状况,还要考虑到并购完成后该等资产控制关系的改变是否会影响其效能的发挥,是否会影响公司某些重要协议的签订或履行。例如,一些国有企业控制某些资产时可能会享受某些“特殊照顾”,而该部分资产被外资或民营资本控制后,在签订和履行一些重要协议时可能就不能再享受此类“特殊照顾”了。

5. 目标企业各种债务文件的审查

在审查目标企业所涉及的重大债务及其偿还情况时,要注意债务数额、偿还日期、附随义务及债权人对其是否有特别限制等。特别要注意查实一下几类文件的内容:

①各种贷款文件(如为外汇贷款,还需要审查外汇管理机关的批文和登记证明);

②各种债务担保文件(如为外汇担保,还需要审查外汇管理机关的批文和登记证明);

③资产抵押清单及相关文件;

④已拖欠、被索赔或要求行使抵押权之债务及有关安排;

⑤有关债权债务争议的文件。

此外,还要关注企业的或有债务,例如:企业是否存在因环境保护、知识产权、产品质量、劳动安全等方面原因而产生的侵权之债,是否有应缴而未缴纳的税款,是否会有债务担保责任问题等。对于这类或有负债的调查,主要是根据已掌握的其他材料及其关联性材料,结合对目标企业的询问所取得信息,进行逻辑分析和判断。还应要求卖方做出书面承诺,保证若有未列负债出现由其自行负责。

6. 目标企业涉及诉讼、仲裁及行政处罚的情况

对于目标企业过去及目前涉及的或将来有可能涉及的诉讼,仲裁及行政处罚案件,必须通过律师的尽职调查加以了解,因为这些案件会直接影响到目标企业的利益。主要关注三方面:

①公司是否存在正在进行或即将发生的诉讼或者仲裁,公司处于何种诉讼地位,案件的预期结果如何;

②公司近几年来是否被追究过刑事责任或受过行政处罚;

③公司高层管理人员是否存在正在进行或者即将发生的重大诉讼或者仲裁,其处于何种诉讼地位,案件预期结果如何。

7. 目标企业现有人员情况的调查

人力资源的整合是并购后整合的重要内容之一。因此,有必要在进行尽职调查时对目标企业的现有人员状况做详尽的调查,为并购后接管、整合和运营公司做好准备。调查内容包括:

①目标企业高级职员和经理人员的构成、职务、能力、待遇、公司对其依赖的程度等基本情况;

②公司雇员的待遇、福利、社会保险缴纳情况等;

③目标企业的劳资关系,如是否存在劳资纠纷,并购后已有的聘用合同是否继续有效等。

最后,可通过绘制公司产权关系图、组织结构图、资产关系图等,清晰地整理出公司目前的产权关系、管理构架、资产情况等。

(文章作者:脱明忠)

爱华网

爱华网