1990年底,张近东先生靠十多万元资产、十几名员工在南京宁海路一个不起眼的地方开了100 平方米的小店。2000年,张近东先生实施二次创业,推进全国电器连锁经营。2001 年6 月,苏宁电器连锁集团股份有限公司成立,注册资本14.4亿元。2003 年苏宁电器营业收入60 亿元、利润0.99 亿元,门店数40 家,其中23家分布在核心一线城市和江苏二线城市,总经营面积仅19 万平方米,在家电连锁行业内部属于行业第2名的位置,距行业首位国美电器还有一定的差距。2004 年7 月21 日,苏宁电器在中小板挂牌上市。开盘价29.88元,收盘价32.70 元,较发行价(16.33 元)翻了一番,成为市场第一高价股,总市值30.5亿元,按2003年业绩计算历史市盈率为30 倍。

华夏基金的基金经理、研究员在苏宁电器上市前进行了初步研究,所管理的主动型基金申购获配了新股,华夏兴安、华夏兴科、华夏兴业、华夏成长等基金在上市当天继续买入,占苏宁电器流通股本的2.2%。坦率地说,由于家电连锁行业属于新事物,我们的认识还有一个过程,当时更多的是定性地判断行业属于新兴业态,公司具有较大的发展空间,但后来公司能以如此高的速度持续增长也是超出我们预期的,如果研究得更为前瞻、更为深入,我们应该在上市首日投资得再多一些。而且,当时市场处于下跌中途,作为两市第一高价股、较发行价涨幅翻番,且社会上存在着对于苏宁与大股东之间房地产业务的关系、利润真实性的质疑,也使一些基金经理心存犹豫。2004年8月,苏宁电器上市之后第二周,基金经理、研究员赴苏宁电器实地调研,此后又多次调研,持续跟踪,对苏宁电器的行业空间、商业模式、成长潜力、投资价值等有了更深刻的认识。我们综合研判,苏宁电器具备成长股所必备的基本要素:

一是广阔的成长空间。一方面,随着经济的发展和居民可支配收入的增长,家电消费需求持续增长;另一方面,家电销售的业态发生演进,从过去依赖于百货商场的家电柜台、小家电门市等传统渠道,转为以专业家电连锁业态为主,苏宁、国美、大中、永乐等连锁企业抓住历史机遇迅速成长。

二是优秀的商业模式和独特的竞争地位。第一,家电连锁企业的盈利模式实质上是家电制造商付给零售终端的销售提成,家电连锁企业付出的成本主要是店面租赁费用和人工成本。由于家电制造业存在庞大的过剩产能,价值链的话语权逐渐向家电连锁卖场倾斜。第二,家电价值量大,以规模采购带来的价格优势对消费者有巨大吸引力,抵消了相对于小家电门市的便利性劣势和相对于百货商场的购物环境劣势,从而消除了替代品威胁。第三,家电种类的增多和“一站购齐”愿望使全品类、大陈列面积的家电卖场相对小家电门市、百货和厂家自建或加盟终端更具优势。大部分家电,尤其是国产家电同质性强,品牌拉力弱,进一步增加了家电连锁卖场渠道在产业链中的地位。第四,获得先发优势、拥有市场规模和品牌的连锁企业,规范了售后服务和物流配送的行业标准,加大了后来者进入的难度。即使国外连锁巨头也不例外,美国家电连锁巨头百思买(BestBuy)的中国业务,因策略失误,2011年3 月黯然收场。

三是具有卓越的企业家精神。张近东先生白手起家,从空调一步步拓展到家电连锁。创业过程中,张近东先生反复强调:“商业企业的立业之本就在于诚信。百年苏宁电器的最终目标是打造中国最优秀的连锁网络服务品牌,诚信一直是苏宁电器经营的基本之道。”苏宁电器快速发展后,张近东先生也一直保持苏宁电器创业时代“执着拼搏、永不言败”的精神。

四是良好的公司治理结构。苏宁电器管理层股权激励到位,股东、高管、机构投资者、中小股东持股结构合理。张近东先生认为,一家企业只有采取社会化管理方式,将企业转化为所有员工和社会公有资产,才能实现真正的持续成长。他在企业上市前就做好了“股权大派送”方案,计划逐步稀释自己的股权,将股权“送给”苏宁电器的数位高管。

五是合理的估值水平。苏宁电器上市当日按2004年预测业绩摊薄市盈率22倍,考虑到未来的高速业绩增长,增长率调整后的市盈率非常低,属于经典的成长股。

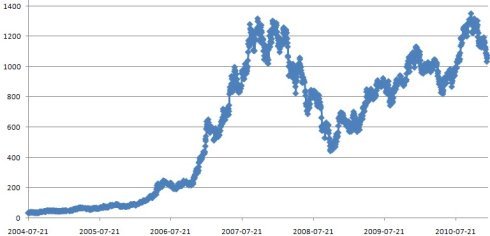

基金经理经过调研,加深了理解和认识,于2004 年8 月、9 月继续增持苏宁电器。2004 年底,苏宁电器股价在46 元附近上下波动,较上市当日收盘价上涨近45%,同期上证综指从1 450点下跌到1 260 点附近,跌幅约13%。2005 年初,A股市场单边下跌,苏宁电器股价却节节攀升,于4 月14日突破70 元,较上市首日上涨已经超过1 倍,按2004 年每股收益2.31 元计算,静态市盈率又超过30倍。部分基金经理出于对涨幅较大、短期静态市盈率较高、股价是否会补跌回调的担心,部分减持了苏宁电器。事后看,这是我们对成长股投资缺乏经验的表现;公司的高速增长使动态市盈率再度下降到很低的水平,应该坚定地持股不动。4月,公司内部长期跟踪苏宁电器的研究员做出了远较卖方报告乐观的预测,预测2005 年、2006 年公司主营业务收入将分别实现160亿元(增长75%)、260 亿元(增长64%),利润年均增长70%以上。研究员强力推荐道:“无论从整个市场的容量变化趋势,还是家电连锁对其他业态的整合看,苏宁电器未来的空间都非常大。”后来的结果证明,这两年收入预测非常精准,利润增长还超出了预测,2005年净利润3.5 亿元,增长94%,2006 年净利润7.6 亿元,增长117%。5月,大盘加速下跌探底,部分基金经理重新开始增持苏宁电器,最早是华夏回报基金,接着是华夏成长基金,后来华夏兴业基金、华夏兴和基金以及社保基金某组合也纷纷增持。至7月初,华夏基金的主动型基金持有苏宁电器流通盘的3.2%。

2005 年是苏宁电器第一个完整的上市年度,2005年苏宁电器收入、利润的高速增长,完全符合我们内部深度研究的前瞻性分析,公司良好的执行力也增强了我们的信心。2006年初,研究员通过翔实的跟踪调研,对行业演变趋势和苏宁电器发展趋势再次进行了深度分析,认为“股价已经严重偏离基本面,维持强烈买入评级”。这时,基金经理对苏宁电器的高成长性没有怀疑。

2006 年1 月开始,基金开始全面战略增仓,到6 月增发前,我们共持有苏宁电器1 300万股,占苏宁电器总股本的3.9%和流通股近12%,市值约6.5亿元,跻身最大机构股东。华夏回报持仓市值占基金净值7.5%,华夏兴华基金、华夏成长、华夏中小板ETF占比都在5%左右。6月,苏宁电器首次再融资,定向增发2 500 万股,发行价48 元,融资12亿元。尽管发行价比较高,较二级市场价格仅折价2%,但我们又投资了600 万股,成为认购最多的机构之一。

2006 年中期,苏宁电器市值达200 亿元,超过国美、永乐市值总和,较上市之初增长了近6倍。鉴于涨幅巨大,有些机构投资者开始卖出,落袋为安。在巨大盈利面前,是获利了结,还是继续持有,基金经理意见不一。基金经理、研究员再次频繁调研,通过对其区域门店渗透和收入规模研究后,认为苏宁电器的增长空间依然非常大,“成长刚刚开始,坚定看好”。 图:苏宁电器的股价走势图(复权)(2004-2010年)

基金经理们吸取了2005年初简单地因为短期涨幅大而减仓的教训,从2006年下半年到2007年,基金经理一直在以不同的幅度加仓。随着苏宁电器股价继续上涨,华夏回报、回报二号、华夏成长等基金持有苏宁电器股票市值占基金净值的比例一度达到8%~9%,其中华夏回报和回报二号一度超9.5%(2007年4月份),接近法规上限10%,只能通过小幅减持来满足合规要求;华夏兴华基金、华夏红利、华夏行业持仓占基金净值比例达到6%~7%。2007年10 月,我们共持有苏宁电器1.27 亿股,占苏宁电器总股本9%以上,市值高达93亿元以上,获利数十亿元,是苏宁电器最大的机构投资者。

2007 年12月起,我们判断股市的长期趋势转入熊市,而且苏宁电器门店的基数规模已经较大、增长率递减(苏宁电器2005~2007 年连续3年每年的利润接近翻番,但2008 年利润增速放缓至约50%,2009、2010 年利润增速放缓至约33%,2010年利润增速放缓至约20%;2007年底恰为其利润增速放缓的拐点),基金经理开始系统性减持。我们减持时,苏宁电器的高管曾抱怨说:“在我们身上你们都挣了这么多,为什么还要卖?”减持不代表我们不认可苏宁电器,苏宁电器的确是一家优秀的上市公司,我们也不怀疑苏宁电器还会增长,但苏宁电器市值超过1000亿元,又已经过了高速增长的时代,增速将持续放缓,从成长股转变为价值股的过程中,往往会伴随着剧烈的估值中枢下沉,不再适合像以往那样重仓投资。

苏宁电器借力股票市场实现了快速发展,从行业的赶超者成为行业的领跑者,2010 年10 月8日苏宁电器股价最高为1 374.27 元(复权价),是发行价16.33 元的84倍,是上市首日开盘价29.88 元的46 倍。同时,长期投资者伴随着苏宁电器的成长也获得了丰厚的回报。从2004 年8月起,华夏基金两次战略投资苏宁电器,先后投入20 多亿元,2005 至2007 年,投资收益分别为2 850 万元、7.5亿元、40.8 亿元,收益颇丰。这就是成长股的魅力。

二、上面都是前几年华夏基金的看法,不过这几年,苏宁电器的明星股一蹶不振,是为了什么呢 下面是 @期货操作手的观点(很早就跟踪苏宁电器,对于后来苏宁电器的走势,几年前有过判断): 从2011年以来,苏宁电器的复权股票就没再创新高,而且还处于不断的下跌之中,从价格1200元,最低跌到2013年年中的400元,不再具备明星股的特征,当年的明星股不再。 原因是整个行业的生态环境的革命性改变,电商对门店的冲击太大,随着京东等一批电商的崛起,以低价格的优势,冲击着高成本的家电连锁门店,使家电连锁的低成本优势显得苍白无力,苏宁电器的门店收益越来越下滑,虽然苏宁也增加了网络销售,专门将股票名字改名为苏宁云商,就想表明苏宁的互联网之战略,但是网络销售面临着网络价格和实体门店价格之争的尴尬,要不苏宁关闭门店,否则的话,门店的价格高于苏宁网上的价格,那门店存在的意义何在?门店继续开业,但门店的高成本又如何能销售低价格?而一旦关闭了门店,则苏宁就要和京东等一批电商从零的起点上竞争,苏宁的优势又何在?从时间上,苏宁已经落后,在京东疯狂崛起的那几年,苏宁就注定被远远甩在了身后,至今仍深陷泥潭,互联网讲究速度,等苏宁醒来的时候,发现自己已经被远甩在身后,想赶,发现自己已经赶不上了,自己曾赶超了国美等传统的家电连续企业,但是怎么也没想到,自己却败在了以前曾不起眼的电商上。 当然,苏宁也正在转型,例如增加金融,做民营银行,提供中小信贷等金融股业务,也为此,2013年是中国允许民营银行成了的元年,因为有金融概念的苏宁,也得到爆炒,在2013年从400元,再次爆炒到1200元,可价格随后持续回落。 苏宁的案例给我们的提示是:一家公司不可能一直是成长股,不可能一直高成长,同时要密切关注公司的行业业态是否发生改变,一旦业态发生改变,而公司的管理层即使再努力,也很难扭转乾坤,此时对该公司的认识就要发生改变,而不能一直沉浸在过去明星股的认识上,导致自己越套越深。 图:苏宁电器(改名苏宁云商的)的股价走势 (复权,2011-2014年)

爱华网

爱华网