人民币加入SDR货币篮子之后,越来越多的海外机构投资者在逐步增加持有人民币,这自然产生对人民币资产的投资配置需求,其中主要将是对债券投资的需求。在多种因素共同推动下,预计2016年的中国债券市场将继续在活跃中保持快速发展,违约活动回归正常化。

一、中国债市市场化改革进程加速,债券市场规模继续扩大

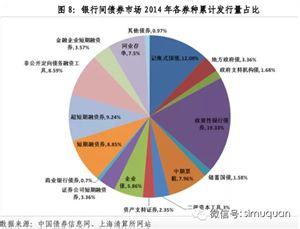

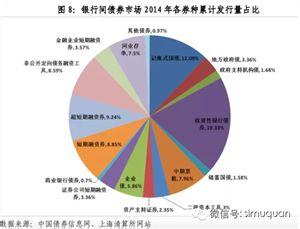

从具体的改革举措来看,中国证监会颁布的《公司债券发行与交易管理办法》,发行主体扩大至所有公司制法人,简化发行审核程序,强调了事中事后监管;国家发改委发布了《关于进一步推进企业债券市场化方向改革有关工作的意见》,在提高企业债审核效率方面作出了调整;全国银行间交易商协会拟对发行人实行“分层分类管理”,拟下调超短融(SCP)发行门槛,提高非公开定向债务融资工具(PPN)发行效率等,还在注册发行、流通、评级、额度等多个方面改革非金融企业债务融资工具。这些都为债券市场加快发展提供了良好的制度环境。

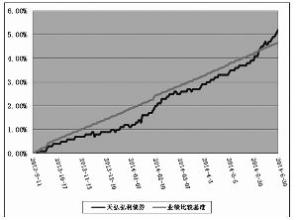

从债券市场规模来看,截至2015年11月底,中国债券市场余额为46.8万亿元,比2014年底的36万亿元的债券余额增加了30%,为近6年来最高增速。(见图1)

截至2015年10月底,直接融资占社会融资规模比重为21.22%,其中,债券融资占社会融资规模比重为16.78%。

二、债务置换稳步推进,地方政府债市场有望迅速扩容

(一)截至2015年底,地方政府负有偿还责任的债务规模约为16万亿元

根据主管部门的安排,中国地方政府存量债务清理甄别工作已经告一段落。据统计,截至2015年底,地方政府债务限额为16万亿元,其中,截至2014年末的全国地方政府债务余额15.4万亿元,全国人大批准的2015年地方政府债务新增限额为0.6万亿元。

在2014年末全国地方政府债务(负有偿还责任的债务)余额15.4万亿元中,一般债务为9.1万亿元,专项债务为6.3万亿元。从债务的期限结构来看,大致情况如下。(见图2)

(二)在经济下行背景下,随着债务置换继续推进,地方债市场有望迅速扩容

从新增的地方政府债务规模来看,2015年全年新增地方债规模为6000亿元,并且额度已经全部下发完毕。考虑到当前中国宏观经济下行压力依然存在,地方政府稳增长需要大量的资金等因素,后续年份预计可能会继续加大地方政府债务的新增额度。

从债务置换角度来看,截至2014年底,地方政府债务余额为15.4万亿元,扣除其中的地方政府债券1.2万亿元,需要置换的政府债务为14.2万亿元。出于对减少市场冲击的角度考虑,有可能会设置一定期限的过渡期来完成置换工作,比如,如果考虑3年的过渡期,则每年置换债券发行规模约为4万亿至5万亿元。

从实际运行情况来看,中国财政部已经分3次共计下达3.2万亿元的置换债券额度,截至2015年11月底,地方债余额为4.6万亿元。在不考虑后续新增债券的情况下,若债务置换全部完成,地方政府债券的存量大约为16万亿元。

三、预计2016年债券市场整体继续保持活跃

2015年中国债券市场经历了一轮大牛市。2015年,与国际金融市场宽松的货币环境相比,中国的稳健货币政策继续保持松紧适度,央行通过降准、降息等多种方式持续向市场注入流动性,基准利率不断下行;另外,中国股市经历异常波动之后,市场的风险偏好也相应下降,大量资金进入债券市场并推动信用类债券收益率下行。(见图3)

从债券市场来看,2015年下半年处于一个加杠杆的过程,交易所质押式回购利率和银行间质押式回购利率均处于低位。(见图4)

对于2016年债券市场走势,市场目前普遍持谨慎乐观态度。例如,市场认为政府部门在债务置换和调整杠杆过程中可能需要低利率环境的配合、中国居民财富结构的调整对债券类资产的需求增加等。同时,也有不少研究者关注美联储可能加息带来的影响以及中国股市如果回暖可能会导致资金分流等因素。

四、债券违约回归正常化,信用利差的风险定价功能逐步显现

(一)在经济结构调整期,中国债券违约将回归正常化

2015年债券市场违约事件频发,预计2016年在去产能、去杠杆加速趋势下,债券违约将回归正常化。违约债券覆盖面有所扩大,从公募产品到私募产品,从国有企业到民营企业,从利息违约到本金违约等,均有可能出现。在不发生区域性、系统性金融风险的前提下,市场对于单只债券的违约已经开始接受,因此,中国债券违约行为也在回归正常化。(见表1)

(二)信用利差的风险定价功能逐步显现

观察中国债券市场上的企业债、中票、公司债AAA和AA级债券的信用利差变化情况可以看出,2015年12月份,低评级信用债对应着较高的信用利差,这个利差规模也呈上升趋势,意味着信用利差已经考虑到信用风险溢价,低评级债券有一个较高的信用利差作为保护。

而在2015年9月到11月之间,企业债、中票和公司债均出现了不同评级债券的信用利差收窄的情况,其中,很重要的一个短期性影响因素是,在流动性过于宽松的背景下信用债券稀缺所致。

五、中国债券市场对外开放步伐进一步加快

境外机构持有人民币债券规模有望继续增加。2015年7月,中国人民银行发布《关于境外央行、国际金融组织、主权财富基金运用人民币投资银行间市场有关事宜的通知》,进一步放开境外机构进入银行间债券市场,由审批制改为备案制,投资额度由相关境外机构投资者自主决定,交易品种不仅可参与现券、回购,还可进一步扩展至借贷、远期、利率互换和远期利率协议等交易。截至2015年11月底,境外机构在中央国债公司托管的银行间人民币债券规模为5555亿元。随着人民币加入SDR货币篮子,这种对人民币债券的配置需求有望继续上升。(见图5)

熊猫债券发展处于起步阶段,发行规模上升明显。熊猫债券在中国还属于起步阶段,在2015年以前,国际金融公司、亚洲开发银行和戴姆勒股份公司等3位发行人共发行45亿元人民币债券,目前只有09亚行债还在存续期。2015年熊猫债券发行规模明显增加,截至目前,根据已经披露的信息,银行间债券市场拟共计发行熊猫债券205亿元,同时,已经有多家境外机构正在申请在交易所债券市场私募发行熊猫债。(见表2)

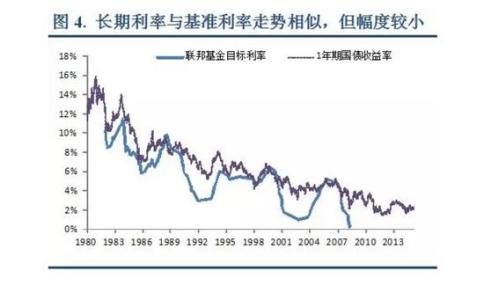

从其原因来看,一个很重要的因素是境内外的利差收窄。对于国际投资者/发行人而言,当某种货币更倾向于作为资产方的计价单位时,其投资属性更加明显;当某种货币更倾向于作为负债方的计价单位时,其融资属性更加明显,货币的投融资属性是用来衡量其在国际市场上的使用情况特点,而境内外利差水平高低是决定该种货币是何种属性货币最重要的因素之一。比如,日元融资属性明显,最主要因素之一是因为日本的利率水平极低;人民币的投资属性明显,一个重要原因是中国的利率水平高于发达经济体水平,同时,这也是近年来中国熊猫债券发展不畅的原因之一。然而,2015年以来,中国已经连续5次降准、5次降息,货币政策保持松紧适度,1年期贷款基准利率从年初的5.35%下降到4.35%,1年期存款基准利率从年初的2.5%下降到1.5%,为熊猫债券的发行创造了条件。

爱华网

爱华网