债券市场是发行和买卖债券的场所,是金融市场一个重要组成部分。债券市场是一国金融体系中不可或缺的部分。下面是爱华网小编整理的一些关于债券市场走势分析的相关资料。供你参考。

债券市场走势的影响因素一、房地产去库存对债市的影响。近期,高层在多个场合频繁提及楼市去库存,中央城市工作会议也在时隔37年后再次召开。新版《住房公积金管理条例》已开始征求意见,住房公积金提取条件将进一步放宽,公积金流动性将增强,公积金的保值增值将有所强化,住房公积金个人住房贷款支持证券有望推出。随着生育政策的调整,全面二孩已于2016年元旦正式放开,从长期来看这将提振对大户型住宅的需求。宽松政策有望陆续出台,房地产市场将进入新一轮去库存周期。

中国指数研究院发布的数据显示,2015年11月全国100个城市(新建)住宅平均价格环比、同比均上涨,且涨幅有所扩大,这是百城价格指数连续4个月“双涨”。预计2016年房地产市场将保持温和增长趋势。楼市回暖有利于土地出让金的稳定,地方政府偿债压力和风险降低,但是也将从债市分流部分资金。

二、美元加息及人民币汇率波动对债市的影响。随着美国经济复苏,美元再次进入加息周期。对美国来说,强势美元会导致进口商品价格下降;对新兴经济体来说,强势美元导致本国货币对美元汇率下降,新兴经济体之间可能会发生价格战,这将给全球带来通缩压力,并且这种通缩压力在未来几年内有可能会加剧。新兴市场货币走弱,可能会导致美国企业将更多部门外包出去,从而影响美国国内的就业。美联储加息,将会导致资本流出新兴经济体,可能会带来全球货币市场的剧烈波动。

汇率大幅波动不利于资本市场的稳定,我们认为人民币汇率将趋于稳定。预计2016年美元对人民币汇率波动区间为6.30~6.55。如果汇率波动超预期,为了稳定汇率,央行可以提高售汇成本,并压缩离岸市场与在岸市场间人民币汇率差的套利空间。美元加息,境外债券的吸引力上升,机构投资者可能会加大对美元债券的投资。

三、人民币国际化及利率市场化对债市的影响。2015年,我国从多个方面深入推进金融改革,利率市场化基本完成,人民币国际化更进一步,金融对外开放程度显著提高,与我国进行跨境人民币收付的国家继续增加,更多国家或地区的中央银行与我国签订人民币清算协议,更多境外机构获准进入我国银行间市场,更多央行和货币当局将人民币纳入外汇储备,人民币跨境收付规模显著扩大,人民币使用范围继续扩大,人民币跨境使用更加便利,跨境投资管制继续放松,内地资本市场与全球资本市场互动加强,加入SDR以后人民币汇率双向波动将成为新常态。利率市场化与人民币国际化相辅相成、相互促进,有助于推动境外债券市场的发展,拓展境外投资渠道。

四、推广PPP模式对债市的影响。在地方融资平台转型之后,PPP模式已成为政府投资基础设施建设的主要方式之一。截至2015年11月底,国家发展改革委推介的1043个PPP项目已签约329个,签约率达到31.5%。在2015年12月16日国家发展改革委再次对第二批1488个PPP项目进行推介之后,全国范围内的PPP示范、推介项目总投资金额已达5万亿元左右,考虑到尚有地方政府推出的大量PPP项目不在上述范围之内,全国PPP项目总投资金额应当远超5万亿元。PPP项目的爆发,增加了债券的供给,将大量社会资本引入债券市场。

五、股市波动对债市的影响。受清理配资等因素影响,2015年股市经历了较大波动,在国家出面救市和主要机构投资者以及上市公司力挺之下,避免了系统性风险的发生甚至蔓延,目前,总体来说股市已经稳定向好,改革后的IPO也已经重启。股市对债市资金的分流主要有下列3个原因:第一,股市走强,股市的收益率整体上将远超债市,引导部分资金从债市流向股市。第二,新股IPO改革之后,新股申购对债市资金面的扰动变弱,有利于债市资金面的稳定。但是由于打新收益可观,与之相比,债券相对投资价值吸引力不足,打新仍将分流部分债市资金。第三,由于优先股的债性较强,发行优先股将利空信用债。具有高信用评级的银行发行优先股,将分流市场对利率债和高等级信用债的需求。

美国债券市场走势分析美国债券市场规模庞大、品种结构多元、流动性较好。截至2014年底,美国债券市场存量规模为39万亿美元,是美国当年GDP的2.2倍,是股票市值的1.5倍。美国债券市场品种结构合理,国债、抵押贷款相关债券、企业债券是规模最大、流动性最好的三个债券品种。截至2014年底,上述三类债券的存量规模占债券总量的比例分别为32%、22%、20%;2014年换手率分别为10.1、5.2、0.9。

美国债券市场投资者结构分散,债券利率的决定机制比较市场化,单一投资者对市场价格的影响较小。虽然在国债的投资者结构中,海外投资者的占比达43%,但是由于海外投资者范围广泛,并不是一个统一的整体,因此不会明显影响债券利率的市场化定价机制。

总而言之,美国债券市场规模庞大、品种结构多元、投资者结构分散,债券利率定价机制的市场化程度高、传导效率好。

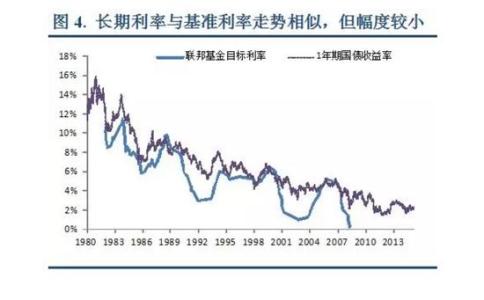

美国整个利率体系的“利率锚”是美国的基准利率即联邦基金利率。美国基准利率由美联储根据经济状况适时调整,进而带动整个利率体系的变化。具体到债券市场,短期国债利率基本上由基准利率决定,中长期国债利率、信用债利率则在短期国债利率的基础上,根据通胀率和经济基本面的情况适当变化。

债券市场基本功能融资功能

债券市场作为金融市场的一个重要组成部份,具有使资金从资金剩余者流向资金需求者,为资金不足者筹集资金的功能。我国政府和企业先后发行多批债券,为弥补国家财政赤字和国家的许多重点建设项目筹集了大量资金。在“八五”期间,我国企业通过发行债券共筹资820亿元,重点支持了三峡工程、上海浦东新区建设、京九铁路、沪宁高速公路、吉林化工、北京地铁、北京西客站等能源、交通、重要原材料等重点建设项目以及 城市公用设施建设。

资金流动导向功能

效益好的企业发行的债券通常较受投资者欢迎,因而发行时利率低,筹资成本小;相反,效益差的企业发行的债券风险相对较大,受投资者欢迎的程度较低,筹资成本较大。因此,通过债券市场,资金得以向优势企业集中,从而有利于资源的优化配置。

宏观调控功能

一国中央银行作为国家货币政策的制定与实施部门,主要依靠存款准备金、公开市场业务、再贴现和利率等政策工具进行宏观经济调控。其中,公开市场业务就是中央银行通过在证券市场上买卖国债等有价证券,从而调节货币供应量。实现宏观调控的重要手段。在经济过热、需要减少货币供应时,中央银行卖出债券、收回金融机构或公众持有的一部分货币从而抑制经济的过热运行;当经济萧条、需要增加货币供应量时,中央银行便买入债券。增加货币的投放。

爱华网

爱华网