现券与融资交易规模陡增、收益率显著下降以及信用利差急剧收窄,三者同时出现,再配以大量新增资金的涌入,可作为判断债市是否出现泡沫的标准。下面由爱华网小编为你分享中国债券违约的风险有多大的相关内容,希望对大家有所帮助。

中国债券违约的风险究竟有多大?当今,中美货币条件均处宽松状态。虽然美联储于2015年底启动了加息进程,但从目前进展看,2016年加息的次数可能远逊预期。反观中国,一年多来,6次降息,多次降准,加上公开市场操作等其他工具的运用,导致货币、信贷大幅扩张。宽松的货币条件,使货币市场利率处于低位,债券收益率下降,而信用利差大幅收窄。这种低利率环境,有利于企业融资,而投资者为了搏取高收益,竞相认购低等级债券,并加大资金杠杆,从而使得信用利差进一步下降。在货币政策预期发生变化、债券发行压力加大以及信用风险蔓延时,极易造成市场波动,而这种波动,反过来也会影响货币政策的实施。

债券风险溢价大幅收窄

近来,关于债市泡沫的议论不绝于耳。有人认为,中国债市的杠杆率并不高,所以对泡沫的过分担心是杞人忧天。反对者则坚称,有些地产债的发行利率甚至与政策性金融债相当,是过度炒作,而个别机构的投资杠杆已达数十倍,若再不控制,可能崩盘。一段时间以来,国内外金融市场动荡不已,全球债市也是前有2015年4月下旬的欧、美、日债券狂跌,后有2015年12月中旬发生的美国高收益债券的集中抛售。在此背景下,如何评估当前的中国债市,显然具有特别的含义。

先看杠杆率。当前整个债券市场的杠杆水平并不高,2015年初1.081倍,现为1.1倍。分别看,交易所杠杆率1.37倍,虽较银行间市场的1.09倍超出许多,但也只是近年的平均水平。所以,整个市场的杠杆率,并不值得担心。

这是容易令人迷惑的地方。杠杆率指标有时会漏掉关键信息。因债券托管规模远高于融资余额,且二者通常变动巨大,所以需单独分析。

数据显示,银行间债券回购余额3.6万亿,较一年前增2.04万亿,幅度127.6%。这并未显著改变银行间整体杠杆率水平:银行间债券托管量的基数32.5万亿,而回购融资余额基数仅1.6万亿,前者是后者的20倍,因此,虽后者增速远高于前者的28.8%,影响仍有限。而在其背后,杠杆融资快速增长的信息被部分屏蔽了。

融资余额是观测杠杆融资的存量指标,融资交易量则显示流量。历史上,银行间市场回购融资量的增速较为平稳,2007年至2011年均在20%左右;但2012年打破常规,回购交易较2011年突增42%,结果2013年出现了钱荒!当年进行调整,增幅仅在个位数;2014年再次增长42%,交易量由158万亿增至224万亿;2015年回购交易量突破450万亿,增速达历史性的100%以上。交易所增速更快,2007年以来大都超过50%,个别年份甚至在200%。银行间日均回购交易由1万亿增至2.5万亿,而隔夜回购占比远超90%,显示市场对资金宽松的持续性信心十足。

数据来源:中国人民银行

现券交易的流动性也显著提升。2015年,银行间市场全部债券的换手率207%,较上年增70%;交易所国债的换手率由2014年的16.8%增至36.4%,增幅117%。银行间现券交易量80多万亿,远超2012年历史最高的73.8万亿,是2014年的两倍以上。

更重要的是,债券收益率也显著下行。国债收益率曲线平坦下行70个基点。企业债收益率下降更多。债券收益率已处历史低位,信用利差也收窄至2008年以来的最低区间,而这是在债券净供给创下历史最高之际创下的。

债市火热吸引大量资金,包括银行理财、债券信托、私募基金和公募基金等,也有结构化产品。

现券与融资交易规模陡增、收益率显著下降以及信用利差急剧收窄,三者同时出现,再配以大量新增资金的涌入,可作为判断债市是否出现泡沫的标准。以此观之,中国债市已显现泡沫的某些迹象。若货币政策宽松不及预期、债券发行供给压力持续加大以及信用风险蔓延,则有可能导致投资者集中抛售。最近市场出现调整,收益率出现明显上行,信用利差有所加大并出现分化,正是对此所进行的一次必要的修正。

债券违约风险有多大?

中国的债务问题近来也受到特别关注。国际货币基金组织(IMF)在2016年4月份推出的《全球金融稳定报告》中,以不同寻常的篇幅,专门分析了中国企业的债务负担和银行业不良贷款。之后,5月7号出版的英国《经济学人》杂志,谈到了债务泡沫破灭的问题。以上种种,恰逢4月份以来国内债券市场调整和违约事件频发,以致对债券违约风险的关注,被提到了前所未有的高度。

那么,中国债券违约的风险究竟有多大?

数据显示,当前中国的债券余额为54.3万亿。其中,政府债券和央行票据18.2万亿,占比33.4%,同业存单和金融债券19.2万亿,占比35.3%,可转债和可交换债券合计661亿。除去以上几个部分,余下的即为全部非金融企业发行的债券(以下统称企业债券),总量16.9万亿,占比31.1%,涉及发债企业4200余家,债券笔数1.54万笔。分析债券违约风险,这是全样本。

在这些企业债券中,主体评级为AAA和AA+的高等级债券10.88万亿,占比64.4%,AA的中等级债券4.2万亿,占比24.9%,AA-及以下低等级债券5636亿,占比3.34%,无评级的债券1.23万亿,占比7.31%。

面对这么大规模的债券,如何评估其违约风险?鉴于历史违约率数据的缺乏,我们建立了一个反映企业经营状态和偿债压力的指标体系,包括资产负债率、短期负债/总负债、净资产收益率(ROE)、息税折旧及摊销前利润(EBITDA)/负债和盈亏数据,对此进行分析。具体指标值设定为弱于全部样本均值;其中,资产负债率>60%,负债/总负债>70%,ROE<5%,EBITDA/负债<0.3,最近三年营业利润有续亏或首亏。如果一个行业的全部上述五项指标同时弱于均值,则视为风险较高。这一指标体系虽有待进一步完善,但仍可作为一种参照。

鉴于债券发行体的财务数据披露的时滞和不完整性,比如4200余家企业,仅1929家披露了2015年财报,而全部2511家A股非金融上市公司2015年财报刚刚全部披露完毕,所以,我们试图通过分析上市公司的数据,先找出符合上述标准的行业,随后,再针对这些行业,评估债券的违约风险。

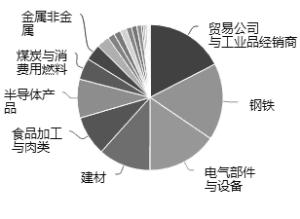

对非金融上市公司财务数据的分析显示,同时达到上述标准的行业共有8个,包括煤炭、钢铁、工业金属、化学原料、化学制品、化学纤维、船舶制造及机床和重型机械。从基本面来看,多属周期性行业,产能过剩较严重,短期内不易出现根本性改善。

这八大行业有主体评级的债券共1.67万亿。其中,煤炭、钢铁、机床、重型机械和化学制品几个行业合计1.47万亿,占比88.2%,是主要部分;国有企业债券共1.45万亿,占86.8%;中低评级债券(即AA及AA以下)是风险最高的部分,规模3084亿,占比18.5%。

换个角度看,以上八个行业的债券占所有企业债券的比重为9.81%,而这八大行业中风险较高的AA及以下中低评级债券占所有企业债券的比重则为1.82%,风险更高的AA-及以下低评级债券占比0.34%。很难说在这些高风险的债券中,有多少可能出现实质性违约,但可作为重点关注的对象。

当然,这里没有分析全市场1.23万亿无评级的债券,也没有考虑高评级的债券。在无评级的债券中,也有违约的风险,而最近,高等级的债券也曾有出现风险警报的案例。

2015年以来,全市场出现债券违约的企业20余家,占比0.48%,每210个发行人中,有一家违约。当然,违约的规模在全部16.9万亿债券中占比并不大。

有评论认为,最近宏观经济数据好转,但违约不断,是反常现象。这个认识并不全面。要看到,当前企业的经营状态并不理想,2015年非金融上市公司ROE仅4.8%,大幅低于2014年的6.3%和2013年的8.1%,存货和应收帐款周转率下降,很多行业的产能利用率堪忧。IMF的报告也佐证了这一判断,其对中国2871家非金融企业的分析显示,在2.77万亿美元的债务中,利息覆盖率低于1的在险债务占比14%,健康状况在恶化。

当今中国债券违约仍相对可控,当然对潜在风险也不宜低估。要在坚持打破刚性兑付的同时,引导风险的有序释放,并严格防止各种逃废债行为的发生。

打破刚性兑付

很多人都误以为在2015年3月份超日债未足额支付利息之前,中国债券市场没发生过实质性违约;其实不然。回顾历史,上世纪90年代曾有大量企业债券违约未能如期兑付,其中甚至包括相当数量的重点建设债券;2000年广东罗定铁路债券延期兑付,引起震动;其后几乎同时,也有某大型发行体因支付危机,最终不得不诉诸央行再贷款予以解决。

债券市场真正的好年景是在2001年之后:十几年里,没有发行体实质性违约。那些胆子够大、较为勇敢的投资者,都稳稳地拿到了信用利差,享受到了高风险溢价的好处。即便偶尔出现信用事件,也都有惊无险,最终顺利化解,比如2006年的福禧,2008年的江铜、魏桥、航天晨光[-0.78% 资金 研报]和力诺,2011年的滇公路,以及2012年的新中基和赛维等。

但超日债之后,情况发生变化。投资人由此变得谨慎。监管部门也如临大敌,紧张评估市场潜在风险,并探讨化解之策。

要客观看待债券违约。违约率合理稳定,其实是债券市场成熟的标志。美国1981年以来平均违约率为1.69%,2009年危机期间达到最高的5.71%,1981年则为最低的0.15%。欧洲自1991年以来债券市场平均违约率为0.57%,2002年最高为2.06%,只有个别年份违约率为零。从全球范围看,1981年以来债券违约率平均1.46%。

所以,若债市长期没有违约,其实极不正常;只有极不发达或由政府信用主导,才会如此。但中国不同:一是中国已成为全球第二大信用债市场,规模大增速也快;二是供给结构多元化,目前信用等级从最高的AAA到最低的CCC都有,AA+及以下的占比已达40%左右;发行体除中央国企和地方国企外,19%的发行人是城投企业和民营企业。这表明中国债券市场正走向成熟,一定水平的违约率也将相伴而生。

违约率合理稳定,有利于优胜劣汰,市场出清,是成熟的标志。不必谈违约而色变。要通过打破刚性兑付,引导风险有序释放。同时也要认识到,打破刚性兑付,还具有多方面极为重要的意义。

第一,中国经济的结构调整和产业升级,在很大程度上要靠淘汰落后,削减过剩产能,并通过兼并重组提高效率,发挥规模效应。打破刚性兑付正有助于实现上述目标。

第二,能够防范道德风险。在存在刚性兑付的情况下,债务人往往忽视还债压力,不惜以高成本融资,预算约束软化,即便回报无法覆盖成本,也极力扩规模、铺摊子,导致盈利能力和效率低下。这也会导致治理结构问题。中国的负债率近几年极度膨胀,存在道德风险是重要原因之一。

第三,可帮助建立切实有效的监督机制。如果有刚性兑付,投资者挑选收益率高的债券买就是了,一般会疏于风险评判和风险定价,对融资行为起不到有效的制约,也培养不起承担风险的意识和能力。

第四,让价格信号切实发挥配置资源的作用。刚性兑付扭曲价格与风险信号,难以建立让市场起决定性作用的机制,与市场化取向背道而驰。只有收益率曲线合理有效,利差充分反映信用差异,价格信号才能成为有力的工具和参照。

打破刚性兑付,不会诱发系统性风险,反能有效降低风险。刚性兑付则会进一步累积风险。有人将超日债违约视为中国的“雷曼事件”,实为危言耸听。打破刚性兑付也并非刻意为之,只意味着要遵循按市场化的原则,并使违约有序进行。

市场已经为违约做好了准备。2011年,债券市场就完成了一轮风险重新定价的过程;目前新一轮的风险定价正平稳进行。

不必过分担心债券违约对社会稳定的影响。与20年前相比,个人投资者承担风险的意识和能力均显著增强。股票、基金投资者从最初亏损时的情绪激动到如今的平静,说明这种转变可顺利完成。

要加强宣传引导,完善立法,并建立债权人保护机制,提高抵押物处置的可操作性,打击恶意逃废债行为。强化评级公司等中介机构的作用,重视信息披露和监管协调。加强信用风险管理,推动CRM等信用风险缓释工具的运用。

爱华网

爱华网