第十四条被投资对象的股权或所发行的债券在证券市场、产权交易市场等活跃市场上报价或交易的,信托公司的信息披露应当遵守活跃市场监管机构的法律法规,依法向受益人及监管机构披露私人股权投资信托的相关信息。前款所称活跃市场,参照财政部颁布的《企业会计准则》及《企业会计准则一应用指南》中的概念和应用范围。

第十五条 信托公司在管理私人股权投资信托计划时,可以通过股权上市、协议转让、被投资企业回购、股权分配等方式,实现投资退出。

通过股权上市方式退出的,应符合相关监管部门的有关规定。

第十六条 私人股权投资信托计划项下的投资不通过公开市场实施股权退出时,股权价格应当公允,为受益人谋取最大利益。

第十七条 信托公司以固有资金参与设立私人股权投资信托的,所占份额不得超过该信托计划财产的20%;用于设立私人股权投资信托的固有资金不得超过信托公司净资产的20%。

信托公司以固有资金参与设立私人股权投资信托的,应当在信托文件中明确其所出资金数额和承担的责任等内容。

第十八条 信托公司设立私人股权投资信托,应当在信托计划成立后10个工作日内向中国银监会或其派出机构报告,报告应当包括但不限于可行性分析报告、信托文件、风险申明书、信托财产运用范围和方案、信托计划面临主要风险及风险管理说明、信托资金管理报告主要内容及格式、推介方案及主要推介内容、股权投资信托团队简介及人员简历等内容。

第十九条 信托公司管理私人股权投资信托,应按照信托文件约定将信托资金运用于股权投资,未进行股权投资的资金只能投资于债券、货币型基金和央行票据等低风险高流动性金融产品。

第二十条 信托公司管理私人股权投资信托,可收取管理费和业绩报酬,除管理费和业绩报酬外,信托公司不得收取任何其他费用;信托公司收取管理费和业绩报酬的方式和比例,须在信托文件中事先约定,但业绩报酬仅在信托计划终止且实现盈利时提取。

第二十一条 私人股权投资信托计划设立后,信托公司应亲自处理信托事务,独立自主进行投资决策和风险控制。

信托文件事先有约定的,信托公司可以聘请第三方提供投资顾问服务,但投资顾问不得代为实施投资决策。信托公司应对投资顾问的管理团队基本情况和过往业绩等开展尽职调查,并在信托文件中载明。

第二十二条 前条所称投资顾问,应满足以下条件:

(一)持有不低于该信托计划10%的信托单位;

(二)实收资本不低于2000万元人民币;

(三)有固定的营业场所和与业务相适应的软硬件设施;

(四)有健全的内部管理制度和投资立项、尽职调查及决策流程;

(五)投资顾问团队主要成员股权投资业务从业经验不少于3年,业绩记录良好;

(六)无不良从业记录;

(七)中国银监会规定的其他条件。

第二十三条 本办法所称未上市企业,应当符合但不限于下列条件:

(一)依法设立;

(二)主营业务和发展战略符合产业和环保政策;

(三)拥有核心技术或者创新型经营模式,具有高成长性;

(四)实际控制人、股东、董事及高级管理人员有良好的诚信记录,没有受到相关监管部门的处罚和处理;

(五)管理团队其有与履行职责相适应的知识、行业经验和管理能力;

(六)与信托公司及其关联人不存在直接或间接的关联关系,但按照中国银监会的规定进行事前报告并按规定进行信息披露的除外。

第二十四条 中国银监会依法对信托公司私人股权投资信托业务实施现场检查和非现场监管,并可要求信托公司提供私人股权投资信托的相关材料。

第二十五条 本指引由中国银监会负责解释。

第二十六条 本指引自印发之日起施行。

相关阅读:

股权信托的优势

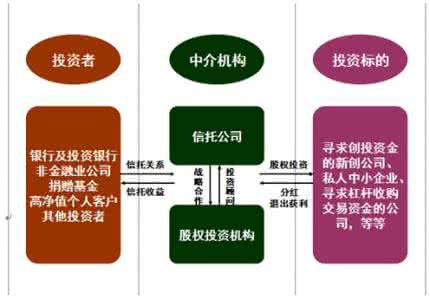

1、专业理财和资本运作的优势

信托公司作为横跨货币市场、资本市场、产业市场的金融机构 具有丰富的资本运作经验和人才优势。能够较好的 管理客户的股权。

2、信托制度的优势

(1)权利细分的职能:股权可以细分为所有权、处分权、受益权和表决权。委托人可以将股权的全部信托给受托人,也可以将其中的一项和几项信托给受托人。表决权信托就是将股权中的表决权单独信托给受托人;

(2)权利的集中管理职能:信托公司可将不同委托人的股权集中管理,这样做,可以很好的维护中小股东的权利例如,中小股东所持股份较少、股权分散 在企业的重大事项表决过程中往往不能很好的维护自己的利益。因此,中小股东可设立表决权信托 由信托公司将他们表决权集中起来行使,这样就能很好的对一家独大的现象进行制约。

(3)资产隔离作用:《信托法》规定,信托财产具有独立的法律地位和封闭效应。信托一旦成立后,信托财产就有了独立性。在信托存续期内,信托财产所有权不属于信托当事人。法院对信托财产也不能强制执行。因此,可以利用信托的资产隔离作用,将债务纠纷隔离,盘活不良资产。

3、为以股权进行融资提供了可能

目前,股权质押贷款还存在一些法律法规上的障碍 银行在处理以股权进行融资的业务上一般都非常谨慎。因此 以股权在银行进行融资的渠道并不是很通畅。信托公司可以利用制度上的优势解决这一问题。股权信托具有的诸多独特的优势 都为股权信托业务的发展拓展了很大的空间。

看过“信托公司私人股权投资信托业务操作指引全文”的人还看过:

爱华网

爱华网