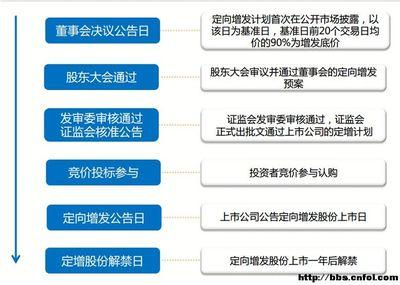

定向增发,也叫非公开发行,即向特定投资者发行股票,一般认为它同常见的私募股权投资有相同之处。 定向增发对于发行方来讲是一种增资扩融,对于购买方来讲是一种股权投资。定向增发有着很大的投资机会,定向增发发行价较二级市场往往有一定的折扣,且定增募集资金有利于上市公司的发展,反过来会助力上市公司股价,因而现在越来越多的私募产品参与到定向增发中来,希望能从中掘金。定向增发投资成为投资者关注的热点,越来越多私募热衷定向增发。

定向增发的参与模式

目前对冲基金参与增发,主要由以下几种模式:

第一种是一次性募资模式。包括定增对冲基金,可以借助于信托、券商集合、专户等。这种模式优势是结构简单,借助有限合伙企业或券商通道,证券账户开户和衍生品工具运用不受限制。其缺点是项目和募资周期往往不能完全匹配,募资后不能立刻找到适宜的定增项目对接或一次性募集资金过多,致使其资金只能做现金管理,降低了资金的使用效率和总体收益,加上一次性募资后,其增资受到限制,致使能参与的定增项目数量较少,难以分散风险,单个项目直接影响整支基金产品成败。

第二种模式是主基金嵌套子基金模式。这种模式是第一种模式的改进版,为解决一次性募资模式增资难、分散化投资难等缺点,对冲基金设计了主基金嵌套子基金的模式。该模式的包括两层结构,先成立有限合伙企业,称为“主基金”,负责投资于定增项目;再成立信托产品,称为“子基金”,负责募集资金。投资者可以申购“子基金”份额,“子基金”按投资时“主基金”的单位净值,申购“主基金”份额,由“主基金”投资于定增市场。目前博弘数君运用此模式较为典型,截至8月底,旗下四只定增产品年内收益均超过30%。

第三种模式是先垫付后募资。此模式中,当定增资金需要交纳而投资者资金还未完全到位时,对冲基金将先为投资者进行垫资代持,再进行募资,将项目转移给投资者。该模式的优点是垫资服务的加入,较好地为投资者解决了定增项目与投资周期不匹配的难题。但是,该模式垫资所需的资金较大,需要对冲基金有较雄厚的资金实力。

爱华网

爱华网