乳制品:以牛羊奶等为主要原料,经加工制成的各种食品,也叫奶油制品。以下是爱华网小编为大家整理的关于2017乳制品行业政策,给大家作为参考,欢迎阅读!

2017年乳制品行业现状一、新食品安全法提高对乳制品行业的要求

新修订的《中华人民共和国食品安全法》已于2015年10月1日起施行,这部被称为“史上最严”的食品安全法律,相比于旧版《食品安全法》,除加强了对食品安全违法行为的打击力度,明确了对食品生产经营者的“诚信自律”要求及建立食品安全追溯体系,保证食品可追溯的要求,还对婴幼儿配方食品做出了专门的规定。新法加强了对乳制品行业诚信经营的要求,对生产经营者应承担的各项法定义务和要求作出了规定,如依法取得生产经营许可,建立索证索票、进货查验、出厂检验记录制度,履行对不安全食品的召回和停止经营义务等。

二、乳制品行业在去库存后增速回升

2014年乳制品制造行业销售收入为3,298亿元,同比增长18.07%;2015年1-9月,销售收入达到2,443亿元,同比增长2.35%。2014年乳制品制造行业利润总额为225亿元,同比增长25.63%;2015年1-9月,利润总额达到159亿元,同比增长8.37%。2015年,乳制品制造行业销售收入和利润增幅大降,是因为乳制品行业同时面临库存增加和需求骤降等问题。据调研,目前乳制品行业去库存的效果比较好,同时人们对乳制品的需求有所增加,行业可能在2016年后恢复中高速增长。

三、中国居民人均可支配收入及消费水平的持续提升

随着现代生活水平的提高,人们对鲜奶、乳制品的质量要求越来越高,需求量也越来越多,可以说鲜奶、乳制品已经成为寻常百姓餐桌不可缺少的食品之一。中国居民人均可支配收入及消费水平的持续提升以及对健康的日益关注,将促使国内高端优质原奶需求保持强劲增长,并有望享受高于行业整体的增速。国家、社会以及媒体继续通过加强监管和监督,不断促进乳制品行业规范化发展。行业内部产品结构进一步升级,高价位、高附加值的产品逐渐获得市场青睐。在外部环境和消费需求的共同推动下,乳制品行业销售额保持稳定增长,原奶的需求以及价格不断增长。

四、乳制品行业竞争将白热化

未来,乳制品制造行业的企业既面临国内企业间的厮杀,也面临着外来企业的竞争。国内参与竞争的企业众多,大部分规模较小,价格成为唯一的竞争手段。国内奶源价格高,企业生产成本高涨问题短期内不可能得到解决,加之这些企业自我消化成本能力较差,企业面临成本上涨和进口奶低成本的双重挤压,可能诱使部分企业铤而走险,违规生产不安全产品,诱发食品安全问题。未来,国内乳制品生产企业的“两极化”现象将会比较严重,就是大型企业将仍然保持较好增长,但是中小企业将面临复杂情况,可能会停产、破产甚至是倒闭。

五、我国奶价受国际奶价影响大,新西兰拥有我国原奶定价权

近年来我国进口原奶占比迅速上升,到2014年已经达到17%。进口的增加源于国内外原奶价格差,价差由各国资源禀赋所客观决定,是长期存在的因素,因而虽然15年由于库存导致进口占比降低到13%左右,但长期来看仍将继续提升。进口来源中,新西兰奶粉占80%以上,我国原奶价格波动与新西兰的恒天然奶粉拍卖价格的涨跌高度相关,可以说新西兰已经拥有了我国原奶的定价权,而这个影响力还将进一步扩大。

六、资源禀赋的劣势导致高养殖成本将长期存在

由于较高的奶牛养殖成本以及较低的单牛产量,我国生鲜乳生产成本相比于其他主要产奶国高出不少。成本的高企来源于我国资源禀赋方面较大的差距以及较为落后的生产工艺:一是现阶段我国规模化养殖、机械化程度较低;二是存栏奶牛品种不够纯正,荷斯坦奶牛流淌着黄牛的血液;三是没有足够的耕地和土地支撑规模化牧场的饲料用地和粪污处理,且土地污染严重;四是饲草质量较差,大量使用低质粗饲料,全株青贮使用比例低,并且青贮质量难以控制。

随着我国规模化养殖占比的提升,成本问题将有所缓解,但这将是一个较为缓慢的过程;此外,我国奶牛品种、土地资源差、饲草质量差等问题即使在长期内也难以解决。因此,这些资源禀赋方面的劣势将导致我国原奶生产成本高的现象长期存在。

七、乳制品产量预测

2015年1-10月,中国乳制品产量达到2,286.3万吨,同比增长4.27%;2016年1-9月,中国乳制品产量达到2,195.6万吨,同比增长7.5%。据2016-2021年中国乳制品行业市场供需前景预测深度研究报告数据显示,2016年1~11月,全国乳制品行业累计完成产量2729.3万吨,同比增长7.5%。

2017年乳制品发展现状一、进口奶粉热改变国内格局, 产品高端化支撑价格上行

三聚氰胺引发奶粉进口潮,国产品牌份额压缩

三聚氰胺事件后, 国产奶粉质量饱受质疑, 海外奶粉购买热度剧增量,婴幼儿奶粉进口量 CAGR 高达20% 。2008 年三聚氰胺事件爆发,三鹿、蒙牛、雅士利、伊利等国内知名品牌泥足深陷,消费者对国产奶粉的信任跌入谷底,次年婴幼儿奶粉进口量呈现爆发式增长。2010-2013 年,进口奶粉消费需求持续增加,之后跨境电商、海淘借势兴起,婴幼儿奶粉进口渠道多元化。2013 年 9 月,国家质监局对婴幼儿配方乳粉的境外生产企业实施注册制,受监管收缩影响,14 年婴幼儿奶粉进口量与 13 年持平。而近两年消费升级带来进口奶粉需求,婴幼儿奶粉进口增速恢复强势。2016年全年我国进口婴幼儿奶粉 22.13 万吨,同比增长 25.8%;价值 30.09 亿美元,同比增长 21.8%。

伴随着婴幼儿奶粉进口规模的高速增长,国内市场份额遭受外资品牌侵蚀。2007 年外资品牌占比仅40%,2014 年已经上升至 55%,目前内外资品牌比例约为 4:6。2016 年婴幼儿奶粉市场市占率前三分别为雀巢(包括子公司惠氏)、美赞臣、达能,雀巢市占率高达 15.6%,超过美赞臣、达能两倍,渐成一枝独秀。伊利、贝因美、雅士利、飞鹤等国内婴幼儿奶粉企业市占率均呈下滑态势;除伊利外,2016 年所有内资企业市占率跌破 5%。

进口热外资奶粉疯狂涨价,反垄断打击提价乱象

涨价潮扭曲国内婴幼儿奶粉价格。2008-2013年,我国进口婴幼儿奶粉销售价格累计提高 30%-50%,远高于国外相同品牌奶粉售价。2013 年,美赞臣 1 段天猫售价高于美国 15 元、香港 23 元,美赞臣原装进口奶粉售价几近美国、香港 1.5 倍;惠氏 3 段天猫售价超过 200 元,约为英国和澳大利亚售价 2 倍。因渠道成本差异,商超、母婴渠道售价可能更高。

提价受限新品加码,价格上行借助高端化

2013 年反垄断调查后,乳企提价行为稍缓,但受消费需求驱动 ,国内外品牌争相推出中高端奶粉产品, 婴幼儿奶粉价格继续上行,产品结构高端化 。2009-2013 年,内外资品牌婴幼儿奶粉平均零售价格上升近 30 元/kg;2013 年 7 月-2014 年 5 月,受反垄断调查影响,外资品牌婴幼儿奶粉零售价呈现小幅下降;此后三年,内外资品牌婴幼儿奶粉均价又上涨 10 元/kg。受政策影响,婴幼儿奶粉价格增速趋缓,但增长趋势持续。

额显著增加,中高端奶粉销售额受到挤压。2013-2016 年,惠氏旗下启赋、铂臻,雅培旗下菁智系列,美赞臣旗下 A+荷兰版、亲舒 A+、蓝臻,飞鹤旗下星飞凡、超级飞凡等高端、超高端婴幼儿奶粉销售额显著增加,逐渐成为明星产品。目前市场中 200-300 元婴幼儿奶粉产品丰富,中高端奶粉竞争白热化,惠氏金装、雅培金装、美赞成 A+、飞帆等中高端产品销售额受到挤压。随着高端产品布局不断完善,以及消费结构持续转变,未来婴幼儿奶粉价格区间上升或将持续。

二、多元渠道融合交汇,乳企构造母婴生态圈

母婴店成婴幼儿奶粉销售重要渠道

2011-2016 年,母婴渠道、电商渠道婴幼儿奶粉销售额占比上升,商超渠道份额受到挤压。6 年间电商渠道占比翻倍,商超渠道份额压缩过半。2011-2016 年母婴渠道占比由 36%上升至 45%,一跃成为最重要的婴幼儿奶粉销售渠道;根据调查结果,国内母婴店成为消费者购买婴幼儿奶粉的首选,其次为网购和商超。

母婴店持续发展,抢占线下渠道份额。2015 年母婴渠道增长 6.3%,线下渠道贡献率达到 71%。母婴店主要扎根三四线城市,接近 70%的母婴店分布于三四线城市及县城,门店数超过 50000 家。根据统计,母婴店在我国东部和南部各省分布较多,西部和北部分布较少,欠发达地区母婴店布局空间较大。

以国内母婴品牌为主的大众母婴店仍为市场主流。根据《2016 年中国母婴店生存与发展调查报告》,母婴店以大众母婴店、进口精品母婴店和卖场型母婴店为主。大众母婴店比例约为 39%,其产品以国内品牌为主,主要分布于三四线城市;进口精品母婴店专注销售国际品牌或进口名品,占比约20%;卖场型母婴店集中于一二线城市,为消费者提供一站式母婴用品和服务。目前母婴渠道中,婴儿奶粉渠道毛利率约为 10%左右,低于服装、用品、玩具类产品 30%-40%的毛利率。受益于销量,婴儿奶粉销售额占比达 73%,仍为母婴渠道主力产品。

母婴、电商界限模糊,社区+电商形成新潮流

互联网影响消费者行为,电商渠道发展平稳。2011-2016 年,奶粉行业电商渠道占比由 15%强势增加至 32%,根据 15 年婴幼儿奶粉市场 800 亿销售额测算,目前线上市场容量约 250 亿。

母婴电商平台主要有五种模式,分别为: 综合电商平台搭建的母婴频道,如天猫母婴、京东母婴;垂直母婴电商,如贝贝网、蜜芽宝贝、麦乐购; 母婴渠道线上衍生的 O2O 电商,如孩子王、乐友孕婴童; 母婴社区转型的社群电商,如辣妈帮搭建的辣妈商城、宝宝树旗下的美囤妈妈、妈妈网构建的小树熊商城等; 母婴品牌自建电商,如合生元旗下妈妈 100APP、贝因美旗下妈妈购、十月妈咪官方商城等。随着电商渠道的不断发展,母婴渠道、国内电商平台、跨境电商界限日渐模糊,传统渠道定义逐渐颠覆,全渠道布局成为母婴行业未来趋势。

综合电商母婴频道具有大型电商的渠道、物流、品类优势,仍为婴幼儿奶粉的主要线上渠道。综合电商母婴频道借助电商平台优势,覆盖国内外大、中、小品牌,品类丰富、供应链完善、服务质量高。受益于国内外母婴品牌、大型母婴连锁店在电商平台上搭建的旗舰店店铺,综合电商母婴频道兼具了母婴渠道 O2O 电商、品牌自建电商的部分优势。根据调查数据,天猫、京东、1号店、苏宁易购等传统电商仍为婴幼儿奶粉消费者首选。

大型连锁母婴店多采用“连锁店+ 网上商城+APP” 全渠道经营模式,化身 O2O 电商。该类母婴店线下采用直营、加盟模式发展门店,丰富布局区域;线上构建官方电商平台,入驻天猫、京东、苏宁等平台类电商网站并开发移动端 APP。线上下单线下送货、提货的 O2O 模式结合了电商的便利性和母婴店的实物展示,优化了消费体验、突破了门店的经营时间限制,成为大型连锁母婴店的主流运作模式。

垂直母婴电商以母婴行业跨境电商为主,部分提供类似母婴频道的全品类服务。跨境平台专注国外直邮、保税进口商品,基本覆盖进口母婴品牌。其通过海外品牌方、总代理、原产国零售渠道采购商品,利用海外仓库直邮或保税进口模式送达国内。从价格上看,跨境电商平台价格<海淘价格<一般贸易进口价格。与代购相比,垂直母婴电商自营模式集中采购成本低,海外仓、国内保税仓仓储、物流成本可控、配送时效性高;与传统海淘(国外电商平台购买,直邮或转运国内)相比,跨境电商购买便捷,物流时效性好,退换货有保障;与一般贸易进口商品相比,渠道环节压缩,渠道加价有限。

母婴社区基于关系和话题形成了高粘性的群体,成为线上流量入口。2015 年使用比例最高的前三类 APP 分别涉及母婴社区、早教和医疗,其中母婴社区类 APP 使用比例高达 70%。 母婴社区利用流量优势为母婴电商、母婴品牌提供导流。辣妈网、妈妈网、宝宝树自建垂直电商平台,覆盖进口母婴产品,提供国内行货、直邮、保税进口商品;育儿网搭建妈妈购栏目,为淘宝电商建立流量入口;妈妈网亲子游栏目连通旗下旅游电商平台,网上药店接入百洋商城;宝宝树推出早教品牌米卡,并为其搭建电商平台“米卡成长天地”。各母婴社区还提供母婴品牌推荐、儿童 APP 推荐以及为线下商铺引流。根据数据,母婴社区推荐已经成为消费者选择奶粉的主要考虑因素。

三、产能过剩乳企厮杀已起,集中度将成政策重心

婴幼儿奶粉行业集中度提升仍有较大空间

2007-2016 年我国婴幼儿奶粉市场 CR3 基本维持在 25%-30%,CR5 在 40%-45%之间波动。2011年后集中度的小幅下降主要来源于国产品牌市占率的不断压缩。与其他国家相比,婴幼儿奶粉市场集中度仍有较大提升空间。2016 年新西兰、瑞典、香港婴幼儿奶粉行业 CR3 高于 80%,意大利、美国等地也在 70%以上;瑞典、新西兰、新加坡婴幼儿奶粉 CR5 占比高达 90%,香港、美国等国家 CR5 在 80%以上,集中率几乎达到我国两倍。国外市场参与者少、集中度高、格局稳定,政府对于婴幼儿配方奶粉质量监管极为严格。随着国内婴幼儿奶粉监管政策不断出台,未来我国婴幼儿奶粉行业也将向高度集中的市场发展。

目前国内婴幼儿奶粉市场上前 5 名的外资品牌市占率达到 42.7%,前 5 名的内资品牌市占率仅18.8%。2016 年内资品牌市场占比约 40%,国产品牌企业 CR5 接近 47%、CR10 接近 60%。根据《推动婴幼儿配方乳粉企业兼并重组工作方案》,2018 年国产品牌企业 CR10 争取达到 80%以上。按比例推算,2018 年国产品牌 CR5 有望提升至 65%以上。假设 2018 年内资品牌市场占比40%-50%,前 5 名的内资品牌市占率可达 30%。若前 5 名外资品牌市占率保持不变,未来两年婴幼儿奶粉市场 CR10 将有望从 63%上升至 75%。

产能过剩,抢销量竞争白热化

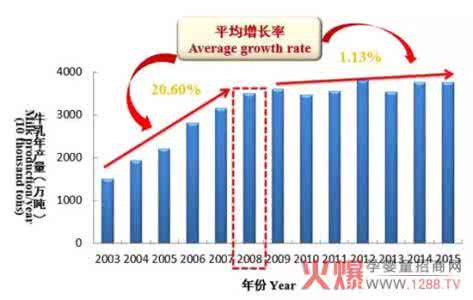

2003-2015 年,婴幼儿奶粉市场规模增加近 7 倍,CAGR 达到 18%。2003-2007 年婴幼儿奶粉市场处于高速发展阶段,销售额增速最高达到 34%。2008-2013 年市场规模增速放缓,但仍保持 20%以上的发展速度。受益于市场良好态势,婴幼儿奶粉企业毛利率普遍高达 40%-60%。各婴幼儿奶粉企业加速布局国内外工厂、引进进口奶源、加大与主要产奶国乳企合作。2013 年婴幼儿奶粉市场供需平衡,市场规模达到峰值。此后持续扩张引发产能过剩,市场规模下行,乳企纷纷降价促销、控制产能,婴幼儿奶粉实际销售价格下跌。2014 年市场销售额首次出现负增长,15 年降幅扩大至10%,市场规模锐减至 800 亿元。

利用新增人口数、儿童死亡率和不同年龄段婴儿奶粉消耗量测算,目前国内婴幼儿配方奶粉需求量约为 80 万吨。以 2012 年为例,2009 年、2010 年、2011 年新增人口数经存活率处理后,可分别作为 2012 年 2-3 岁、 1-2 岁、0-1 岁婴幼儿估计量。根据不同年龄阶段婴幼儿奶粉使用量和喂养率,可以估计 2012 年不同年龄阶段婴幼儿奶粉需求量。根据估算结果,2012-2015 年婴幼儿奶粉需求量基本位于 80 万吨附近。

2013-2015 年,供需平衡点后转折已现,产能过剩逐渐凸显。根婴幼儿奶粉需求量测算结果,13年婴幼儿奶粉需求量约 80 万吨,市场供应基本满足消费需求。2013 年后婴幼儿奶粉需求量未见明显增加,市场扩张带来的产能建设逐渐成型,国内产量与进口规模并增引发产能过剩。2015 年国内总供应量接近 100 万吨,约 20%的产量处于剩余状态。

供过于求的形势严峻,市场持续供需调整,行业动荡已达2年。2015年,婴幼儿配方奶粉企业工厂产能利用率下降,买赠、促销诱发企业销售收入下滑。2016上半年,销售量下滑雪上加霜,雅士利、贝因美、伊利、合生元婴幼儿配方奶粉营业收入均大幅下降。

爱华网

爱华网