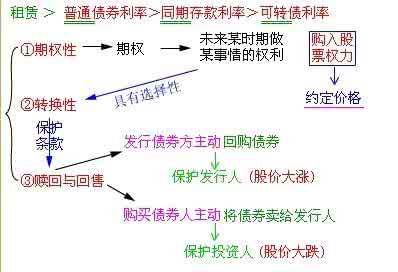

可转换债是债券的一种,可以转换为债券发行公司的股票,通常具有较低的票面利率。下面来了解更详细的吧。

可转换债券的特点

(1)可转换债券筹资的优点

a.筹资成本较低:可转换债券给予了债券持有人以优惠的价格转换公司股票的好处,故其利率低于同一条件下的不可转换债券的利率,此外,可转换债券转换为普通股时,公司无需另外支付筹资费用。

b.便于筹资资金:可转换债券一方面可以使投资者获得固定利率;另一方面又向其提供了进行债券投资或股票投资的选择权。对投资者有一定的吸引力。

c.有利于稳定股票价格和减少对每股收益的稀释。

d.减少筹资中的利益冲突:发行可转换债券不会太多增加公司的偿债压力,所以其他债权人对此的反对较小,受其他债务的限制性约束较小。同时,可转换债券持有人是公司的潜在股东,与公司有着较大的利益趋同性,因而冲突较小。

(2)可转换债券筹资的缺点

a.股票上扬风险:虽然可转换债券的转换价格高于其发行时的股票价格,但如果转换使股票价格大幅度上扬,公司只能以较低的固定转让价格换出股票,便会降低公司的股票筹资额。

b.财务风险:发行可转换债券后,如果股价低迷,持有人没有如期转换普通股,则会增加公司偿还债务的压力,加大公司的财务风险。特别是在定有回售条款的情况下,公司短期内集中偿还债务的压力会更明显。

C.丧失低息优势:可转换债券转换成普通股后,其原有的低利息优势不复存在,公司将要承担较高的普通股成本,从而导致公司的综合资本成本较高。

(3)上市公司发行可转换公司债券的条件

a.最近三年连续盈利,且最近三年净资产收益率平均在10%以上。属于能源、原材料、基础设施的公司量近三年的净资产收益串可以略低,但不能低于7%;

b.发行可转换债券后,公司的资产负债率不能高于70%;

C.发行可转换债券后,公司的累积债券余额不能超过公司净资产的40%;

d.发行可转换债券所募集的资金的投向符合国家产业政策;

e.可转换债券的利率不超过同期银行存款利率的水平;

f.可转换债券的发行额不小于人民币1亿元;

g.证券监管部门规定的其他条件

(4)可转换公司债券的赎回条款:

a.不可赎回期:可转换债券从发行时开始,不能被赎回的那段时间。

b.赎回期:可转换债券的发行公司可以赎回债券的期间。不可赎回期结束之后,即进入可转换债券的赎回期。

C.赎回价格:事前规定的发行公司赎回债券的出价。赎回价格一般高于可转换债券的面值,两者之差为赎回溢价。

d.赎回条件:规定什么样的情况下可以赎回债券。

(5)回售条款

在可转换债券发生公司的股票价格达到某种恶劣的程度时,债券持有人有权按照约定的价格将可转换债券卖给发行公司的有关规定。设置回售条款,是为了保护债券投资人的利益,使他们能够免受过大的投资损失,从而降低投资风险。合理的回售条款,可以使投资者具有安全感,从而有利于吸引投资者。

上市公司发行的可转换债券,在发行结束6个月后,持有人可以依据约定的条件随时转换股份。可转换公司债券到期未转换的,发行人应当按照可转换公司债券募集说明书的约定,期满后偿还本息。

可转换债券要素

可转换债券有若干要素,这些要素基本上决定了可转换债券的转换条件、转换价格、市场价格等总体特征。

⒈有效期限和转换期限。就可转换债券而言,其有效期限与一般债券相同,指债券从发行之日起至偿清本息之日止的存续期间。转换期限是指可转换债券转换为普通股票的起始日至结束日的期间。大多数情况下,发行人都规定一个特定的转换期限,在该期限内,允许可转换债券的持有人按转换比例或转换价格转换成发行人的股票。我国《上市公司证券发行管理办法》规定,可转换公司债券的期限最短为1年,最长为6年,自发行结束之日起6个月方可转换为公司股票。

⒉股票利率或股息率。可转换公司债券的票面利率(或可转换优先股票的股息率)是指可转换债券作为一种债券时的票面利率(或优先股股息率),发行人根据当前市场利率水平、公司债券资信等级和发行条款确定,一般低于相同条件的不可转换债券(或不可转换优先股票)。可转换公司债券应半年或1年付息1次,到期后5个工作日内应偿还未转股债券的本金及最后1期利息。

⒊转换比例或转换价格。转换比例是指一定面额可转换债券可转换成普通股票的股数。用公式表示为:

转换比例=可转换债券面值

爱华网

爱华网