应收账款(Accounting Receivable,简称 AR),该账户核算企业因销售商品、材料、提供劳务等,应向购货单位收取的款项,以及代垫运杂费和承兑到期而未能收到款的商业承兑汇票。下面由爱华网小编为你详细介绍保理合同里的应收账款的相关法律知识。

保理合同中“应收账款”转让的法律性质是什么?保理合同,是指债权人将其债权转让给保理商,保理商支付价款,或提供服务的合同。

(一)保理合同作为一种混合契约,只要是各方当事人的真实意思表示,不违反法律、法规规定,即为合法有效。国内银行保理是由国际贸易中的保理业务引入、转化而来的一种新兴供应链融资产品。

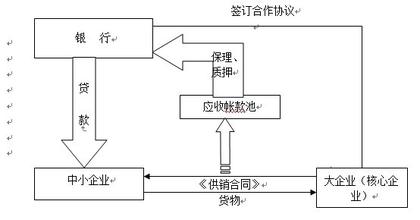

《中国银行业保理业务规范》第四条第(二)款将其定义为:“保理业务是一项以债权人转让其应收账款为前提,集融资、应收账款催收、管理及坏账担保于一体的综合性金融服务。”债权人将其应收账款转让给银行,不论是否融资,由银行向其提供应收账款催收、应收账款管理、坏账担保服务中的至少一项。

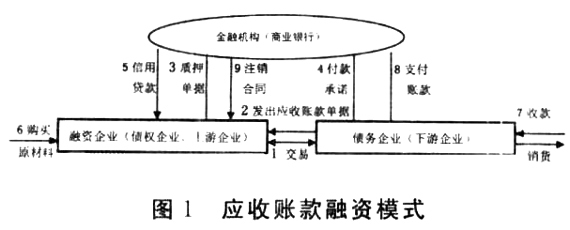

保理业务最主要的特点在于,“银行通过受让债权,取得对债务人的直接请求权”,“保理融资的第一还款来源为债务人对应收账款的支付”。简言之,保理业务是以应收账款转让为基础,包含贸易融资、销售分户账管理、应收账款催收、信用风险控制与坏账担保等服务中的特定两项或两项以上的综合性金融服务。

我国现行法律对保理合同关系没有明文规定,按照一般的法理认识,保理合同属于有偿的、非典型的无名合同,无法简单归入买卖、借款、委托等任何一种典型合同。同时,保理业务的融资功能虽与应收账款质押融资模式趋同,但两者的规程设计与运行特点有着本质区别,根据其不同于一般金融借款合同的特点和相关国际规约、惯例的定义,保理合同可以按照混合契约认定和处理。

同时,保理合同法律关系以应收账款债权转让为核心,依法应适用《合同法》关于债权转让的规定,其成立和生效须满足以下条件:

其一,保理合同应是各方真实意思表示,不存在《合同法》第五十二条规定情形。具体而言,保理合同项下用以转让的应收账款应当符合保理合同本身的规定条件,为合格的应收账款(其核心是对应真实的基础交易),没有《合同法》第七十九条规定的债权人不得将合同的权利全部或者部分转让给第三人的规定情形。另一方面,银行应当按照合同约定提供包括融资对价在内的保理服务。

其二,保理业务对应的商务合同卖方(债权让与人,下同)向银行(债权受让人)转让应收账款,卖方应当按照《合同法》第八十条第一款关于“债权人转让权利的,应当通知债务人。未经通知,该转让对债务人不发生效力”的规定以书面形式通知买方(债务人),卖方和(或)银行的支付指示不能取代转让通知。

(二)应收账款转让的性质为债权让与,应收账款债权转让后,应收账款回款的所有权属于作为保理商的银行。

保理是以应收账款转让为核心的交易行为。即任何保理都是以保理商买人基础合同卖方的应收账款为前提的。按照《物权法》对应收账款作为一种财产性权利的确认及会计学上的理解,应收账款是源于基础交易中合同关系的金钱给付之债,为债权人对债务人享有的付款请求权。根据《合同法》第七十九条、第八十条的规定,合同权利转让为法律所认可,债权转让无需取得债务人同意,仅需通知债务人即可。

未来的应收账款能否转让,是与保理定义相关的重要问题。《国际保理公约》第5条规定:“未来应收账款是指债权转让合同订立后产生的应收款。保理协议中对将来应收款进行让与的规定,在应收款产生时,而不需要任何新的让与行为即实现让与,将应收账款转让至保理商。”

应收账款一经转让,受让人即以新债权人的身份取代原债权人的地位,原债权人相应退出应收账款的债权债务关系。此后,银行有权以债权人的名义依据商务合同的约定向商务合同的另一方行使请求支付应收账款的权利。

我国法律未规定应收账款是否包括未来的应收账款。故实践中对此存在争议。但中国人民银行在其《应收账款质押登记办法》中规定,“应收账款包括未来的金钱债权及其产生的收益”。明确将未来产生的应收账款归人可用于质押的应收账款范围之内。特别应当提到的是,全国人大法工委在《中华人民共和国物权法释义》中对该法第223条应收账款的概念进行释义时明确,“应收账款实质上属于一般债权,包括未产生的将来的债权,但仅限于金钱债权”。

因此,债务人偿付的债务即应收账款回款应属银行所有;银行作为所有权人,依法享有占有、使用、收益和处分的权利,只不过这种确定的所有权仍然可能面临来自卖方前手主张保留所有权、应收账款质押权人主张优先受偿权的权利冲突。

爱华网

爱华网