1996年奥波斯特菲尔德(Obstfeld)又系统提出了“第二代货币危机模型”,被称为“自我实现的货币危机理论”。下面,爱华网小编来为你介绍第二代货币危机理论模型。

第二代货币危机理论模型1992年欧洲汇率体系危机和1994年墨西哥金融危机的爆发,为货币危机理论的发展提供了现实的基础。1996年奥波斯特菲尔德(Obstfeld)又系统提出了“第二代货币危机模型”,被称为“自我实现的货币危机理论”。这种理论认为,即使宏观经济基础没有进一步恶化, 由于市场预期的突然改变,使人们普遍形成贬值预期,也可能引发货币危机。也就是说,货币危机的发生可能是预期贬值自我实现的结果。

在第二代货币危机理论中,政府不再像第一代模型中那样是一个简单的信用扩张者,对于货币危机处于一种听之任之的被动地位,而是一个主动的市场主体,他将根据自身利益的分析对是否维持或放弃固定汇率做出策略选择。由于政府策略的不同,预期的实现方式也不相同。

在第二代模型中预期的实现方式有多种,如“冲击——政策放松分析”、“逃出条款分析”和“恶性循环分析”。下面,我们仅就第二代模型的基本原理作出说明。

为了便于分析,我们假设在汇率政策决策中政府所考虑的中心问题是,是否放弃固定汇率,即是否让本币贬值?那么这需要将放弃固定汇率的收益和成本作出比较。需要考虑的问题通常是:

1、放弃固定汇率、让本币贬值,可以扩大出口、增加总需求,进而拉动经济增长和减少失业。

2、如果市场存在着贬值预期,说明本币被高估了,这在贬值尚未发生的条件下不仅会导致对外汇储备的冲击,还会对经济增长形成抑制,并使失业率上升,从而使政府的收入减少、支出增加。在这样情况下,放弃固定汇率,让本币贬值,就能够减少这笔成本。

3、实行固定汇率的政府一直承诺要保持本币汇率的稳定,一旦实行贬值就会损害政府的信誉。

4、稳定的汇率制度有利于国际贸易和投资的发展,让本币贬值将付出这种稳定成本。

我们可以将以上分析用一个简单的政府损失函数表示如下:

H=[a(e-s)+bε]+R(s) 式(1)

在式(1)中,e和s是以对数形式表示的汇率;e为如果没有过去承诺的约束政府希望选择的汇率,即影子汇率;s为政府承诺的固定汇率;ε为居民预期的贬值幅度,即s—s;a和b为常数;R(s)为政府因放弃固定汇率而发生的“信誉成本”和“稳定成本”,即上述第三项和第四项的内容;如果政府不允许汇率变动,R(s)为0,反之,如果政府改变了汇率,那么R(s)为一个固定的数值C。a(e-s)表示如果政府坚持维持它所承诺的汇率s,而放弃上述第一项收益所付出的一笔机会成本,bε为放弃上述第二项收益而形成的机会成本。

在式(1)中,政府放弃固定汇率的总成本为C;反之,如果政府坚持固定汇率s,其总成本为[a(e-s)+bε]。因此,政府在是否放弃固定汇率的决策中,必须将二者进行比较。

假设市场预期政府不会放弃固定汇率,即bε=0,那么只要[a(e-s)]

假设市场预期政府将放弃固定汇率,即bε>0 ,那么只要[a(e-s)+bε]>C,政府将放弃固定汇率,选择他所偏好的汇率e。

所以,如果公式中的常数C满足以下条件:

[a(e-s) ]

将ε= s —s取对数形式代式(2)得:

[a(e-s) ]

那么,在这个区间中,如果市场预期本币汇率将贬值,本币就会贬值;如果市场预期本币汇率不会贬值,那么本币实际上也就不会贬值。也就是说,在这个区间中存在着多重均衡,选择哪种均衡完全取决于市场预期。

第二代货币危机理论特别强调货币危机的发生过程往往是政府与投机者之间相互博弈的过程。如果我们再假设,在汇率政策决策中政府所考虑的中心问题是,是否维护固定汇率制度?政府维护固定汇率制度的主要方法之一是提高利率。

但运用利率政策来维护固定汇率制度必须符合两个条件:

一是应使本国利率水平高于外国,以吸引外资流入、补充外汇储备;

二是提高利率的成本应低于维持固定汇率的收益。提高利率的成本是:

第一,如果政府债务存量较大,提高利率将加重政府的利息负担;

第二,提高利率将对经济产生紧缩效应,这可能会引起经济衰退和失业率上升。维护固定汇率的收益主要是“信誉”收益和“稳定”收益,即把式(2)中的C所反映的内容理解成收益。

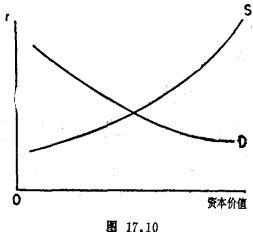

在上图中,曲线AA表示维持固定汇率的成本,它随利率的变化而变动;水平线BB表示维护固定汇率的收益,它为一个固定的数值;竖线CC表示外国利率,在这里假设外国利率水平不变。从图中我们可以看出,政府选择利率的区间是ι与ι之间:当利率高于ι时,维护固定汇率的成本将大于收益,政府将放弃固定汇率;利率水平低于ι时,国际利差将不利维护固定汇率。

不仅政府对是否维持固定汇率需要进行利益比较,投机者也会对是否冲击固定汇率做出利益比较。投机者冲击一国货币的方法通常是:在该国货币市场上借入该国货币,然后买入外币,持有外币资产,待该国货币贬值后再买回该国货币,归还借款。因此,在该国利率高于外国利率时,投资者的投机成本是两国利差加上交易费用,其收益取决于该国货币的贬值幅度。

假设当该国利率处于ι时,投机者预期该国货币的贬值幅度将大于投机成本,便会对该国货币发动冲击;政府用提高利率的方法来抵御这种冲击,把利率水平提高到ι,使投机成本高于预期贬值幅度,投机者便停止攻击。但当这种高利率状态持续一段时间后,政府收支和该国的基本经济有可能恶化,这会提高投机者的贬值预期,于是再次对该国货币发动冲击。

这种恶性循环会迫使政府把利率提高到ι的水平,最终不得不放弃固定汇率,货币危机便发生了。当然,在政府与投机者相互博弈的过程中,政府的态度是否坚决、国际协调和合作是否有效、投机者掌握的资金量、“羊群效应”是否发生以及突发的市场信息有利于哪一方等都会对博弈的结果产生影响。

第二代货币危机的特点

第一,它较详细地分析了市场预期在货币危机中的作用,并探讨了预期借以实现的各种机制形式。但它过分夸大了投机商的作用。

第二,它注意到政府的政策目标不是单一的,其决策过程也不是简单的线性。并且强调货币危机的发生过程往往是政府与投机者以及其它市场主体相互博弈的过程。

第三,它指出了货币危机发生的隐含条件是宏观经济中存在着多重均衡,货币危机的发生实际上就是宏观经济从一种均衡过渡到另一种均衡。

货币危机的主要原因在全球化时代,由于国民经济与国际经济的联系越来越密切,而汇率是这一联系的“纽带”,因此,如何选择合适的汇率制度,实施相配套的经济政策,已成为经济开放条件下,决策者必须考虑的重要课题。

随着市场经济的发展与全球化的加速,经济增长的停滞已不再是导致货币危机的主要原因。经济学家的大量研究表明:定值过高的汇率、经常项目巨额赤字、出口下降和经济活动放缓等都是发生货币危机的先兆。就实际运行来看,货币危机通常由泡沫经济破灭、银行呆坏账增多、国际收支严重失衡、外债过于庞大、财政危机、政治动荡、对政府的不信任等引发。

汇率政策不当

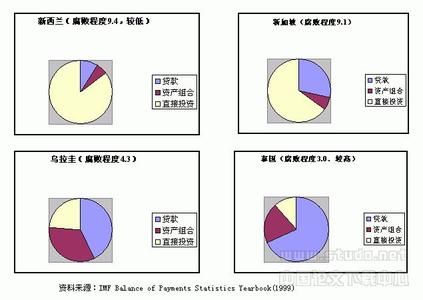

众多经济学家普遍认同这样一个结论:固定汇率制在国际资本大规模、快速流动的条件下是不可行的。固定汇率制名义上可以降低汇率波动的不确定性,但是自20世纪90年代以来,货币危机常常发生在那些实行固定汇率的国家。正因如此,近年来越来越多的国家放弃了曾经实施的固定汇率制,比如巴西、哥伦比亚、韩国、俄罗斯、泰国和土耳其等。然而,这些国家大多是由于金融危机的爆发而被迫放弃固定汇率,汇率的调整往往伴随着自信心的丧失、金融系统的恶化、经济增长的放慢以及政局的动荡。也有一些国家从固定汇率制成功转轨到浮动汇率制,如波兰、以色列、智利和新加坡等。

外汇储备不足

研究表明,发展中国家保持的理想外汇储备额是“足以抵付三个月进口”。由于汇率政策不当,长期锁定某一主要货币将导致本币币值高估,竞争力降低。货币危机发生前夕,往往出现经常项目顺差持续减少,甚至出现巨额逆差。当国外投资者意识到投资国“资不抵债”(外汇储备不足以偿还所欠外债)时,清偿危机会随之出现。在其它众多不稳定因素诱导下,极易引发撤资行为,从而导致货币危机。拉美等地发生的货币危机主要是由于经常项目逆差导致外汇储备减少而无法偿还对外债务造成的。如阿根廷公共债务总额占国内生产总值的比重2001年底为54%,受阿比索贬值的影响,2002年年底已上升到 123%。2003年阿根廷需要偿还债务本息达296.14亿美元,相当于中央银行持有的外汇储备的2.9倍。

银行系统脆弱

在大部分新兴市场国家,包括东欧国家,货币危机的一个可靠先兆是银行危机,银行业的弱点不是引起便是加剧货币危机的发生。在许多发展中国家,银行收入过分集中于债款收益,但又缺乏对风险的预测能力。资本不足而又没有受到严格监管的银行向国外大肆借取贷款,再贷给国内成问题的项目,由于币种不相配(银行借的往往是美元,贷出去的通常是本币)和期限不相配(银行借的通常是短期资金,贷出的往往是历时数年的建设项目),因此累积的呆坏帐越来越多。如东亚金融危机爆发前5年—10年,马来西亚、印度尼西亚、菲律宾和泰国信贷市场的年增长率均在20%—30%之间,远远超过了工商业的增长速度,也超过了储蓄的增长,从而迫使许多银行向国外举债。由此形成的经济泡沫越来越大,银行系统也就越发脆弱。

爱华网

爱华网