你知道美国债券基金资产配置么。你知道美国债券基金资产配置解析中有多少不为人知的秘密么。下面由爱华网小编为你分享美国债券基金资产配置透析的相关内容,希望对大家有所帮助。

美国债券基金资产配置透析次贷危机后,全球风险偏好下降,债券基金增长迅速,从配置结构看,呈现如下特点:(1)信用级别高、违约风险较小的投资级债券基金长期领先;(2)国家市政债基、政府债基及州立市政债基自2000年以来整体占比呈现下行走势,尤其是州立市政债基在次贷危机后所占权重加速下行;(3)高收益债基(垃圾债基)在次贷危机前呈现下滑走势,而危机后自2010年开始占比明显提升,2015年占比有所回落;(4)全球债基的占比从2003年开始保持波动中上升走势,次贷危机之后,全球债基的上升趋势有所加速。

以美国为例,投资者风险偏好和人口结构是决定债券基金长期发展的根本因素。2000年以来美国债券基金净资产规模保持平稳增长,年复合增长率为10.8%,高于共同基金的整体水平7.73%。根本原因包括:作为美国共同基金最主要参与者,个人投资者的整体风险偏好近年来不断下降;人口老龄化加剧,资产配置逐渐向固定收益类别转移;目标日期基金在美国的流行亦助推债券基金发展。另外,债市表现是促进债券基金中短期发展的关键,债券基金的规模增长与债券资产的市场表现高度相关,而次贷危机后,股市暴跌带动市场风险偏好下降,货币基金受超低利率拖累吸引力下降,且受量化宽松政策及投资者风险偏好下降所带动,债券市场走牛,这直接带动了债券基金的大发展。

美国主动投资型产品是债券基金的主导,其中违约风险较低的投资级债券基金最符合投资者需求,全球债券基金成长速度较快。债券基金包括主动投资型和被动投资型两大类,而主动投资型的净资产规模和产品数量占绝对优势。主动投资型债券基金可按投资方向分为七大类,其中2000年以来投资级债券基金净资产规模和产品数量遥遥领先;州立市政债券基金不仅总体净资产规模最小,发展也明显停滞,相比而言,国家市政债券基金市场吸引力更强;全球债券基金无论从净资产规模还是产品数量上看,都是近些年成长速度最快的债券基金类型之一。

被动投资型债券基金具有风险更分散、透明度更高等优势,近年受益于投资者风险偏好降低,增长趋势显著。被动投资型债券基金的典型代表为债券指数基金和债券ETF。2000年以来债券指数基金净资产规模年复合增长率为20.65%,高于美国共同基金和债券基金的增速,但吸引力尚不及股票指数基金。另外,债券ETF净资产规模在共同基金中的占比上升趋势明显,且净资产年复合增长率为43.41%,远高于共同基金、债券基金和债券指数基金

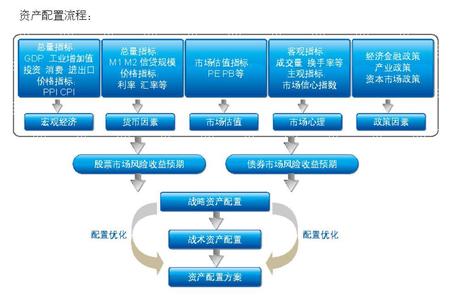

长期以来,美国都是全球资产管理规模最大的市场,目前占比大概为50%。因此,本报告将就美国债券基金的资产配置演变进行详细考察和分析,希望从中找出未来中国债券基金的结构性趋势以及发展方向。从历史数据看,美国债券基金的高速发展根植于全球债券基金行业、美国基金行业和债券市场的整体发展,是市场环境变迁、投资者资产配置偏好和投资文化等因素共同作用的结果。对此,本报告将做具体分析。

1. 全球债券基金配置结构呈现四大特点

如我们的开篇报告《全球资管业资产配置的演变及特征》所述,在全球传统资产管理领域,主要有股票基金、债券基金、货币市场基金和混合基金四类产品。受次贷危机后全球风险偏好降低的影响,债券基金增长迅速,于2011年开始取代货币市场基金,成为全球净资产规模占比仅次于股票基金的资产管理产品种类(见图1)。

从基金的数量看,债券基金长期处于第二位,也仅次于股票基金,尤其值得关注的是自2010年1季度开始,债券基金数量呈现明显的上升走势。

债券基金主要有七大投资方向,包括:①投资级债券,指达到某一特定债券评级水平的企业债券,该类债券一般被认为信用级别较高,存在很小的违约风险,标准普尔和惠誉将评级在BBB级以上的债券定义为投资级;而穆迪Baa以上的定义为投资级。②高收益债券,通常指信用等级低于BBB的企业债券,它与投资级债券的主要差异就在于违约风险明显更高。③ 政府债券,指政府财政部门或其他代理机构为筹集资金,以政府名义发行的债券,主要包括国库券和公债两大类,具有安全性高、流动性强、收益稳定、享免税待遇等特点。④多部门债券,指国内固定收益证券的组合,主要涵盖抵押担保证券和高收益债券。⑤全球债券,指在全世界主要国际金融市场(主要是美、日、欧)上同时发行,并在全球多个证交所上市,进行24小时交易的债券,具有高度流动性。⑥ 州立市政债券,是指由地方政府或其授权代理机构发行,用于当地城市基础设施和社会公益性项目建设的有价证券。⑦国家市政债券,是指一国范围内多个市政债券的组合。基于上述投资方向,债券基金可做相应分类,且开篇报告《全球资管业资产配置的演变及特征》已进行了简要梳理,本文不再重复。

从债券基金净资产的配置结构看,呈现如下特点:

第一,信用级别高、违约风险较小的投资级债券基金长期领先,目前全球占比约44%,比2000年的28.4%有明显提高;其次为全球债基、国家市政债基和高收益债基,净资产规模全球占比目前分别为13.4%、11.9%和10.7%;政府债基和州立市政债基净资产规模占比最低,分别为7.4%和4.5%。

第二,国家市政债基、政府债基及州立市政债基自2000年以来整体占比呈现下行走势,尤其是州立市政债基在次贷危机后所占权重加速下行。

第三,高收益债基(垃圾债基)在次贷危机前呈现下滑走势,而危机后自2010年开始占比明显提升,2015年占比有所回落。在资金利率保持低位、垃圾债发行量激增、垃圾债与国债收益率利差保持高位、经济初现复苏迹象等因素的推动下,2010-2014年大量资金涌入垃圾债市场。2015年美联储加息以及大宗商品价格的暴跌,导致违约率大幅上升,垃圾债基的占比也相应下降。

第四,全球债基的占比从2003年开始保持波动中上升走势。次贷危机之后,全球债基的上升趋势有所加速。

爱华网

爱华网