狭义的PE主要指对已经形成一定规模的,并产生稳定现金流的成熟企业的私募股权投资部分,主要是指创业投资后期的私募股权投资部分,而这其中并购基金和夹层资本在资金规模上占最大的一部分。广义的私募股权投资为涵盖企业首次公开发行前各阶段的权益投资,即对处于种子期、初创期、发展期、扩展期、成熟期和Pre-IPO各个时期企业所进行的投资,相关资本按照投资阶段可划分为创业投资、发展资本、并购基金、夹层资本、重振资本,Pre-IPO资本,以及其他如上市后私募投资、不良债权和不动产投资等等。

投资基金的特点_PE[基金] -简介

私募股权投资(PrivateEquity,PE),指通过私募形式对私有企业,即非上市企业进行的权益性投资,在交易实施过程中附带考虑了将来的退出机制,即通过上市、并购或管理层回购等方式,出售持股获利。

PE基金的资金来源

在中国通常称为私募股权投资,从投资方式角度看,依国外相关研究机构定义,是指通过私募形式对私有企业,即非上市企业进行的权益性投资,在交易实施过程中附带考虑了将来的退出机制,即通过上市、并购或管理层回购等方式,出售持股获利。有少部分PE基金投资已上市公司的股权(如后面将要说到的PIPE),另外在投资方式上有的PE投资如Mezzanine投资亦采取债权型投资方式。不过以上只占很少部分,私募股权投资仍可按上述定义。

广义的私募股权投资为涵盖企业首次公开发行前各阶段的权益投资,即对处于种子期、初创期、发展期、扩展期、成熟期和Pre-IPO各个时期企业所进行的投资,相关资本按照投资阶段可划分为创业投资(VentureCapital)、发展资本(developmentcapital)、并购基金(buyout/buyinfund)、夹层资本(MezzanineCapital)、重振资本(turnaround),Pre-IPO资本(如bridgefinance),以及其他如上市后私募投资(privateinvestmentinpublicequity,即PIPE)、不良债权distresseddebt和不动产投资(realestate)等等(以上所述的概念也有重合的部分)。

狭义的PE主要指对已经形成一定规模的,并产生稳定现金流的成熟企业的私募股权投资部分,主要是指创业投资后期的私募股权投资部分,而这其中并购基金和夹层资本在资金规模上占最大的一部分。在中国PE多指后者,以与VC区别。

投资基金的特点_PE[基金] -起源与发展

私募股权基金起源于美国。1976年,华尔街著名投资银行贝尔斯登的三名投资银行家合伙成立了一家投资公司KKR,专门从事并购业务,这是最早的私募股权投资公司。迄今,全球已有数千家私募股权投资公司,KKR公司、凯雷投资集团和黑石集团都是其中的佼佼者。

投资基金的特点_PE[基金] -主要特点

1.在资金募集上,主要通过非公开方式面向少数机构投资者或个人募集,它的销售和赎回都是基金管理人通过私下与投资者协商进行的。另外在投资方式上也是以私募形式进行,绝少涉及公开市场的操作,一般无需披露交易细节。

2008年PE投资策略分布

2.多采取权益型投资方式,绝少涉及债权投资。PE投资机构也因此对被投资企业的决策管理享有一定的表决权。反映在投资工具上,多采用普通股或者可转让优先股,以及可转债的工具形式。

3.一般投资于私有公司即非上市企业,绝少投资已公开发行公司,不会涉及到要约收购义务。

4.比较偏向于已形成一定规模和产生稳定现金流的成形企业,这一点与VC有明显区别。

5.投资期限较长,一般可达3至5年或更长,属于中长期投资。

6.流动性差,没有现成的市场供非上市公司的股权出让方与购买方直接达成交易。

7.资金来源广泛,如富有的个人、风险基金、杠杆并购基金、战略投资者、养老基金、保险公司等。

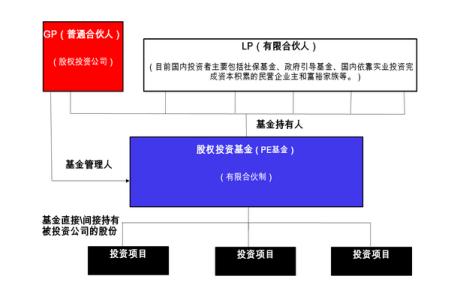

8.PE投资机构多采取有限合伙制,这种企业组织形式有很好的投资管理效率,并避免了双重征税的弊端。

9.投资退出渠道多样化,有IPO、售出(TRADESALE)、兼并收购(M&A)、标的公司管理层收购等等。

投资基金的特点_PE[基金] -主要组织形式

PE出资情况

主要组织形式是有限合伙制(LimitedPartnership),其中私人股权投资公司作为普通合伙人,基金整体作为有限合伙存在。基金主要从有限合伙人处募集款项,并由普通合伙人作出全部投资决策。基金在其存续周期中一般会作出15项到25项不同的投资,每项投资的金额一般不超过基金总金额的10%。普通合伙人报酬的主要来源是基金管理费,另外还包括业绩佣金。一般情况下,普通合伙人可获得基金总额2%到4%的年度管理佣金以及20%的基金利润。私人股权投资基金的投资回报率常超过20%,如从事杠杆收购或早期投资则回报率有望更高。

投资基金的特点_PE[基金] -投资退出方式

私募股权投资基金的投资方向是企业股权而非股票市场,即它购买的是股权而非股票,PE的这个性质客观上决定了较长的投资回报周期。私募股权基金主要通过以下三种方式退出:一、上市;二、被收购或与其它公司合并;三、重组。投资者需注意,私募股权投资基金与私募证券投资基金(也就是股民常讲的“私募基金”)是两种名称上容易混淆,但实质完全不同的两种基金

投资基金的特点_PE[基金] -主要分类

并购基金是专注于对目标企业进行并购的基金,其投资手法是,通过收购目标企业股权,获得对目标企业的控制权,然后对其进行一定的重组改造,持有一定时期后再出售

并购基金与其他类型投资的不同表现在,风险投资主要投资于创业型企业,并购基金选择的对象是成熟企业;其他私募股权投资对企业控制权无兴趣,而并购基金意在获得目标企业的控制权。并购基金经常出现在MBO和MBI中。

夹层资本,是指在风险和回报方面,介于优先债权投资(如债券和贷款)和股本投资之间的一种投资资本形式。对于公司和股票推荐人而言,夹层投资通常提供形式非常灵活的较长期融资,这种融资的稀释程度要小于股市,并能根据特殊需求作出调整。而夹层融资的付款事宜也可以根据公司的现金流状况确定。夹层资本一般偏向于采取可转换公司债券和可转换优先股之类的金融工具。

投资基金的特点_PE[基金] -与VC的区别

PE与VC(风险投资)虽然都是对上市前企业的投资,但是两者在投资阶段、投资规模、投资理念和投资特点等方面有很大的不同。主要区别如下:

很多传统上的VC机构现在也介入PE业务,而许多传统上被认为专做PE业务的机构也参与VC项目,也就是说PE与VC只是概念上的一个区分,在实际业务中两者界限越来越模糊。比如著名的PE机构如凯雷(Carlyle)也涉及VC业务,其投资的携程网、聚众传媒等便是VC形式的投资。

另外,PE基金与内地所称的“私募基金”的区别,如上所述,PE基金主要以私募形式投资于未上市的公司股权,而我们所说的“私募基金”则主要是指通过私募形式,向投资者筹集资金,进行管理并投资于证券市场(多为二级市场)的基金,主要是用来区别共同基金(mutualfund)等公募基金的。

投资基金的特点_PE[基金] -中国PE发展

1999年国际金融公司(IFC)入股上海银行可认为初步具备了PE特点,不过业界大多认为,中国大陆第一起典型的PE案例,是2004年6月美国著名的新桥资本(NewbridgeCapital),以12.53亿元人民币,从深圳市政府手中收购深圳发展银行的17.89%的控股股权,这也是国际并购基金在中国的第一起重大案例,同时也藉此产生了第一家被国际并购基金控制的中国商业银行。由此发端,很多相似的PE案例接踵而来,PE投资市场渐趋活跃。

PE

2004年末,美国华平投资集团等机构,联手收购哈药集团55%股权,创下第一宗国际并购基金收购大型国企案例;进入2005年后,PE领域更是欣欣向荣,不断爆出重大的投资案例,其特点是国际著名PE机构与国内金融巨头联姻,其投资规模之大让人咋舌。首先是2005年第三季度,国际著名PE机构参与了中行、建行等商业银行的引资工作,然后在2005年9月9日,凯雷投资集团对太平洋人寿4亿美元投资议案获得太平洋保险集团董事会通过,凯雷因此将获得太保人寿24.975%股权。

中国内地大型企业频频在海外进行并购活动,也有PE的影子。如联想以12.5亿美元高价并购IBM的PC部门,便有3家PE基金向联想注资3.5亿美元。

在中国,PE基金投资比较关注新兴私营企业,由于后者的成长速度很快,而且股权干净,无历史遗留问题,但一般缺乏银行资金支持,从而成为PE基金垂青的目标。同时,有些PE基金也参与国企改革,对改善国企的公司治理结构,引入国外先进的经营管理理念,提升国企国际化进程作出了很大的贡献。

投资基金的特点_PE[基金] -中国PE机构

中国部分LP发展的特点

中国内地活跃的PE投资机构,绝大部分是国外的PE基金,国内知名的机构非常少,只有鼎晖(CDH)和联想旗下的弘毅投资等少数几家。现在国内活跃的PE投资机构大致可以归为以下几类:

一是专门的独立投资基金,如TheCarlyleGroup,3iGroupetc;

二是大型的多元化金融机构下设的直接投资部,如MorganStanleyAsia,JPMorganPartners,GoldmanSachsAsia,CITICCapitaletc;

三是中外合资产业投资基金的法规出台后,新成立的私募股权投资基金,如弘毅投资,申滨投资等;

四是大型企业的投资基金,服务于其集团的发展战略和投资组合,如GECapital等;

五其他如Temasek,GIC。

投资基金的特点_PE[基金] -中国十大PE机构

1.建银国际(控股)有限公司

建银国际(控股)有限公司(建银国际)成立于2004年1月,是建设银行旗下的全资附属投资银行机构,代表建设银行对外开展多元化的投资银行业务。建银国际下设建银国际金融有限公司、建银国际资产管理有限公司、建银国际证券有限公司、建银国际融资有限公司和建银国际投资咨询有限公司。建银国际可为海内外客户提供上市保荐与承销、财务顾问、企业收购兼并及重组、上市公司增发配售及再融资、直接投资、资产管理、证券经纪、市场研究及内地投资咨询等全方位的投资银行服务。

2.凯雷投资集团

凯雷投资集团创建于1987年,总部设立在美国首都华盛顿,是全球性另类资产管理公司,团队遍及非洲、亚洲、澳洲、欧洲、北美及南美19个国家和地区。凯雷一贯秉持的信条是树立良好的投资理念、深厚行业经验、发挥创造力、精诚合作、吸引优秀的专业人才。至2010年9月30日止,凯雷投资集团管理的资本超过977亿美元,通过旗下76支基金投资于三大投资领域

爱华网

爱华网