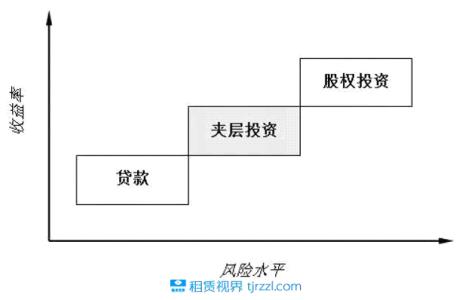

夹层融资(MEZZANINE FINANCE)是指在风险和回报方面介于是否确定于优先债务和股本融资之间的一种融资形式。对于公司和股票推荐人而言,夹层投资通常提供形式非常灵活的较长期融资,这种融资的稀释程度要小于股市,并能根据特殊需求作出调整。而夹层融资的付款事宜也可以根据公司的现金流状况确定。

夹层融资_夹层融资 -操作流程

●根据公司情况进行财务预测

●准备面向投资机构的商业计划书

●向投资机构递交商业计划书,进行演示推介

●配合有投资意向的机构进行尽职调查

●就投资协议的条款进行谈判

●签署协议

夹层融资

夹层融资_夹层融资 -回报来源

夹层融资的回报通常从以下一个或几个来源中获取:

1.现金票息,通常是一种高于相关银行间利率的浮动利率;

2.还款溢价;

3.股权激励,这就像一种认股权证,持有人可以在通过股权出售或发行时行使这种权证进行兑现。并非所有夹层融资都囊括了同样的特点。举例而言,投资的回报方式可能完全为累积期权或赎回溢价,而没有现金票息。

夹层融资_夹层融资 -受益之处

夹层融资提供者的受益之处也是区分夹层投资和典型的私有股权投资的主要特征:

风险较低

比股权风险较小的投资方式。夹层投资的级别通常比股权投资为高,而风险相对较低。在某些案例中,夹层融资的提供者可能会在以下方面获得有利地位,比如优先债务借款者违约而引起的交叉违约条款、留置公司资产和/或股份的第一或第二优先权。从"股权激励"中得到的股本收益也可非常可观,并可把回报率提高到与股权投资相媲美的程度。

退出途径较多

退出的确定性较大。夹层投资的债务构成中通常会包含一个预先确定好的还款日程表,可以在一段时间内分期偿还债务也可以一次还清。还款模式将取决于夹层投资的目标公司的现金流状况。因此,夹层投资提供的退出途径比私有股权投资更为明确(后者一般依赖于不确定性较大的清算方式)。

当前收益率。与大多数私有股权基金相比,夹层投资的回报中有很大一部分来自于前端费用和定期的票息或利息收入。这一特性使夹层投资比传统的私有股权投资更具流动性。

流动性较好

与大多数私有股权基金相比,夹层投资的回报中有很大一部分来自于前端费用和定期的票息或利息收入。这一特性使夹层投资比传统的私有股权投资更具流动性。

其他

夹层融资作为融资发展的总体战略的一部分

夹层融资应该作为融资发展的总体战略的一部分来考虑,虽然夹层融资的成本相对并不便宜,但是有时候它却是最合适的融资方式。夹层融资最适合于MBO,有并购计划,能够快速成长,而且即将股票上市的企业。

大部分美国投资银行家相信,企业必须发行50万至100万股流通股以上,才能保证活跃的股票交易量并支持较高的股价。同时股票价格必须在$10-$20以上,才能吸引大的机构投资者,而低于$5的股票一般不具有吸引力。由于股票的数量很容易通过分拆或缩股(splitandreversesplit)来改变,所以股票的价格就主要取决于企业的市场价值了。

由于企业的市场价值取决于企业的规模,也就是企业的历史业绩和预期业绩,如果夹层融资能够在一年之内使企业的营业额大大增加,同时也给与公众对企业盈利能力的信心,那将使企业的IPO处于一种更有利的位置。在这种条件下,企业可选用夹层融资来完成过渡,直到实现和证明自己的市场价值,而不是在现在以低估的价值进行IPO或股权私募。如果企业可在将来以更高的股票价格进行IPO,那将降低企业总体的融资成本,这就是为什么企业愿意支付较高的利息在IPO之前先来一轮夹层融资。

夹层融资_夹层融资 -注意要点

优先贷款人仍不太欢迎二级贷款人的存在,即使二级贷款人拥有的只是 次级债务。优先贷款人的主要反对意见集中在他们和夹层融资提供者分享同一项担保,因此他们要求夹层融资提供者接受结构上的次要地位(即夹层融资提供者向控股公司一级投资,而优先贷款人向运营公司提供贷款)。

还有一点也至关重要---对夹层融资提供者获得的 抵押安排及其执行协议的能力进行仔细评估(优先贷款人通常会通过债权人间的协议来限制夹层融资贷款人执行抵押的能力)。

优先贷款人一般会通过严格的协议限制流向夹层融资提供者的现金水平,而借款人通常会将多余现金中的大部分作为准备金而预付给优先贷款人。他们还需要对借款人的还款能力进行详细评估(比如 利息的支付方式, 股息的分配或 资产处置)。

亚洲的 夹层投资通常是跨国交易,因此需要对借款人进行仔细的评估,以确定其汇款能力(特别是中国)。投资者还必须深入了解预提税和区域性的税务协议。

在一些地区(比如印度执行欧洲央行的标准), 国际融资提供者在使用高 收益率金融工具时还受到限制,且融资提供者还必须对一些限制进行谨慎评估。

夹层融资_夹层融资 -融资方式

第一种是基金组织,手段就是 假股暗贷。所谓 假股暗贷顾名思义就是投资方以入股的方式对 项目进行投资但实际并不参与项目的管理。到了一定的时间就从 项目中撤股。这种方式多为国外基金所采用。缺点是操作周期较长,而且要改变公司的股东结构甚至要改变公司的性质。国外基金比较多,所以以这种方式投资的话国内公司的性质就要改为中外合资。

第二种 融资方式是 银行承兑。投资方将一定的金额比如一亿打到项目方的公司帐户上,然后当即要求银行开出一亿元的 银行承兑出来。投资方将 银行承兑拿走。这种融资的方式对投资方大大的有利,因为他实际上把一亿元变做几次来用。他可以拿那一亿元的 银行承兑到其他的地方的银行再贴一亿元出来。起码能够贴现80%。但问题是公司账户上有一亿元银行能否开出一亿元的承兑。很可能只有开出80%到90%的 银行承兑出来。就是开出100%的 银行承兑出来,那公司帐户上的资金银行允许你用多少还是问题。这就要看公司的级别和跟 银行的关系了。另外承兑的最大的一个缺点就是根据国家的规定, 银行承兑最多只能开12个月的。现在大部分地方都只能开6个月的。也就是每6个月或1年你就必须续签一次。用款时间长的话很麻烦。

第三种融资的方式是 直存款。这个是最难操作的 融资方式。因为做 直存款本身是违反银行的规定的,必须企业跟银行的关系特别好才行。由投资方到项目方指定银行开一个账户,将指定金额存进自己的账户。然后跟银行签定一个协议。承诺该笔钱在规定的时间内不挪用。银行根据这个金额给项目方小于等于同等金额的 贷款。注:这里的承诺不是对银行进行 质押。是不同意拿这笔钱进行 质押的。同意 质押的是另一种 融资方式叫做大额质押存款。当然,那种 融资方式也有其违反银行规定的地方。就是需要银行签一个保证到期前30天收款 平仓的承诺书。实际上他拿到这个东西之后可以拿到其他地方的银行进行 再贷款的。

第五种融资的方式(第四种是大额 质押存款)是 银行信用证。国家有政策对于全球性的商业银行如花旗等开出的同意给 企业融资的 银行信用证视同于企业帐户上已经有了同等金额的存款。过去很多企业用这个 银行信用证进行圈钱。所以现在国家的政策进行了稍许的变动,国内的 企业现在很难再用这种办法进行融资了。只有国外独资和中外合资的企业才可以。所以国内企业想要用这种方法进行融资的话首先必须改变企业的性质。

第六种融资的方式是 委托贷款。所谓 委托贷款就是投资方在银行为项目方设立一个专款账户,然后把钱打到专款账户里面,委托银行放款给项目方。这个是比较好操作的一种融资形式。通常对 项目的审查不是很严格,要求银行作出向项目方负责每年代收 利息和追还 本金的承诺书。当然,不还本的只需要承诺每年代收 利息。

第七种 融资方式是 直通款。所谓 直通款就是 直接投资。这个对 项目的审查很严格往往要求固定资产的 抵押或 银行担保。 利息也相对较高。多为短期。个人所接触的最低的是年息18。一般都在20以上。

第八种 融资方式就是 对冲资金。现在市面上有一种不还本不付息的 委托贷款就是典型的 对冲资金。

第九种 融资方式是 贷款担保。现在市面上多投资担保公司,只需要付高出银行 利息就可以拿到急需的资金。

爱华网

爱华网