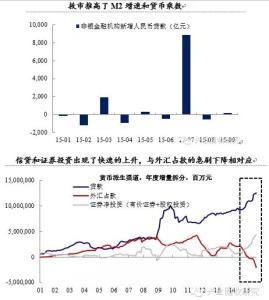

所谓货币乘数也称货币扩张系数或货币扩张乘数,是指在基础货币(高能货币)基础上货币供给量通过商业银行的创造存款货币功能产生派生存款的作用产生的信用扩张倍数,是货币供给扩张的倍数。在实际经济生活中,银行提供的货币和贷款会通过数次存款、贷款等活动产生出数倍于它的存款,即通常所说的派生存款。货币乘数的大小决定了货币供给扩张能力的大小。货币供给等于通货(即流通中的现金)和活期存款的总和;而基础货币等于通货和准备金的总和。

货币乘数_货币乘数 -简介

货币乘数是指货币供给量对基础货币的倍数关系,简单地说,货币乘数是一单位准备金所产生的货币量。

完整的货币(政策)乘数的计算公式是:k=(Rc+1)/(Rd+Re+Rc)。其中Rd、Re、Rc分别代表法定准备金率、超额准备率和现金在存款中的比率。而货币(政策)乘数的基本计算公式是:货币供给/基础货币。货币供给等于通货(即流通中的现金)和活期存款的总和;而基础货币等于通货和准备金的总和。

货币乘数_货币乘数 -效应

货币乘数在货币供给过程中,中央银行的初始货币提供量与社会货币最终形成量之间客观存在着数倍扩张(或收缩)的效果或反应,这即所谓的乘数效应。货币乘数主要由通货―存款比率和准备―存款比率决定。通货―存款比率是流通中的现金与商业银行活期存款的比率。

它的变化反向作用于货币供给量的变动,通货―存款比率越高,货币乘数越小;通货―存款比率越低,货币乘数越大。准备―存款比率是商业银行持有的总准备金与存款之比,准备―存款比率也与货币乘数有反方向变动的关系。

先假设最低准备金率是20%,也就是说当银行得到100元的存款时它必须留存20元,只能贷出80元,其次假设银行会放足80元。

现在有某君A往银行里存了100元,银行再将其中的80元放贷给B,如果B把贷来的80元又全部存入银行,银行再将其中的64元贷给了C,C又把64元存入银行,银行再向D贷出51.2元...依此类推,央行最先向市场投放了100元,市场上最后多的货币会是100+80+64+51.2+...

解这个数列的值是500,其实就是100*(1/0.2)=500。

也就是实际的货币投放量。这里的1/0.2就是货币乘数也就是1除以法定准备金率。

中央银行的初始货币提供量与社会货币最终形成量之间存在数倍扩张(或收缩)的效果或反应,即乘数效应。

货币乘数_货币乘数 -决定因素

银行提供的货币和贷款会通过数次存款、贷款等活动产生出数倍于它的存款,即通常所说的派生存款。货币乘数的大小决定了货币供给扩张能力的大小。而货币乘数的大小又由以下因素决定:

现金比率(k)

现金比率是指流通中的现金与商业银行活期存款的比率。现金比率的高低与货币需求的大小正相关。因此,凡影响货币需求的因素,都可以影响现金比率。例如银行存款利息率下降,导致生息资产收益减少,人们就会减少在银行的存款而宁愿多持有现金,这样就加大了现金比率。现金比率与货币乘数负相关,现金比率越高,说明现金退出存款货币的扩张过程而流入日常流通的量越多,因而直接减少了银行的可贷资金量,制约了存款派生能力,货币乘数就越小。

即流通中的现金占商业银行活期存款的比率。k值大小,主要取决于社会公众的资产偏好。一般来讲,影响k值的因素有:

(1)公众可支配的收入水平的高低。可支配收入越高,需要持有现金越多;反之,需持有现金越少。

(2)公众对通货膨胀的预期心理。预期通货膨胀率高,k值就高;反之,k值则低。

(3)社会支付习惯、银行业信用工具的发达程度、社会及政治的稳定性、利率水平等都影响到k值的变化。

在其他条件不变的情况下,k值越大,货币乘数越小;反之,货币乘数越大。

超额准备金率(e)

商业银行保有的超过法定准备金的准备金与存款总额之比,称为超额准备金率。显而易见,超额准备金的存在相应减少了银行创造派生存款的能力,因此,超额准备金率与货币乘数之间也呈反方向变动关系,超额准备金率越高,货币乘数越小;反之,货币乘数就越大。

e值的大小完全取决于商业银行自身的经营决策。商业银行愿意持有多少超额准备金,主要取决于以下几个因素:

(1)持有超额准备金的机会成本大小,即生息资本收益率的高低。

(2)借入准备金的成本大小,主要是中央银行再贴现率的高低。如果再贴现率高,意味着借入准备金成本高,商业银行就会保留较多超额准备金,以备不时之需;反之,就没有必要保留较多的超额准备金。

(3)经营风险和资产的流动性。如果经营风险较大,而现有资产的流动性又较差,商业银行就有必要保留一定的超额准备金,以备应付各种风险。

一般来说,e值越大,货币乘数越小;反之e值越小,货币乘数越大。活期存款法定准备金率(rd)和定期存款法定准备金率rt)rd和rt的大小是由中央银行直接决定的。若rd、rt值大,货币乘数就小;反之,若rd、rt值小,货币乘数则大。

定期存款与活期存款间的比率

定期存款与活期存款的法定准备金率均由中央银行直接决定。通常,法定准备金率越高,货币乘数越小;反之,货币乘数越大。

由于定期存款的派生能力低于活期存款,各国中央银行都针对商业银行存款的不同种类规定不同的法定准备金率,通常定期存款的法定准备金率要比活期存款的低。这样即便在法定准备金率不变的情况下,定期存款与活期存款间的比率改变也会引起实际的平均法定存款准备金率改变,最终影响货币乘数的大小。一般来说,在其他因素不变的情况下,定期存款对活期存款比率上升,货币乘数就会变大;反之,货币乘数会变小。总之,货币乘数的大小主要由法定存款准备金率、超额准备金率、现金比率及定期存款与活期存款间的比率等因素决定。而影响我国货币乘数的因素除了上述四个因素之外,还有财政性存款、信贷计划管理两个特殊因素。

综合上述分析说明,货币乘数的大小是由k、t、e、rd、rt等因素决定的。也就是说,货币乘数受到银行、财政、企业、个人个人各自行为的影响。而货币供应量的另一个决定因素即基础货币,是由中央银行直接地控制和供应的。

货币乘数_货币乘数 -确定方法

假定活期存款为D,流通中的现金为C,则一定时期内的货币供应量M1为:

M1=D+C(1)因为M1是流通中的货币量,是最重要的货币层次,我们在这里考察M1的货币乘数决定问题。

假定商业银行的存款准备金总额为A,它由法定准备金和超额准备金E两部分组成。假定活期存款准备率为rd,定期存款准备率为rt,定期存款为T,则:

A=D.rd+T.rt+E(2)

假定流通中的现金C与活期存款、定期存款T与活期存款、超额准备金E与活期存款分别维持较稳定的比例关系,其系数分别用足k、t、e表示,则:

C=D.k(3)

T=D.t(4)

E=D.e(5)

基础货币B由商业银行的总准备金和流通中的现金两部分构成,即:

B=A+C(6)

若将(2)、(3)代入(6)式中,则基础货币公式为:

B=D.rd+T.rt+E+D.k(7)

再将(4)、(5)代入(7)式中,得:

B=D.rd+D.rt.t+D.e+D.k

=D.(rd+rt.t+e+k)(8)

或D=B/(rd+rt.t+e+k)(9)

其中1/(rd+rt.t+e+k)便是活期存款扩张倍数。

再将(3)代入(1),得

M1=D.k+D=D.(k+1)(10)

将(9)代入(10),则得出货币供应量M1的一般模式为:

(11)M1=[(k+1)/(rd+rt.t+e+k)].B

其中,B为基础货币,假定货币乘数为m,则货币乘数为:

(12)m=M1/B=(k+1)/(rd+rt.t+e+k)

货币乘数_货币乘数 -流通速度

公式1货币流通速度是指单位货币在一定时期内的周转(或实现交换)次数。

根据货币乘数理论其公式为:公式1(右图)

其中,K2为广义货币乘数,c为现金漏损率.rd为活期款准备金率,t为定期和储蓄存款占活期存款的比重,rt为定期存款准备金率,e为超额准备率。

公式2结合(1)和(2)得出:公式2(右图)

不难看出,在一定的名义GDP下,货币乘数B和货币流通速度V之间存在着反比关系,即在一定的产出水平下,货币流通速度增大,则货币乘数减少;反之亦然。所以要分析金融创新对货币流通速度的影响,只要找出影响货币乘数的因素,就可以得出相应的结论。

货币乘数_货币乘数 -基础货币

提到货币乘数,就要先从银行的货币创造开始谈起,而货币创造又要先说银行的部分准备金制度。

银行是以盈利为目的的企业,之所以吸收存款是要把存款以高于存款利率的价格贷出,赚的是存贷利差。所以银行不可能把所有的钱搁在手里,等储户来取钱。但也要预留一部分以防提取。这就是银行的部分准备金制度。国家规定的有个法定准备金率记为rr,也就是银行的准备金率不得低于这个数。

那么假设某人甲存入A银行1000元,法定准备金率是20%,则银行A留下200做准备金,将800贷出给乙。

乙将这800元存入银行B,银行B将160元留做准备金,贷出640元给丙。如此循环下去,银行中的存款就多倍的被创造。一共是1000*1/20%(等比数列求和1000+800+640+......)当然银行的信誉不同,面临的提款的压力也不同,所以部分银行还要多放在手里一些钱,这些超出的货币和银行总资产之比就是超额准备金率,记为e,那么显然货币被创造的总数就变成1000*1/(20%+e)。

当然非支票存款如活期和定期的存款和支票存款面临的提款压力也不一样,那他们的法定存款准备金率也就不一样,一般非支票存款的法定存款准备金率要低。假设非支票存款与支票存款之比为t,非支票存款的法定存款准备金率为RR,则记入非支票存款分母上要加上RR*t。而且人们不可能把所有的现金存入,而要留下部分现金,则留下的现金和支票存款之比为c的话,也称为现金漏损率,则分母上再要加一个c。

基础货币就是流通中的现金加上银行里的准备金,记为C+R,货币供给M就是流通中的现金加上银行里的支票存款(这里指狭义货币M1)记为C+D,那么货币乘数定义为货币供给比上基础货币记为m,则m=(C+D)/(C+R),这里R=D*rr(支票存款法定准备金)+D*RR*t(非支票存款的法定存款准备金)+D*e(支票存款的超额存款准备金)且C/D=c(现金漏损率),则m=(1+c)/rr+RR*t+e+c。

由此推出狭义货币的货币乘数。中央银行为控制货币供给,而在公开的市场上的业务操作来调整基础货币,从而控制货币供给。也可以调整法定存款准备金率来调整货币乘数。

爱华网

爱华网