1、攒钱:挣一个花两个一辈子都是穷人。一个月强制拿出10%的钱存在银行或保险公司里,很多人说做不到。那么如果你的公司经营不好,老总要削减开支,给你两个选择,第一是把你开除,补偿两个月工资,第二是把你一千元的工资降到九百元,你能接受哪个方案?99%的人都能接受第二个方案。那么你给自己做个强制储蓄,发下钱后直接将10%的钱存入银行或保险公司,不迈出这一步,你就永远没有钱花。

2、生钱:基金、股票、债券、不动产。

3、护钱:天有不测风云,谁也不知道会出什么事,所以要给自己买保险,保险是理财的重要手段,但不是全部。生钱就像打一口井,为你的水库注入源源不断的水源,但是光有打井还不够,要为水库修个堤。

多少钱可以开始理财?不在乎多少,一个月省下100元买基金,

从20岁存到60岁,是637800元;

30岁存到60岁,是22万;

40岁起存,7万;

50岁,2万。

如何进行资产配置第一份:应急的钱,6个月至一年的生活费。存银行,活期、定期,或者货币市场基金。

第二份:保命的钱,三至五年生活费,定存、国债、商业养老保险。应该是保本不赔,只会多不会少的东西。

第三份:闲钱,五年到十年不用的钱,只有这种钱才可以买股票,买基金,做房地产,或者跟朋友合伙一起开个什么生意,去做这种投资,那么必须是闲钱。

走出这些理财误区误区一,理财是有钱人的事。错。工薪家庭更需要理财,与有钱人相比,他们面临更大的教育、养老、医疗、购房等现实压力,更需要理财增长财富。

误区二,有了理财就不用保险。错。

保险的主要功能是保障,对于家庭而言,没有保险的理财规划是无本之木。

误区三,投资操作“短、平、快”。错。

不要以为短线频繁操作一定挣钱多。

误区四,盲目跟风,冲动购买。错。在最热门的时候进入,往往是最高价的投资,要理性投资,独立思考,货比三家。

误区五,过度集中投资和过度分散投资。错。前者无法分散风险,后者使投资追踪困难,无法提高投资效率。

误区六,敢输不敢赢。一涨就卖,越跌越不卖。错。

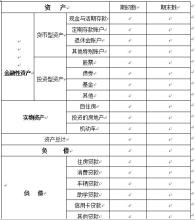

用于理财的可投资品种主要包括两类,金融类的投资品种主要有:储蓄、证券、基金、保险、期货、黄金、信托。非金融类的投资品种主要有:房地产、实业投资、拍卖、典当、收藏等。

爱华网

爱华网