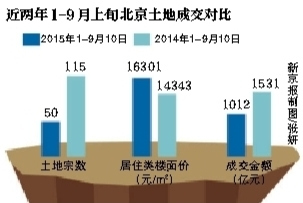

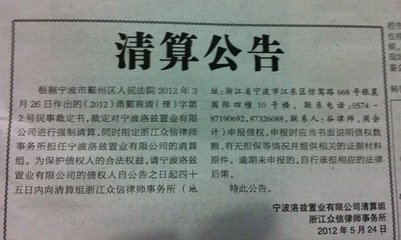

为落实新“国十条”,促进房地产行业健康发展,合理调节房地产开发收益,5月26日,国家税务总局发布《关于土地增值税清算有关问题的通知》(下称“《通知》”),要求各地规范土地增值税清算。 这是自2006年底发布的《关于房地产开发企业土地增值税清算管理有关问题的通知》以来,国家税务总局第二次出台政策,并明确了土地增值税清算过程中若干计税问题,明示了各种情况在技术上的处理办法,从严清算了土地增值税,以深化房地产调控。 不难看出,《通知》是对2006年底政策的补充。这意味着,从1994年开始出台、2006年底强化清算最终无果的土地增值税征收标准,不但2006年国税下发的通知至今仍然适用,而且将按照新政策从严执行清算。 但是,这次清算对调控房地产“高温”的胜算有多少呢? 土地增值税的艰难之旅 土地增值税于1994年开始征收,按照增值额扣除金额后的余额进行征税,成本利润率越高征收的税率越高。这种增值税是以土地和地上建筑物为征税对象,以纳税人转让土地和地上建筑物所取得的增值额为计税依据,是房地产行业的主要税种之一,也是保障收入公平分配、促进房地产市场健康发展的有力工具。 一直以来,土地增值税名义上实行30%~60%的四级超率累进税率。不过,由于《土地增值税暂行条例实施细则》留下了一个可供在执行中松动的“缺口”,即涉及成本确定或其他原因而无法据以计算土地增值税的,可以预征土地增值税,而且土地增值税一般在买卖产生收益后才能计算征收。因此,尽管目前房地产开发基本都符合征收标准,而在现实操作中,累进税率极少被严格使用,各地一直普遍采取在项目开发之时预交土地增值税的“预征制”。 征收土地增值税的主要目的是为了抑制高房价,但在1994年房价并不高,所以该税种并不受重视。在现实生活中,在“事前预征”之后,没有“事后清算,多退少补”,最终是“预而不清”。至今,5年多以来,已先后有8次发文,但土地增值税仍然是无法真正按照政策规定严格清算的税种,四级超率累进税率一直形同虚设。 由于预征率较低等原因,1994年开征土地增值税未能起到有效的调控效果。于是,在上一轮房价暴涨之际,即2006年底,国家税务总局出台《关于房地产开发企业土地增值税清算管理有关问题的通知》,计划从2007年2月1日起至2008年前,全面清算土地增值税,试图以严厉措施调控房地产。但随后由于金融危机爆发,政府全面救市,这一严厉调控政策未能得到执行,再次不了了之。直到2009年房价再次暴涨,中央政府才于2009年12月重启房地产调控,出台了系列调控政策,以调控房价。 新政策依然留有缺口 从5月26日的《通知》相关明确(直接转让土地的企业须在交易时清算应纳土地增值税、房地产开发企业逾期开发缴纳的土地闲置费不得在土地增值税中扣除、因囤地或捂盘而获得额外收益高则可征收50%土地增值税)和6月3日的《关于加强土地增值税征管工作的通知》相关规定(不仅提高了预征税率,还特别指示各地有针对性地选择3~5个定价过高、涨幅过快的项目,作为重点清算审核对象)等政策内容来看,这是自1994年开征以来,力度最大的一次土地增值税征税和清算行动。 目前,在土地增值税预征阶段,开发商交纳的各项房地产税收约占销售额的10%。如果政府从严清算土地增值税,仅此一项就可能达到销售额的20%左右甚至更高,其结果将使得开发商的各项税负合计可能会达到销售额的40%左右甚至更高,相当于每100亿房地产销售额中可能须补交30亿左右的税收。 应该说,新政策的相关规定不但将压缩了房地产不能提供发票及通过抬高财务费用、开发费用的避税空间,更增大了囤积、闲置、炒卖土地的成本与风险。毋庸质疑,理论上来说,这一政策是史上最严厉的增值税政策。 不过,由于土地增值税牵涉到多方面的具体利益,尤其与地方政府的土地价格、招商引资等相关,还可能触及某些人的个人利益,再加上其他操作层面因素的影响,因此,土地增值税往往难以真正地全面从严清算。 但中央政府这次调控房地产的态度很坚决,国家税务总局连续出台政策,细化了相关技术标准、地方政府一般也不敢公然违抗。在这种情况下,6月3日的《关于加强土地增值税征管工作的通知》指示各地有针对性地选择3~5个定价过高、涨幅过快的项目作为重点清算审核对象,这实际上留给地方政府在政策执行上折中的一个“缺口”。最终的结果很有可能是——一些地方政府抓住3~5个项目作为重点清算对象,作为执行中央政府政策的样板,而其他楼盘(开发商)则继续“预而不清”。 调控地产的胜算如何 对于一些项目不大、实力不强的开发商,尤其那些项目定价过高、涨幅过快而被选定作为3~5个清算对象的开发商,以及那些一度囤积土地以获得土地增值利益的开发商,新增值税政策将会形成较大威慑力,最终可能将迫使一些开发商的楼盘降价促销以回笼资金,从而可能达到在一定程度上抑制房价上涨的效果。 但另一面是,虽然从严清算土地增值税可能使得部分开发商面临资金压力,改变销售策略而降价销售,从而可能促使房价被迫下跌,但由于政策执行中的资产评估、资产清算、税费计算等技术操作性和执行过程中的细节等诸多因素的影响,土地增值税很难真正全面从严清算,尤其新政策在执行上留有“缺口”,因此,这一政策对抑制房价的效果或有限,至少还有待观察。 首先,政府缺乏推进执行清算房地产增值税政策的动力,这将是最大的问题。地方政府的土地价格收入影响、房地产业的其他税收利益乃至可能与部门官员或部门直接利益相关等利益纠葛一时难以解决,所以,政策的执行效果还得看地方政府的执行力度。 其次,政策要求各地有针对性地选择3~5个定价过高、涨幅过快的项目作为重点清算审核对象,可能是新政策有意留下的“缺口”,默认地方只要抓3~5个“典型”项目进行清算,而不必对全部项目进行清算。在确定到底哪家楼盘该清算而哪家不该清算这方面,地方政府官员或税征官员有比较大的自由裁量权,甚至可能由此滋生腐败,助长权利寻租。 第三,房地产业本身具有项目周期长、成本对象的复杂性等特殊性,土地增值税是在房地产项目销售完毕或者至少销售85%以上后才进行清算,即使那些已经全部销售完毕的项目也可能剩余大量的商业项目内容和车库物业没有销售而达不到清算的条件,再加上其他原因,清算往往一时难以做结,需要一个较长的过程。 第四,土地增值税实际上是按资产评估价征收,并非按照房屋在市场的销售价格。此前,各地土地增值税的核定征收率都偏低,按照不同建筑类型,预征率从1%~2%或1%~3%不等,甚至最低的只有0.5%,均不超过5%。虽然新政策确定土地增值税核定征收率原则上不得低于5%,但即便提高到5%,也与多年来的实际房价上涨速度不匹配,相差太远。而且开发商在给商品房定价时往往遵循的不是成本定价法而是随行就市的市场定价法,因此,如果只是提高预征率而不能全面清算,则对开发商的影响不大。

爱华网

爱华网