系列专题:直面金融危机

一是将现钞清算和交割大量地改为通过银行进行记账清算,从而大大降低了现钞在货币流通总量中的比重,使得货币越来越表现为一种记账货币,并逐步发展成为电子货币或者信息货币。无论多大的交易金额,银行仅仅一个报单(信息)既可(瞬时)完成清算。这又一次极大地降低了货币印制、流通和保管的成本,提高了清算的速度。

二是银行在吸收记账货币存款的基础上,推出了非实物的记账货币贷款,并发展成为货币投放新的越来越重要的渠道——信用投放。银行的存款与贷款产生和发展的历史很长,但以往却是金银实物或纸币现钞的存放和借贷,其规模和速度都远远无法与记账货币的存、贷款相比拟。 在上述两方面因素的共同作用下,货币投放规模迅速扩大,在提供充裕资金有力地支持经济贸易发展的同时,也使货币金本位制受到越来越大的冲击。因为,在纸币印制和投放数量的控制上,是容易得到黄金储备的有效约束和事先确定的;但信用投放扩大之后,由于贷款与存款之间又存在相互转换的内在联系,形成信用投放的乘数效应,其形成的货币流通量是难以事前准确把握的。因此,货币金本位制最终必然被冲破、被废弃,而转化成为纯粹的信用货币。

在货币可以通过银行贷款进行信用投放时,就可能出现因不同银行信用的不同而影响一国货币的同一性问题,这就需要有统一的主权政府加以规范和提供最终的信用担保,即使货币的直接投放人(包括纸币的印制和发放以及信贷的发放人)不是政府(或其指定机构),也同样如此。因此,货币的发行、流通和管理是国家主权的重要组成部分,各国都是通过立法加以保护的。 货币裂变陷阱—— 货币过度投放与金融虚假繁荣 货币的信用投放并主要体现为记账货币之后,在极大地刺激经济金融和社会发展的同时,又带来很多新的问题,甚至发展成为致命的温柔陷阱,但这一方面却长期没有得到足够重视。 第一,促进了银行存款与贷款的发展以及银行贷款国家连带担保问题。银行通过吸收存款将社会闲散资金集中起来,再通过发放贷款,有利于社会资源的有效利用。但问题是:银行发放贷款时,并没有通过存款人并相应扣减客户存款和减少存款客户购买力,却因贷款增加了借款人的购买力,因此完全是银行独立创造的新的购买力。同时,银行贷款尽管属于放贷银行的资产,其产生的收益归银行所有,但由于贷款已经成为货币投放的主要途径,而货币最终是由政府担保的,因此,发放贷款的风险就并非完全由银行自己承担,特别是当贷款规模达到相当大的程度,如果银行贷款发生严重不良,并由此造成贷款银行无法偿还存款和其他债务,进而造成金融连锁反应,影响整个金融体系稳定,因而影响货币信用及其生死存亡时,政府必须出面干涉并给予问题银行足够的支持,而这种支持又往往是依靠增加政府负债提供资金来源,最终由纳税人承担。正因如此,就出现了当今金融机构“大而不能倒”的现象,容易刺激金融机构利用贷、存款内在的转换机制过度追求规模扩张,追求更大的利差收入,并因此造成整个社会信用的过度投放,造成越来越多的国家政府和个人负债累累,甚至爆发国家债务危机。 以中国为例,按照人民银行公布的数据,到2010年1月末,全部金融机构本外币存款余额为62.72万亿元,本外币贷款余额为44.02万亿元。直观看,贷款与存款之比也就刚达到70%,尚不足75%的监管上限,但仔细分析却可以看到,存、贷款差额只有18.70万亿元,如果把这部分净存款看成是社会真实的闲置财富的话(其他存款则属于贷款转化而来的虚化财富),贷款已达到其2.35倍以上。这反映整个社会的信用投放已经太多了(这里把1月末市场现金流通量4.08万亿元,金融机构有价证券及投资9.3万亿元等因素忽略不计)!在所谓“高储蓄、低消费”的中国尚且如此,那么在世界上很多“高消费、低储蓄”的国家,这一比率岂不是更加可怕?

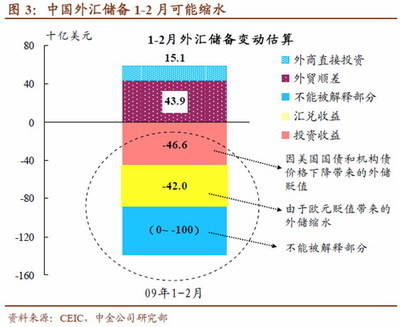

第二,造成了国际储备货币“所有者增加对发行国的债权,而发行国则相应增加对外负债”的内在机理。即在记账清算的情况下,作为国际储备的货币,无论是通过进口还是对外投资,即使表面流出国境,转换了所有者,但由于并没有实物的真正转移,而只是通过记账以增减双方债权债务的方式进行清算,从持有者(货币发行国的金融机构)角度,其持有的资金总量并没有减少(只是由内债转变成外债),但却由此增加了外汇储备国家(所有者)的流动性。因此,从全球整体结果看,就形成了“外汇储备自动创造流动性”的效应。全球外汇储备越多,全球流动性就越是以其倍数方式扩张。在全球化加快发展,全球投资和贸易不平衡不断加剧,外汇储备总额不断扩大的情况下,必然造成全球流动性,特别是储备货币发行国流动性过剩乃至泛滥,并由此进一步引发更多问题。

第三,货币总量难以有效控制,流动性过剩和通货膨胀成为常态和重大隐患。货币的信用投放及其乘数效应、记账清算,再加上国际外汇储备的扩大,使得货币投放总量实际上难以事前确定和有效控制,种种因素都非常容易造成货币过度投放,造成整个社会信用泛滥,利率降低,超前消费,过度透支等,进而造成全球流动性过剩。在刺激经济金融一段时期的虚假繁荣之后,资产泡沫、通货膨胀、金融危机往往紧随而至,造成严重的经济损失和社会动荡。在全球化加快发展的过程中,日益严重的流动性过剩,以及大量国际资本在地区间的剧烈聚散,非常容易引发大大小小的金融危机甚至经济危机。而应对危机的冲击更容易引发各国政府更多的货币投放(扩大货币投放成为政府救市最容易最便宜的方式),结果使问题不断积累,越来越严重。 第四,以主权货币作为主要国际储备货币,使货币总量更难得到国际社会的有效控制。当今的国际储备货币,都是在历史进程中优胜劣汰筛选出来的强国主权货币,世界各国所拥有的外汇储备,追根溯源,最初都是从货币发行国流出来的,而其流出又会自动增加该发行国清算银行的对外负债,使其外债规模被动增加而难以控制。并使这些银行往往由于资金过多而急于寻求资金出路,容易因资金充裕而压低利率,或者因追求资金回报而扩大信用投放,提高融资杠杆率,刺激金融创新和金融的过度繁荣。这种以强国主权货币作为国际结算和储备货币的状况,又使得国际货币的好处过于集中到货币发行国,并且难以得到国际组织的有效监控。 第五,推动金融越来越脱离实体经济盲目发展、虚假繁荣。在货币的发放脱离社会实际财富的约束之后,金融就越来越脱离实体经济的发展而发展,并通过调节社会资源分配(资金流动)以及币值变动等,控制着社会财富的分配。随着流动性越来越大,以货币单位标示的社会财富也越来越大、越来越虚,容易掩盖货币贬值的真相,并推动人们增强消费,甚至奢侈浪费的冲动和习惯。同时,越来越多的金融交易已经脱离为实体经济服务的宗旨,而成为纯粹在金融领域内部进行的炒作(各类金融交易所或交易中心越来越发展成为“金融赌场”),刺激社会不断增强赌博心理和投机意识。金融对促进社会财富真实增长的影响越来越弱,却通过金融交易赚取了越来越多的社会财富,进而吸引了更多社会资金和优秀人才脱离实体经济加入金融领域,反而可能削弱实体经济发展的实力。 在人类社会的发展历程中,呈现出一个“从重生产,到重交换,再到重金融”的发展轨迹。生产是财富的起源,从一开始人们首先是想方设法扩大生产,增加财富,保证生存。随着交换的出现和发展,人们发现剩余产品只有交换到最需要的地方,才能获得最大的价值实现和价格回报,因此,货物的流通和交换越来越引起人们的重视,并通过地区差价和季节差价等获得货物交换的收益。 随着货币的产生和发展,人们进一步认识到,货币本身就存在着不同地区或国家货币的差价或汇差可以赚取,在货币基础上发展出来的金融业务,包括存贷款、收付清算、形形色色的金融衍生产品及其交易等都存在着赚取价差的机会,而且比生产和交换更容易,因此,金融的发展就越来越受到重视,以货币和货币的流动构成的虚拟经济越来越繁荣,但同时也越来越脱离实体经济(虚拟经济已经数倍甚至十数倍于实体经济),其虚假成分越来越浓重。种种迹象表明,金融的发展乃至由金融发展推动的经济社会发展已经陷入不断扩大货币信用投放(透支未来)的温柔陷阱难以自拔。 爱华网

爱华网