动因:必要性与可能性的结合

刚才讲到,中国的商业银行没有下到海里游泳,所以没有被金融海啸吞没。但这绝不是说,中国的商业银行不必学会游泳,不必下海。在经济金融全球化、信息化与市场化不断推进的时代背景下,中资银行越来越有必要加快国际化发展,以拓展生存和发展空间。

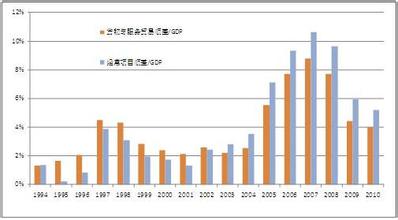

一方面,中国企业和居民的跨境金融服务需求日益增长。加入世界贸易组织后,国内企业纷纷加快了“走出去”的步伐。2002至2008年六年间,中国对外直接投资年均增速超过60%。截至2009年底,中国已有7000多家境内投资主体设立对外直接投资企业超过1.4万家,广泛分布在全球 170多个国家和地区,境外企业资产总额超过1万亿美元。即使面临国际金融危机的不利影响,中国对外投资依然保持了较快增长,2008年非金融类直接投资同比增长68.5%,2009年在全球对外直接投资同比下降39%的情况下中国仍增长了6.5%。企业跨国经营活动的蓬勃发展,迫切需要银行机构提供相应的“跟随”服务。

此外,近年来中国居民出境旅游探亲、留学经商等日趋频繁,对转账支付、消费信贷、信用卡刷卡等跨境金融服务的需求随之大幅增长,如招行信用卡持卡人仅2009年境外消费额就超过170亿元人民币。面对市场需求的变化,中资银行如果不能加快国际化发展,不能提供高效、优质、全面的跨境金融服务,不仅无法满足中国企业和居民纷纷走出去后的服务需求,国内服务也会受到影响,客户就会大量流失。另一方面,中资银行提升国际竞争力的内在要求日益迫切。

随着中国经济金融对外开放的深入,国际上越来越多的银行纷纷登陆中国市场,已经成为中国境内银行业市场上一支重要的竞争力量。截至2009年底,在中国境内注册的外资和合资法人银行超过30家,外国银行分行和代表处超过300家,外资银行在华资产总额超过1.3万亿元人民币。现在,中国金融市场已经成为国际金融市场的重要组成部分,中资银行即使不走出国门,实际上也已置身于一个国际化的市场。在国际化的竞争环境中,如果中资银行不能尽快提升自身的国际竞争力,就难以赢得生存发展空间。中资银行只有走出去,才能更深地体会到国际化、全球化的影响力,更快地学习到先进的管理经验和技术,更多地培养出具有全球视野的经营管理人才。

中国银行业当前之所以将国际化提上日程,还有一个原因是从内外条件看具备了较大的可能性。一方面,国际金融危机提供了中资银行国际化发展难得的机遇。英国《金融时报》首席经济评论员马丁8226;沃尔夫先生认为,“当今发达国家要建立更健康的金融体系,去杠杆化是正确的起点”。国际货币基金组织在去年4月份发布的《世界经济展望》报告中明确指出,“无论已经对金融体系采取了何种措施,去杠杆化仍是当务之急”;之后,又在10月份发布的《全球金融稳定报告》中指出,“当前第一个主要挑战是恢复银行体系的健康,为此,必须保证当前的去杠杆化过程依然有序。”在今年4月份最新发布的《世界经济展望》和《全球金融稳定报告》联合序言中,IMF 再次强调:“下一阶段,去杠杆化过程需要平稳进行,方能形成更加安全、有竞争力、充满生机的金融体系”。据统计,目前美国最大的前20家银行的平均杠杆率超过20倍,欧洲最大的前20家银行的平均杠杆率超过30倍,而包括中资银行在内的亚洲银行业的杠杆率平均只有14倍左右。

因此,欧美银行业将在较长一段时期内处于“去杠杆化”阶段。据初步测算,欧美银行业需要变卖10万亿美元左右的资产及补充6000亿美元左右的资本金,才能使杠杆率基本趋于20倍左右的合理水平。巴塞尔银行监管委员会已决定于2010年底提高银行资本金比例和达成最终的一揽子银行改革决议框架。为适应资本金监管的新要求,欧美银行业“去杠杆化”不仅在所难免,而且压力很大,而与之相伴随的,就是收缩或退出海外市场特别是新兴市场。据国际清算银行公布的数据显示,在2008后三个季度,全球银行跨境贷款缩减了 4.8万亿美元,降至31万亿美元,为有记录以来的最大跌幅;2009年萎缩幅度虽然有所减小,但下滑趋势尚未得以扭转。

欧美银行业“去杠杆化”,给中资银行国际化发展提供了难得的机遇:一是为中资银行腾出了一定的业务发展空间。欧美银行业将退出市场或主动收缩业务,进而为包括中资银行在内的亚洲银行业留下了相应的市场空间和客户资源。二是为中资银行开展并购提供了良机。金融危机导致大量银行陷入困境甚至倒闭破产,从而为潜在并购交易提供对象来源。金融危机也使得银行并购竞争对手显著减少,加之在金融危机背景下,东道国政府为稳定金融体系、化解金融风险,往往会适当降低准入门槛,吸引外资进入;而且,全球银行业估值远低于危机前的水平,在人民币长期升值的情况下,银行并购的交易成本将显著降低。这些都为中资银行通过并购重组实现低成本扩张提供了较好的机遇。三是为中资银行选聘高端金融人才提供了机会。此次金融危机也对金融领域的就业市场带来巨大冲击,深陷困境的金融企业纷纷选择大规模裁员以削减成本。这为中资银行以较低成本选聘高端金融人才提供了机会。

另一方面,近年来中资银行在国际化方面进行了积极探索,为进一步加快国际化发展积累了一些经验。目前已有7家中资银行控股、参股12家外资金融机构,中资银行在近30个国家和地区设立分支机构和代表处1000余家,其中一级营业性机构超过80家,分布于亚洲、欧洲、美洲、非洲、大洋洲,业务范围涵盖商业银行、投资银行、保险等多种金融服务领域。即使在国际金融危机持续扩散和蔓延之际,中资银行也并未放缓海外发展的脚步,而是通过兼并收购、新设机构等方式继续推进国际化进程。据统计,自2007年次贷危机爆发以来截至目前,中资银行在境外新设一级营业性机构及附属公司23家、代表处6家,跨境并购9起,并购金额超过164亿美元。

近年来特别是2008年,招行在国际化发展进程中也迈出了新的步伐,在中国国内和国际上都受到了高度关注。一是成功设立了纽约分行。招行纽约分行的设立曾列入中美战略经济对话的内容,历经了多年艰难曲折,成为美国自1991年实施《加强外国银行监管法》以来批准中资银行成立的第一家分行,开创了中资银行进入美国市场的大门。2008年10月 8日,招行纽约分行正式对外开业。由于地处此次金融风暴中心纽约,因此如期开业备受各方关注。纽约市市长彭博先生称赞,招行纽约分行开业对于华尔街来说就像是冬天里的春风。纽约州银行监理官纽曼先生表示,招行纽约分行能够在如此特殊的时间与地点顺利开业,充分说明了招行的实力与信心。目前纽约分行清算结算、贸易融资、银团贷款等业务全面开展,截至2009年底资产已达2亿美元。

二是成功并购了香港永隆银行。2008年10月,招行以360多亿港元并购具有75年历史、在香港本地银行中位列第四的永隆银行,是中国大陆迄今最大、香港近9年来最大的银行控股权收购案例。此次并购,可以通过双方客户转介共享、产品交叉销售和业务联动,充分发挥1+1>2的协同效应,更好地满足客户的跨境金融需求,也有利于招行积累国际化的经验。招行选择在香港进行国际化试水,应该说是明智之举。香港是国际金融中心,拥有与发达国家一样成熟的金融体系,香港的银行都是在国际化的环境中、在充分的市场竞争中成长起来的,通过并购香港的银行,完全可以为并购国外银行探索道路。同时,因为招行总部在深圳,与香港一界之隔,双方具有相似的人文、地缘文化,彼此间的沟通十分顺畅,能够最大程度降低整合难度,减小并购失败的风险。正因如此,英国《金融时报》评述,“对大多数中国的国有银行而言,(招行收购永隆)这个案例并不具备可复制性。”经过一年多时间的整合,目前已出色完成了第一阶段的目标,整合工作进展顺利,协同效应逐步显现,永隆银行各项业务保持了平稳发展态势,2009年全年实现净资产增长近10%。招行还于2009年正式成立了伦敦代表处,进一步扩大了国际影响力。

爱华网

爱华网