信用风险管理办法 新资本协议和信用风险管理

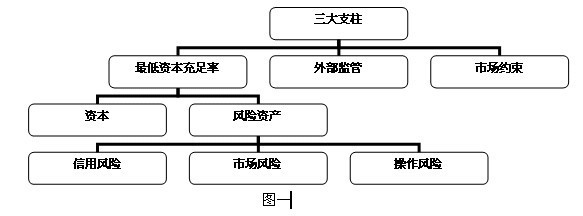

文/本刊记者 丁山丁 在第12期金融家大讲堂上,中国银行业监督管理委员会陈颖博士就新资本协议对信用风险管理方面的影响作出了多方面的阐释。 新资本协议下,信用风险的计量方法分为标准法和内部评级法。内部评级法分为内部评级高级法和内部评级初级法。信用风险标准法,只用外部评级。 信用风险评级体系应由董事会风险管理委员会最终负责,由信用风险管理委员会监管,董事会审计委员会进行独立审计,整个过程需要关注模型设计和校准、模型实施、模型应用、模型监视、模型测试验证。模型方面也要转变思想,从最初纯粹的判断到模板,再到打分表,最后到纯粹的模型。在风险量化方面,风险参数估值要有准确性、稳健性、保守性。围绕着管理好银行的信用风险这一最终目标,银行还需要注重全面性、一致性、准确性、实用性、标准化、程序化和制度化。 信用风险管理要从各方面考虑,包括组织的框架、信用评级模型的建立、信用评级模型的实施和使用、信用评级模型的测试和验证、信用评级模型的监测、单个债务人或债项的信用风险管理、信用组合的风险管理、监管资本和经济资本管理、业绩考核。经过系列管理维护最终让新资本协议顺利实施。 实施新资本协议对我国银行业有着深刻的意义,一方面借鉴先进风险管理理念和方法,促使商业银行改进风险计量手段,健全风险管理组织体系,全面提升风险管理能力,尽快缩小与国际先进银行的差距,增强我国商业银行的国际竞争力;另一方面完善商业银行资本监管制度,提高银行监管有效性,促进银行体系稳健运行和可持续发展。 按照目前发展水平和外部环境,短期内中国银行业尚不具备全面实施新资本协议的条件,中国银行业实施新资本协议应坚持以下原则: 分类实施的原则。国内商业银行在资产规模、业务复杂性、风险管理水平、国际化程度等方面差异很大。因此对不同银行应区别对待,不要求所有银行都实施新资本协议。对于为数众多的中小银行来说,宜采取与其业务规模和复杂程度相适应的资本监管制度,降低资本监管的合规成本;而对于大型商业银行来说,实施新资本协议不仅有助于提高国际竞争力,符合长远发展目标,而且在技术上具备现实可行性,在经济上也符合成本效益的原则。 分层推进的原则。国内大型商业银行在内部评级体系、风险量化模型、风险管理的组织框架流程开发建设等方面进展不一,达到实施新资本协议要求的时限也各不相同。银监会鼓励商业银行积极改进风险管理,采取风险敏感性高的资本计量方法,但考虑到各家银行准备工作的差异性,允许各家商业银行实施新资本协议时间先后有别,以便商业银行满足各项要求后,实施新资本协议,以保证实施新资本协议取得实效。 分步达标的原则。新资本协议对商业银行使用敏感性高的资本计量方法规定了许多条件,涉及资产分类、风险量化、风险管理组织框架和政策流程等许多方面,全面达标是一个渐进和长期的过程。商业银行必须结合本行实际,全面规划,分阶段、有重点、有序推进、逐步达标。

更多阅读

新巴塞尔协议与商业银行风险管理及控制武颖莺 巴塞尔协议 银行风险

【摘要】:中国加入WTO,金融趋于全球化,发达国家与发展中国家的综合差距和诸多矛盾,将给我国商业银行的经营带来机遇和挑战。自商业银行产生,风险就与之相伴、形影不离。随着银行业务的不断发展和市场竞争的加剧,银行业风险也呈现出复杂多

新巴塞尔协议的基本内容及我国在实施过程中的问题 巴塞尔协议1

一、 新巴塞尔协议 尽管1988年的旧巴赛尔协议已成为名副其实的国际银行业竞争规则和国际惯例,在加强银行业监管、防范国际金融风险中发挥出了重要作用,但随着时代的发展,商业银行内部的发展也变得日益复杂,金融创新(经常采取规避资本充

解读巴塞尔新资本协议资本计提的原则和方法 巴塞尔核心原则2012

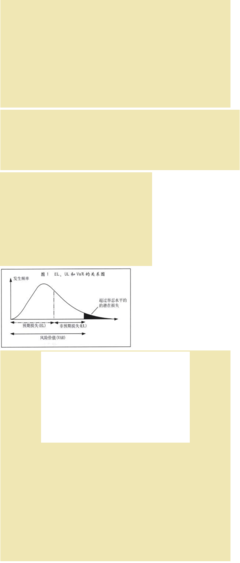

解读巴塞尔新资本协议资本计提的原则和方法□ 姚 奕杜音颖内容提要:巴塞尔新资本协议的根本目的是要求银行持有充足的资本,新协议中给出了银行计提资本的具体方法和公式。本文总结了新协议资本计提的三个原则,并通过对公式的理论基础

新资本充足率监管要求 资本充足率监管过渡期无需6年

在美国宣布无限期推迟实施《巴塞尔协议Ⅲ》后,监管部门相关负责人曾表态中国不准备调整实施巴Ⅲ进程。不过,银监会近日出台《关于商业银行资本工具创新的指导意见》,发出《关于实施〈资本办法〉过渡期安排相关事项的通知》。后者

次级债补充净资本 新资本监管实施在即 银行抢发“次级债”

中国版巴赛尔协议Ⅲ的监管时代即将到来。 2013年1月1日起,《商业银行资本管理办法(试行)》(以下简称《资本办法》)开始实施。 面对新资本监管的压力,银行纷纷通过发行次级债、增资扩股等方式补充资本。而按照即将实施的《资本

爱华网

爱华网