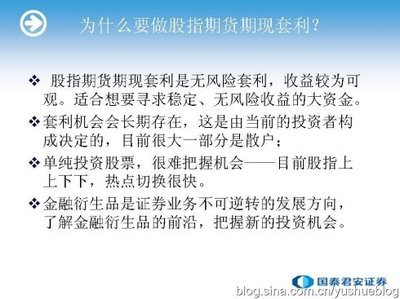

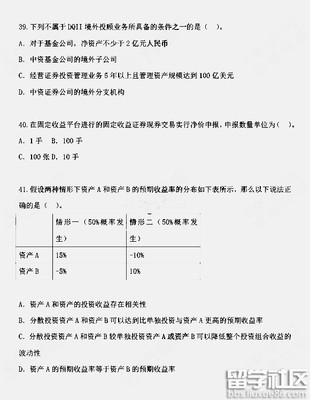

股指期货已经在4月16日正式在中国金融期货交易所挂牌上市交易了,自开市以来成交量持仓量都步步攀升,交投活跃。大资金的机构投资者将主要利用股指期货来进行资产配置和规避风险,在这里我们将主要介绍四种策略来帮助投资者更好的利用股指期货。 一、利用股指期货调整原有股票头寸 股票市场上交易手续费单边一般征收标准为万分之五,并且在卖出股票的时候还会加收千分之一的印花税,因此在买入卖出的完整交易过程中基本要收取千分之二的费用。而股指期货目前各个期货公司收取的交易手续费的比例在万分之一左右,开仓平仓的整个交易过程中收取的费用仅在万分之二左右,只是股票交易费用的十分之一。所以,如果可以使用股指期货代替股票交易的时候,使用股指期货将大大节省交易费用。 另外,大资金的机构投资者在买卖股票的时候,交易量一般比较大,这会造成比较大的冲击成本。比如,某投资者试图买入股票600XXX共计10万股,目前价格为10元,但如此一次性买入的时候,往往会将价格抬高,使得最终买入股票的平均成本高于10元/股。但是买入等值的股指期货只需1手,这就完全避免了额外增加的成本。由此,衍发处一种操作手法,即在要买入股票的时候,先买入等值或者按Beta值计算而来的所需的股指期货份额,然后再买入股票,在股票因大额买入上涨的时候,理论上股指期货上可以获得相应的利益,在买完了所要的股票份额后,再将股指期货上的头寸平仓。这样在股指期货上的获利将可以抵消一部分在买入股票时增加了的冲击成本。同样,在卖出股票的时候也可以相应的操作。 最后,在已经持有大量股票的时候,投资者预计市场将下跌,需要卖出股票的时候,也可以在股指期货上建立相应的空头头寸。这样做不但可以在将来想要买入股票时,仅仅只需将空头头寸平仓,从而节省交易手续费,还可能在持有股票的时候获得相应的股票分红和股利收入,从而获得额外的收益。在分红时,投资者可以获得相应的分红收入,所持有的股票相应的会有除权下跌,但股指期货上也会相应下跌获得收益,三者综合后理论上可净得分红收入。 下面我们来看看时机操作的的例子: 我们计算了两个资产组合从2007年10月31日起的收益情况,蓝色线是空股指期货的收益情况,红色线是抛掉一部分股票的收益情况。我们可以发现无论是单边下跌的行情还是震荡的行情,空股指期货得到的收益都比跑掉一部分股票来得好。并且我们发现,在震荡行情中,空股指期货的收益更好,这是因为股指期货开平仓费用低廉,多次交易后所得利益更为明显。 二、利用升贴水增强套保效果 股指期货上市两周多以来,大多数情况下都处于高升水的情况下,近月1005合约与沪深300指数的价差最高曾达到接近100点,一般都保持在30点左右。在这种情况下采用股指期货来套期保值将会取得比单单抛掉股票来规避风险更高的收益。这是因为股指期货在交割时有强制收敛的效应。中金所的规则中有“沪深300指数期货交割结算价规定取到期日沪深300指数最后2小时算术平均价。”这条规则保证了股指期货价格将在合约了结的时候强制收敛至现货的价格,这也是套利交易者的根本依据。在股指期货有高升水的时候,采用建立股指期货空头头寸的策略可以比抛掉股票获得而外的收益,即为两者之间的价差。股指期货升水越高,获得的利润就越大,采用股指期货套期保值的效果就越好。 同样,期货大幅贴水时,买入股指期货比买入沪深300现指更加合适。如下图所示,红线代表的股指期货的收益率一直高于蓝线代表的现货收益率。 三、类Alpha避险

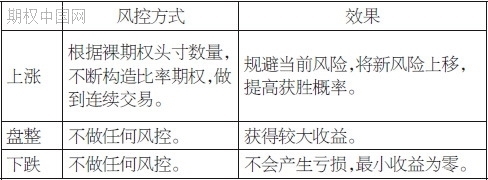

在股市下跌的时候,可以采用超额配置防御性的股票并在股指期货上做空来获得更好的投资效果。当股市下跌时,大资金的机构投资者由于种种原因,不能将手上股票头寸完全了结,需要进行额外的资产配置。这个时候可以采用一种类似Alpha策略的避险手段。在股票的头寸上超额配置防御性的股票,如日常消费品类的股票,同时在股指期货上建立Beta手空单,这样无论将来上涨还是下跌都可以获得一定的收益----Alpha。如下图所示,采用类Alpha避险的收益率(红线)一直高于单纯只使用股票的投资收益(蓝线)。 四、Delta避险 这是一种类期权避险策略,根据Delta系数调整避险仓位。为了平滑价格波动对期货模拟期权的影响,我们采用根据期权delta系数建立相应避险头寸的方法。类期权避险策略,其本质相当于现货部位持有人先向自己购买了一个虚拟的看跌期权,然后使用市场上的期货部位使用delta中性的避险策略对卖出期权的部位进行对冲。 下图显示了H股组合Delta避险实际回溯,总的来说下跌时避险是成功的,可以获得超额收益,但上涨时收益比单纯的股票组合来的稍差,但幅度并不大。 以上我们介绍了四种避险策略,希望能帮助投资者更好的参与到股指期货中来,利用好这个新的投资工具,避免风险,获得稳定的收益。

爱华网

爱华网