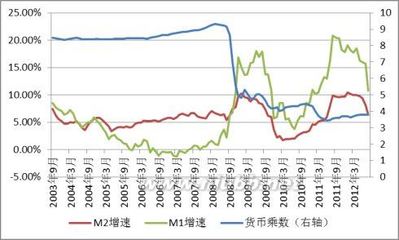

本文来源于2010年1月16日 纽约时报。 格里高利·曼昆是哈佛大学经济学教授。他曾是乔治·布什总统的顾问。 通货膨胀是不是已经火烧眉毛了?毋庸置疑,美国已经显现出了一些典型失控的通胀特征。但是当我们仔细考虑的时候,发现故事远非如此简单。 无可否认,我们拥有巨大的财政赤字和庞大的货币供应增长。2010财政年第一季度,联邦政府的预算赤字高达3900亿美元,换种说法就是占美国GDP的11%。如此庞大的赤字放在在几年前简直就是天方夜谭。美联储也一直在急速增加货币供应。基础货币(流通货币+银行储备货币)作为货币供给量的指标,是由美联储直接控制的。在过去两年里,这个数字翻了一翻还多。 但是,尽管具有这两个导致高通胀的经典基因,美国仅仅经历了温和的价格增长。去年整整一年,排除食品和能源的核心消费物价指数增长了还不到2个百分点。同时,长期利率维持相对低位,这表明证券市场对通胀并未过多担忧。这是怎么回事? 部分原因是,巨大的财政赤字和急速增长的货币供应并未彼此互为因果。美国联邦储备委员会主席本·伯南克印的钞票,并非拿来支付总统奥巴马的财政开支,而是用来拯救金融系统以支撑脆弱的经济。而且,银行一直乐意用这么多新钱来用作额外储备。 随着经济逐渐复苏,银行可能会开始放出它们囤积的货币储备了。这一举动会导致广义货币供给(M2)的迅速增长,并最终引发实质性通货膨胀。但是美联储拥有一种工具,可以防止这一情况发生。 一是美联储可以卖出大量住房抵押贷款证券的投资组合以及其他在过去两年里积累的资产。当购买这些资产的私人购买者交完钱以后,就会吸走银行系统里的货币储备。另外,在2008年10月,由于法律上的调整,美联储有了一个新的工具:美联储可以向储备货币支付利息。短期利率接近于零的时候,这个工具几乎没什么用。但是当经济恢复、利率提升的时候,美联储可以通过提高其支付银行的储备货币利息,来维持银行储备的水平。银行储备的高利率会阻碍银行贷款,并且防止由于基础货币迅速扩张而导致的通胀。 但是伯南克先生及其同僚会在需要的时候充分利用这个工具吗?基本上是会的,但是仍然存在一些不确定因素。 首先,也许轻微通胀并不是那么可怕。伯南克先生一行人可能会决定让价格稍微提高些,从而减少借贷的真实成本,这样可以刺激疲软的经济。关键在于用足够的而又可控的通货膨胀来刺激经济复苏。但是很难掌握微调的度。 其次,美联储可能很容易高估经济增长潜力。由于巨大的财政失衡,奥巴马总统很有可能在未来几年对所有美国人都提高税收。增加税收意味着减弱工作热情并降低潜在产出。如果美联储没能预计到这些变化,可能会试图超出经济承受能力地刺激其增长,从而引发通货胀膨升温。 最后,即便美联储致力于抑制通胀并且意识到所面临的挑战,政治因素也可能限制它的政策选择。用提高利率来处理渐行渐近的通胀压力一点也不受欢迎,尤其是在最近的金融危机发生之后,伯南克先生并不能为了国家利益就呼风唤雨。

那些抢购30年期低于5%利率的国债投资者们赌定,美联储将会持续控制通胀风险。也许他们是对的。但是因为目前的货币和财政政策史无前例,所以任何人对未来都很难预料。未来十年后,我们回首现在的证券市场,可能会觉得这是一个非理性繁荣的时代。 (植美娜编译)

爱华网

爱华网