9月下旬的一个周五的午后,美国内布拉斯加州立大学的2000名学生在学校礼堂外排成一列,等候着一个小时后大门的开启。Andrew Schoemacher这个瘦高的19岁化学工程二年级生没有得到礼堂的入场券,但是他还是伸长了脖子向里面张望着。他到底期待的是什么呢?他说:“是比尔·盖茨和沃伦·巴菲特。”

盖茨和巴菲特,这对好友是世界上最有钱的两个男人,他们的身家合计超过了900亿美元,其中盖茨身家510亿美元,而巴菲特则略逊一筹,为400亿美元。他们来到大学参加一场问答式的会议。此前他们还接受过一次类似的活动,那是在1998年,在盖茨的家乡西雅图,当时台下坐着的是华盛顿大学的学生们。那时这两个富翁都处于一种濒临抓狂的状态中:微软正在面临政府的反托拉斯法案,而巴菲特当时则与收购旗下的再保险公司General Re渐行渐远。

午餐时,盖茨和巴菲特这两个大亨与《财富》杂志的记者在轻松的气氛中进行了闲聊,他们聊到了他们的伙伴关系、晚上即将进行的纸牌游戏,还有华尔街的投行经理们对投资者的误导。这两个男人都在减肥,10月份即将进入知天命之年的盖茨已经通过规律性的长跑减掉了20磅,而75岁的巴菲特战果略差,他参加的是每周三次的个人健身课程,体重减少了12磅。

他们还谈到了他们正在成型的计划,巴菲特甚至说他将在死前就把财产分发出去。下面的内容就是摘自他们的讨论,也是这场学生问答会之外亮点。

华尔街就靠这个活着

记者:让我们尽快开始吧,你最近读到的最棒的一本书是什么?

巴菲特:《华盛顿邮报》掌门人凯瑟琳·格雷厄姆(Katharine Graham)的自传《个人历史》(Personal History)很令人感动,我认为每个人都应该读一读。

盖茨:我喜欢的一本书是关于能源的,名字叫做《无底之井》(The Bottomless Well),另外一本书是雷·库维兹(Ray Kurzweil)写的计算机科学方面的书,我看得是预印本,所以还不确定什么时候出版,主要内容是人工智能。

记者:你生活中最大的挥霍是什么?

巴菲特:你是说个人开支方面吗?

记者:是的。

巴菲特:私人飞机。这是用钱改变我生活方式的唯一方法——NetJets G4。(注:巴菲特的波克夏公司全资拥有NetJets公司)我为它每年花费成百上千万美元,或许更多。

盖茨:挥霍……如果我今晚输掉扑克牌比赛,我将挥霍掉500美元。

巴菲特:这确实算是挥霍了。

盖茨:沃伦和我打赌时总是把赌注定为一美元。

巴菲特:这家伙在俄荷马打电话给我说他的扑克牌游戏,听起来挺有趣吧。我觉得桥牌是更高层次的游戏,但是扑克牌有许多乐趣。

盖茨:如果我们现在这里有合适的第四个人,我们就可以打桥牌了。

记者:当你和你的朋友说“等等,我马上过来玩纸牌,我带来的伙伴是盖茨”时,他们会有什么反应?

巴菲特:我们不让别人知道。只有那些提出游戏的人才知道,其他参加者都蒙在鼓里。

记者:让我们说点严肃的吧,来对市场做出判断。从现在开始的几年内,标普500指数将会以10%以上还是以下的速度增长?

盖茨:10%以下的可能性要大于10%以上,因为GDP不可能以每年5%的速度增长下去。

巴菲特:我认为是10%以下,回报率将会持续高位的想法有些过于乐观了,未来还不够清晰。

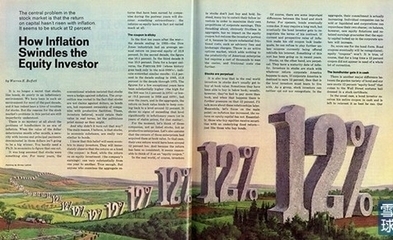

记者:沃伦,上一次你在做类似的讲话时,说人们对于股票市场的回报率做出了“非常卤莽的假定”,现在他们对于避险基金和私募股权投资也是这样么?

巴菲特:在20世纪90年代后期,人们认为每年15%的回报率是上帝的恩赐。然而在六到七年后的现在,人们发现传统的投资并没有产生他们所想象的回报率。所以他们在心里想着:“嗯,我怎样才能得到高收益率呢?我应该转向其它可能的投资。”当然这个真空将会被华尔街那群家伙填满,他们说:“能看到传统投资回报率低就对了,跟着我们来吧,我们像阿拉丁神灯一样实现你的愿望。”其结果是,人们为了实现他们的愿望投入更多的金钱。

盖茨:风险投资可以用很少的金钱获得很高的汇报率,也有可能用大笔的金钱换来很小的回报。对高回报率的渴求导致了这样的想法:“一定会有10%回报率的投资,只不过我还没有发现它。”对回报的期望超越现实的情况在现在仍旧存在。

巴菲特:华尔街就靠这个活着。

盖茨:这是华尔街的工作。(两人皆笑)

减少贸易赤字是微软计划的一部分

记者:今天夏天沃伦为Allen &Co作了一个演讲,表达了他对美国贸易赤字的担忧。比尔,我想知道你是否和沃伦有着同样的忧虑?

盖茨:沃伦让我仔细地思考了这个问题,我看了两遍沃伦的演讲,每次看完我都对这个问题更加关注。根据基本原则,贸易是个好东西。我担心的是通过贸易限制降低进口这种不平衡造成的影响,它将会引导其他的国家做同样的事情。我认为,最大的危险是这样会降低自由的贸易体系带来的利益。

记者:像你们这样的出口产品到海外的公司不会加重美国的贸易赤字吗?

盖茨:和其他很多行业相比,微软是一个净输出商。如果美国有100个微软,那么贸易赤字问题就会迎刃而解了。

巴菲特:高科技已经成为我们最大的比较优势。我认为贸易赤字是一个不稳定因素。一旦经济增长受到影响,就会产生非常坏的政治结果——这几乎是不可避免的。

记者:对于慈善事业你们有着不同的哲学,盖茨现在就捐掉了很多钱,而巴菲特打算死后再把钱捐出去,你们怎么证明自己的哲学是正确的呢?

巴菲特:好吧,我认为盖茨的做法更好些。他和梅琳达为慈善事业奉献了大量的金钱、精力和心血。在我40多岁的时候,我无法做到这些,更不用说做什么更有意义的事情了。而现在的我已经赚足了钱,我也不需要股票来控制波克夏公司,因此在我死之前,我应该做些更有意义的事情。

记者:这算是你的一个进步吗?

巴菲特:应该算是。

盖茨:从1998年起我开始参与慈善事业。那时的我说:“一边赚钱一边送钱真把人搞得混乱不堪。”我并没有认为我是在消遣时间。我爸爸鼓励我投入慈善事业,梅琳达也站在他那边,他们两个都把精力投入了进去。我们还争取到了一个伟大的人——帕蒂·斯通西费,她已经在微软工作了很长时间。我经常想,我应该在完成了全职工作之后再进行慈善事业。但是能够同时做这两件事,那感觉还真是不一般的棒。

巴菲特:在这方面比尔的观念更好些,我做不到他做的那些事情。因为我知道我不善于做慈善事业,所以我不能从中得到任何快乐,我想看到的是如何聪明地花钱。我不把我的死亡视为完美的时间安排。

记者:你们俩谈论过这方面的事情?

巴菲特:显然。

盖茨:绝对。

记者:你尝试过劝沃伦像你一样为慈善事业助一臂之力吗?

盖茨:没有,但是我和他分享我从中获得的快乐。慈善事业在很多方面都像做生意,仅仅走进这个领域是远远不够的,你需要学习一些其中的特性,然后再把这些经验运用到生意场上。

巴菲特:波克夏对我来说太重要了,我没法在别的事情上分心。但是在未来的六至八年内,我没打算再把我的财富扩大五倍。我的钱已经足够多到做一些有意义事情了,这和我40多岁的时候的想法不同。现在我不用担心如何控制波克夏,根据现在波克夏的规模,已经不太可能有人去接管它了,但是在20年前情况却不是这样。

盖茨:我从来没有想过把所有的财产留给孩子们会对他们的未来不利,直到我看一篇记者文章——

巴菲特:1986年9月29日的《你应该把所有财富都留给孩子吗?》。

盖茨:是的,沃伦在那篇文章里强烈地表达了他的观点。在读后我想,哇,把所有的东西都要抓在手里也许是个错误。戏剧性的是,把财富回归社会这个主意还是沃伦影响我的。

新的投资:盖茨为什么购买波克夏股份

记者:沃伦,我知道,你不喜欢投资在科技公司,但我很好奇地想知道,如果微软看起来十分诱人,你会怎么办?

巴菲特:与在我的董事会里的比尔在一起,如果我赚钱,我有了内部的数据。而如果我没有赚钱,它不是一个好主意。(两人皆笑)

盖茨:是的,他们将会认为我误导了你。

记者:但是,比尔,你已经买了不少波克夏·哈萨威公司的股份。

盖茨:嗯,在所有的董事会成员中,我拥有最少的波克夏股份。

记者:因此这不是一种波克夏的接管尝试……

盖茨:(笑)不,不是。

巴菲特:如果有人接管波克夏,我希望他是比尔。

盖茨:当我的股份达到1%的时候,我会让你知道的。

记者:说到波克夏,你俩都喜欢它的子公司的产品——DQ冰激淋。那么我最后一个问题是,暴风雪和Dilly Bar,你更喜欢哪一种?

巴菲特:好吧,事实上我更喜欢一个被我称作是“粉末多”的圣代。但是要在这两个中间选一个,我还是选暴风雪。

盖茨:我更喜欢Dilly Bar。

巴菲特说

关于税率

我本人不同意统一税的观点。在我看来,税收系统已经过度统一。工资税(起征点在80000美元——90000美元收入的税率12%)对于比尔和我的收入,在事实上并没有什么影响。而对于我们的雇员来说,因为资本收益税和股息税被制定到15%,他们所缴纳的税率多数情况下和我们一样,甚至更高。近年来在这个国家里所实行的税收政策,对于富人非常有利,而对于穷人却并不公平。坦白地说,我认为对比尔和我的收入应实行更高的税率。我们现在缴纳的税率比例还不到25年前所缴纳的一半。这样看来,这种税率实在是照顾了富人的利益。

最坏的投资决定

最大的失误,与其说是在委托上的失误,不如说是忽视而犯下的错误。我们从未在投资上损失过这么多资金;但这,是我原应去做而没有做到的。这使我们损失了100亿美元的收益。实际上是,我没有购买微软,并非出于一种先验的机会,这是因为,当时我并没有对它有充分的了解来做出决定,但同时有其他我已经充分了解的投资机会,因此我并没有对它进行投资,或者仅仅进行了小范围的投资。事实上,我在决定投资之前非常犹豫不决。但是,举例来说,如果你是个高尔夫球手,每球都进洞,会使打球失去很多乐趣。这大概能够解释为什么我保持击球的时候总是不那么精确。

留给子女的财产

我们的孩子将会很富裕,他们会名列世界上最富有的0.5%的人之中;但我将从事于慈善事业,比尔也持有基本相同的看法。我们不会培养出拥有巨富的子女。他们会变得富裕,这一点毫无疑问;但我坚决反对那种依靠世袭财富的方式。如果在这个国家真正存在均等的机会,每个人都有公平的条件实现理想;那么那种依靠出身而获得权势的想法,是和美国的价值观相违背的。

盖茨说

同其他人分享财富

如果你通过运气和能力积攒了一些社会财富,之后又能为那些不够幸运的人提供帮助,这就像Robin Hood一样,你就使得财富从少部分人之手回到循环中去。相对而言,整个美国是乐善好施的。我想,即使美国变得更富有,我们也更乐于这样。我们在财富榜上的位置越高,我们在帮助别人这方面,就越该在贡献财富的同时贡献我们的智慧。

展望十年

十年后,我就快60岁了。不得不说,想象中的十年后总是要比我真正达到那个岁数的时候要老。当我40岁的时候,我想50岁将成为我变老的标志。现在,我已经非常接近50岁了,但我没有觉得变老。我的生命,在创业之时当然全部都是围绕微软而进行。在我非常年轻的时候,我认为从事软件将非常具有戏剧性;因此机遇降临并且成为了一项产业。这就是我所从事的事业。

在今后的十年,在我的本职和慈善事业间,天平的平衡将变得倾向于后者。这意味着,我要为微软和它的产业战略寻找一位年轻有为的接班人。我热爱我的工作,它是如此令人惊奇;然而我也会找到微软和慈善事业的契合点。

爱华网

爱华网