先是员工欠薪后又降价销售,去年的广东楼市销售冠军敏捷地产的一举一动,近期频频被社会及媒体高度关注。

2014年1月,敏捷地产再度成为广州销售冠军。几乎与此同时,网上有自称旧业主发帖表示,敏捷番禺项目大幅降价,影响以往买家的利益,敏捷方面表示只是正常范围内的促销活动。另有消息显示,敏捷降价冲量的目标是赴港上市。

降价冲量:是资金链问题还是销售策略?

今年1月,广州楼市相当平淡。阳光家缘统计数据显示,一手住宅全市网签量价齐跌,其中全市网签5482套,环比下降15.5%,同比更只有去年同期的一半。但敏捷地产表现却相当抢眼,据网易房产数据中心的统计显示,截至1月31日,敏捷地产的网签销售额为11.1亿元,其中住宅510套,销售金额4.33亿元,办公物业713套,回笼了超过5亿元的资金,商用物业69套,销售金额1.72亿元。

无论销售面积还是销售金额,敏捷都成为1月广州楼市的销售冠军。在楼市一片观望气氛中,敏捷何以一枝独秀。该公司的负责人表示,主要是因为项目以刚需客为主要目标,且及时对市场做出调整,例如1月20日推出了“新春淘房特惠季”等一系列优惠活动。

《中国经营报》记者翻查开发商新年期间的优惠宣传,敏捷地产的促销力度似乎更大,例如万科、珠光等开发商给出的新春折扣大多在9.6折到9.8折间,并相应地辅以各种抽奖活动或家电礼券。但敏捷的优惠活动则直接以8.5折招徕,其位于广州增城的国际城项目,宣传资料中宣称,洋房原价6800元/平方米,现价只售5780元/平方米。

敏捷这类促销活动,马上引起了一些旧业主的反应。敏捷华美国际的一些旧业主就在网上发帖表示,该项目1月20日起毛坯价降至9800元/平方米。“原来买的时候都是15000元,等于降价了50%”。有人干脆质疑是否开发商资金出现问题。对此,敏捷地产的负责人表示,这其实是新春期间的特价房产,总共也就几套,春节过后所有房子都已经恢复原价。

记者以购房者身份致电楼盘销售人员时,一位常姓的销售人员表示,现在该项目均价大约为1.2万元。虽然较春节期间的特价单位有所提高,但与周边项目以及此前的售价相比,已经有了一定的折让,“此前最低也要1.3万元/平方米。”该人士如是道。而广州官网的楼盘销售数据显示,敏捷华美商务中心7、8栋截至2月19日,累计售出613套公寓,均价为14956元/平方米;而较后拿到预售证的2、5、6栋,销售均价则为12490元/平方米。可见报价较此前售价有一定折让。

敏捷为何调低售价,“开发商要冲业绩,回笼资金”现场的销售人员并不讳言。敏捷方面则表示,公司一贯的经营模式都是快速周转,将根据市场环境积极定价。从1月的销售业绩看,这一策略让敏捷取得了不错的回报,据敏捷方面表示,1月公司全国已取得15亿元以上的销售业绩,较之去年同期增长20%~30%。

借壳上市:或将负债累累

对于是否正在为上市做进一步冲刺,敏捷地产的负责人表示:“敏捷地产以及敏捷地产附属机构,一直对赴港上市有兴趣,在合适的机会,我们将会有计划推进。”

现在是否是“合适”的时机,该负责人没有进一步的回应。但春节过后市场有传言,称该公司将在今年上半年完成上市,而且很有可能沿用“借壳上市”这一路经。

近年在香港买壳上市的内地房地产商数量众多,2014年新春一过,就先后有三家香港壳公司宣布被内房股入主。其中深圳的绿景地产成为新泽控股(00095.HK)的大股东;从事工程投资与房地产开发的青建集团购入新利控股(01240.HK)75%的股份;而辽宁实华则与香港上市公司升冈国际(00485.HK)大股东签订股权转让协议。

业内人士告诉记者,之所以有众多开发商赴港借壳上市,源于香港新股上市的难度增大。从去年10月1日开始,香港联交所推行IPO上市新规定。加强了对IPO保荐人的规管,其中包括保荐人要对其帮助上市的企业所陈述的虚假信息承担刑事责任。而上市申请人在呈交上市申请时,正式委任保荐人至少2个月。假如保荐人终止为上市申请人办事,要通知监管机构并解析原因。

由于国内企业特别是民营企业,通常账务、股权方面并不规范,新规则推行使得保荐人对于内地企业特别是内地房地产企业的选择越发小心。

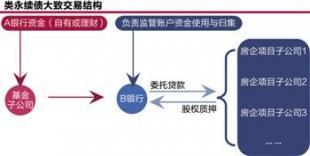

随之而来的是地产商对于香港壳资源的需求大增。香港资深从业人士黄伟康表示,以去年主板壳股叫价约3.5亿港元,现在已升至3.8亿至4亿港元,更有涉及内房的壳价升至4.5亿港元。地产商之所以如此热衷,正是由于内地对地产融资的一系列打压,使得他们急于在境外觅得一个良好的融资平台。

2013年3月在香港成功借壳8个月的房企龙头万科宣布通过香港万科发行8亿美元5年期定息债券,此举是万科5年来首次从公开市场融资,且该笔债券年利率仅为2.7%,资金成本之低让足以让大小开发商艳羡。

但借壳上市的风险同样不容小觑,2013年底香港证监会罕见的点名,指内地地产商以借壳方式在港融资,借此避开内地有关规定,以及相关新股上市的大部分审核条例。因此香港证监会要检讨有关反收购行动的条例(即“借壳”),以确保不会背离其政策愿意。

按照香港联交所的原有规定,在上市公司控制权发生改变后的24个月内,如果公司向控股股东收购资产,香港联交所会审核相关收购。如果被认定为反收购,就会视为新上市申请处理,需要符合IPO申请的程序与规定,并且需要获得上市委员会的批准。

在一些借壳上市的企业看来,这24个月是静默期,只要等到这24个月结束,就可以避开繁琐的上市审核,并且获得大展拳脚的融资机会。但香港证监会此次建议,香港联交所检讨这24个月的回顾期,以确保不会有人利用此漏洞,背离了上市政策的愿意。换言之,有分析人士认为香港联交所可能会延长这一静默期。

这意味着,成功借壳上市的地产商,也很有可能有更长一段时间无法融资。另一方面,借壳上市还有很多隐藏的风险。

爱华网

爱华网