系列专题:《金融界不告诉你的真相》

衍生性金融商品是种“大富翁”游戏 金融机构在市场上本来是个资本中介业,为什么现在却成了“制造业”?金融机构究竟制造了什么,竟然改变了金融机构在市场上的行业属性? 因为金融机构变更了它在市场上的游戏规则,设计推出了衍生性金融商品,衍生性金融商品的出现充分显示出金融机构不在只以做为资本中介业为满足,那么衍生性金融商品是什么?是经过法律同意、精算过程的金钱游戏! 衍生性金融商品虽然不是一般的商品,但是却比一般商品更具有市场价值,拥有更多元化的功能,可以说衍生性金融商品是金融机构所设计出来的具有最高附加价值的商品!因为衍生性金融商品,通常都只是介绍给市场一种新颖流行的消费投资的观念、工具或方法,就好像带着大众玩一场“大富翁”的游戏,只是这场“大富翁”的游戏的所有游戏规则都是由金融机构设计的,而且是要以真金白银做为代价的! 凡是参与这场“大富翁”游戏的玩家,这样的过程可以当做一场游戏,但结果绝对不会只是一场梦,可能是要面对辛苦的生活处境以及许许多多的悔不当初!

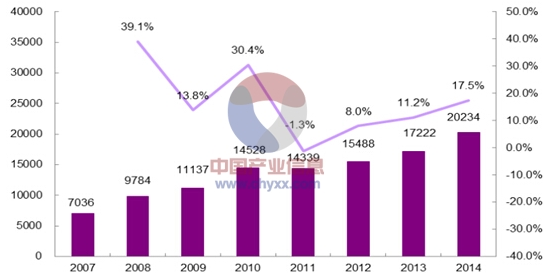

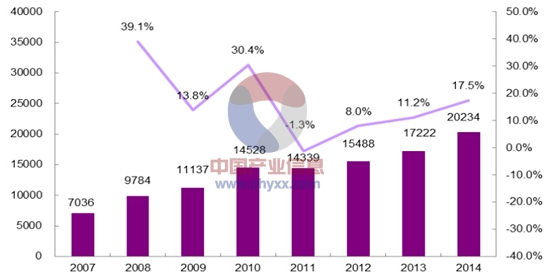

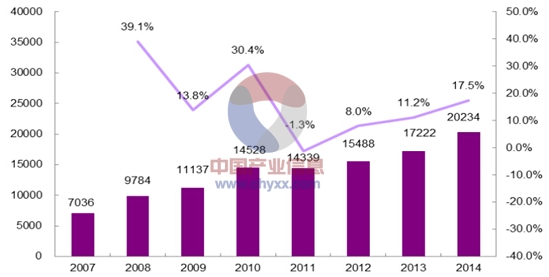

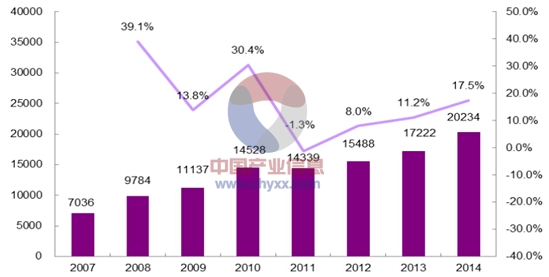

这可不是污名化衍生性金融商品,而是衍生性金融商品本身的设计就是一种圈套!一般厂商生产出商品就会送到市场上进行销售,有生产才会有消费,这是正常的经济活动程序。可是衍生性金融商品的设计者并没有属于“生产”的概念设计在衍生性金融商品的规则中,而只有不断强调消费的需要性及便利性,然后再把金融机构发行衍生性金融商品的获利企图,设计隐藏在每一个消费过程的环节中;所以为什么说:只要接受并使用了衍生性金融商品,消费者就会是唯一的输家,而发行衍生性金融商品的金融机构就可以“等着赚”、甚至是“躺着赚”! 在金融机构未主动而明确告知:提醒消费之前应努力生产,反而是不断地催眠鼓励大量盲目的消费;这场「大富翁」的游戏就可视之为金融机构有意的骗局! 衍生性商品二十年前在金融市场上还很不起眼,而到了2002年,规模已增长到106万亿美元。从股票、债券及外汇等基础金融市场衍生出来的这种商品,原设计是用来缓和投资损失,或称“风险对冲”(hedge)。比方说,有些契约能保护权证持有人规避抵押证券亏损。不过这种契约之标的资产价值评估不易,会增加不确定性,反而扩大风险。在更大规模上,衍生性金融商品这种交易契约可让金融机构承担更复杂的风险,例如发行更多抵押债券或公司债。这些契约可以交易,藉此进一步降低风险,但一旦出了问题,也会造成更多人曝险。

爱华网

爱华网