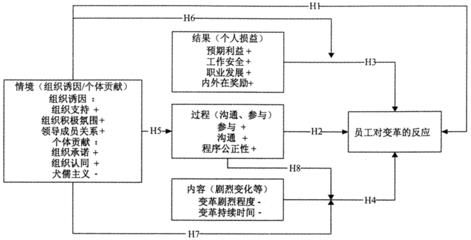

刚刚结束的十八届三中全会,对财政改革有了新的战略定位。 相较以往事权和财权相顺应、财力和支出责任相匹配的表述,此次三中全会公报指出,要明确事权,建立现代财政制度,发挥中央、地方两个积极性,建立事权与支出责任相适应的制度。 对此,财政部财科所所长贾康认为,“事权”和“支出责任”两个概念并不完全等同,支出责任是事权框架下更趋近于“问责制”与“绩效考评”的概念表述。公共财政的本质要求是在“分钱”和“花钱”的表象背后,带来对公共服务责任的合理、有效制度规制,以寻求公共利益最大化。 在他看来,财权与事权相顺应和财力与支出责任相匹配都十分重要,二者属于递进关系而非平行关系,较适当的“中央地方财力占比”是在正确处理经济性分权制度安排各环节后自然生成的。 支出责任趋向“绩效考评” 事权划分是深化分税制改革中制度设计和全程优化的始发环节。 《中国经营报》:十八届三中全会公报对财政改革有了一些新的提法,你认为和以前改革基调相比,此次改革意义体现在哪里? 贾康:这些要求包含丰富的内容,也关联一系列我国改革中的攻坚克难与协调配套,是服务和支撑改革全局的。在此之前,我国财税改革已在历经三十多年推进、深化的基础上做出了新一轮改革的重要铺垫:“营改增”改革由上海试点扩大范围,今年8月1日之后按上海“1+6”方案框架覆盖全国并将适时扩大行业覆盖面,已形成“倒逼”通盘财税体制安排的深化改革与利益关系格局重构之势。 由“营改增”而来的直接现实问题是:把原归地方掌握的财源中唯一大宗财源——营业税,改为按现行体制75%要归中央(每年的增量中则有70%归中央)的增值税,地方政府今后的主力财源是什么?怎样贯彻实施十八大明确提出的“构建地方税体系”和“加快改革财税体制”的任务?处理这一重大现实问题“牵一发而动全身”,势必归结为在三中全会公报和“顶层规划”指导文件公布后,实质性推进新一轮旨在“建立现代财政制度”的财政改革与全局改革的方案设计和操作问题。 《中国经营报》:如何解读事权和支出责任相适应的制度,对地方政府来说,职能是否要发生变化? 贾康:事权划分是深化分税制改革中制度设计和全程优化的始发环节。分税制财政体制内容包括:事权划分、收入划分和支出及转移支付三大部分内容。其中反映政府职能合理定位的事权划分是始发的基础环节,是财权和财力配置与转移支付制度的大前提。 只有各级政府间事权划分合理化,支出责任才可能合理化,才可以进而讨论如何保证各级财力既不多也不少,即“财权与事权相顺应,财力与事权相匹配”的可行方案。 把某类事权划分给某级政府,不仅仅意味着该级政府要承担支出责任,更要对公共产品的质量、数量和成本负责。

因此,“事权”和“支出责任”两个概念其实并不完全等同,支出责任是事权框架下更趋近于“问责制”与“绩效考评”的概念表述。公共财政的本质要求是在“分钱”和“花钱”的表象背后,带来对公共服务责任的合理有效制度规制,以寻求公共利益最大化。 一般而言,不同政府层级间的事权划分要考虑公共产品的属性及其“外溢性”的覆盖面,相关信息的复杂程度,内洽于全局利益最大化的激励相容机制和公共产品供给效率等因素。属于全国性的公共产品,理应由中央政府牵头提供,地区性的公共产品,则适宜由地方政府牵头提供,具体的支出责任,应合理地对应于此,分别划归中央与地方。同时,由于地方政府较中央政府更具有信息优势,更加了解本地居民需要,因而在中央政府和地方政府均能提供某种公共产品的情况下,基于效率的考虑,也应更倾向于由地方政府提供。 事权和财权追求同级逻辑 税权下放不仅包括税种选择权、税率调整权,也包括最终在一定条件下因地制宜设税权。 《中国经营报》:从事权和财权相顺应,到现在事权和支出责任相适应,这种表述上的差异背后,是否财税体制将有新的变化? 贾康:财权与事权相顺应和财力与支出责任相匹配都十分重要,二者属于递进关系而非平行关系,较适当的“中央地方财力占比”是在正确处理经济性分权制度安排各环节后自然生成的。 从结果导向看,追求各层级政府和地方政府实现财力与事权和支出责任相匹配,是分税制体制安排逻辑链条的归宿,也属于分税制建立和完善的动力源,但这并不意味着,我们可以放弃“事权和财权相顺应”,这一内涵源于“相结合”表述中的追求与市场经济内洽而规范制度建设的前道环节。我们亟须明确地在“事权和财权相顺应”的基础上,追求“财力和支出责任相匹配”的结果,循着“一级政权、一级事权、一级财权、一级税基、一级预算、一级产权、一级举债权”的制度建设逻辑,再配上有效的转移支付制度,才能最终可持续地实现——使中国哪怕是最欠发达地区的地方政府也能够以其可用财力与“基本公共服务均等化”的职能相匹配。 强调事权和财权相顺应,意味着我们必须如十八大报告所强调的更加重视地方税体系的建设,重视地方潜在税基的发掘,并重视地方阳光化举债制度的建设和国有资产管理体系的完善,而非仅仅盯在目前可见到的现有收入如何分享,如何调整分成比例的问题上。 早在上世纪80年代第二步“利改税”时,我国便设计了城市维护建设税、房产税、土地使用税和车船税。当时设计这四个税种,重要目的之一就是为改革财政管理体制做准备,希望通过建立地方税体系,使地方有比较稳定的财源,稳定中央与地方的分配关系。 但是分税制运行20多年以后,房地产、矿产(包括石油、天然气、煤炭等主要能源品和金属矿石等基础品)价格飙升,最适宜作为地方税的这两类税基迅速成长,但因地方税体系建设明显滞后,相关的理顺体制,深化改革任务也步履维艰,未来改革应深耕这块内容。 《中国经营报》:在事权和财权相顺应制度前提下,地方政府的税权和税基又会有怎样的变化? 贾康:重视“事权和财权相顺应”相应地要提高对税权下放的关注度,税权下放不仅包括税种选择权、税率调整权,也包括最终在一定条件下因地制宜设税权。 近年,国家也有意引导各地区按照“功能区”模式发展,这意味着,各地的“特色税基”将会由潜在状态而浮出水面。“靠山吃山,靠水吃水”在体制规范化条件下,地方政府应考虑适当地,依法地,按照科学合理的方式从“特色资源”中获取收入。由于“特色资源”不易流动,相应也不会产生税源竞争。同时特色资源的开发维护需要特殊成本支出,这种收入恰可以弥补这部分支出,也符合税收的“受益”特点。可以设想,在消费税中讨论增设特色消费税税目,各地区可以因地制宜地按照本地区特色资源设定具体税目和税率。比如一些中西部欠发达地区其自然资源或“红色文化”沉淀比较有特色,便可以考虑对来此的旅游者开征特色消费税。再比如,针对东部大城市的拥堵问题,可以考虑开征“拥堵税”等等。 此外,我们还需要重新审视目前税种划分是否合理,并创造条件改革税制,积极考虑“营改增”倒逼之后的资源税、房产税、消费税和环境税的改革,在配套改革中积极地为丰富地方税基打基础,而不是一上来先大谈中央、地方财力占比高与低的问题。 即使在现行一些较小税种划分的技术层面,其实也有思路改进空间,如目前的车辆购置税,一般而言,车辆购买地、上牌地和消费地大致一体,因此较适宜作为地方税,而目前车辆购置税为中央税,还有烟草消费税,目前已具备条件将征收环节从生产环节和批发环节后移至销售环节,将其作为省市级收入。 宏观税负取决事权范围大小 从工业革命之后各国实践情况看,政府支出占比的长期表现均呈现上升趋势。 《中国经营报》:在事权和支出责任相适应的制度下,三中全会公报提出,要稳定税负。你认为当前宏观税负比重如何,未来会有怎样的趋势? 贾康:剔除财政支出效率和各国公共品供给成本的客观差异等因素,所有宏观税负(广义宏观税负是指政府收入占GDP的比重,理论上更准确地说,还应该引申到政府支出占GDP的比重高与不高)主要取决于政府职能定位、事权范围的大小。 从工业革命之后各国实践情况看,政府支出占比的长期表现均呈现上升趋势,这便是由著名的“瓦格纳定律”所作的归纳,其根本原因在于随着社会发展,经济社会公共事务趋于复杂和服务升级,政府公共职能对应的事权范围渐趋扩大所致。 中国政府事权范围和职能范围边界,在传统体制下总体而言明显超出成熟市场经济国家,改革开放以来有所趋同,但仍差异可观,除有政府职能转变不到位而导致的政府越位、缺位和资金效率较低等因素外,还包括:转轨过程中的特定改革成本,为落实赶超战略实现民族伟大复兴而承担的特定经济发展职责,我们力求加速走完成熟市场国家上百年的工业化、城市化进程,导致在其他国家顺次提供的公共品等因素,在我国改革开放三十多年内较密集地交织重叠。 当然,我们并不否定市场改革不到位、政府越位、支出效率低下而导致公共资源配置不当,浪费所带来“无谓”政府支出或较高行政成本的问题,而是想说明,政府事权范围是决定宏观税负高低的前提性认识框架,不同国家,发展阶段不同,国情相异,所以各国间静态的宏观税负可比性不强。 《中国经营报》:在中国的特定国情和当前所处的特殊阶段,在既成宏观税负的政府支出占比水平之中,如何体现政府职能? 贾康:其实,市场失灵要求政府履行公共职责(事权),相应需要赋予其获取掌握经济资源的权力(收入权和支出权),而政府借收入权获取的收入规模前提上取决于事权范围,当然实际获取收入的规模又同时取决于经济发展情况、征管能力、税费制度设计与政策以及政府的公信度等因素,因此,事权和应顺应它的财权是“质”的制度框架性规定因素外,它更多地反映着财政体制安排,而财力规模与宏观税负是事权、财权大前提、大框架下多种因素综合作用生成的“量”的结果。 近年来,人们往往热衷于反复讨论、争议不休“中央地方财力占比”高与低的问题,其实并没有触及中国现阶段深化分税制改革的关键。较适当的中央地方财力分配格局,在“占比”上的额度量化指标,应是在正确处理经济性分权各项前置环节制度安排问题之后,加上全套转移支付的优化设计和自然生成的,不是依据主观偏好可以设计出来,或简单依从“国际经验”比照出来的。

爱华网

爱华网