国庆节前“两融”新政出台,向节后市场投下一个巨大红包。沪深两市融资融券交易数据显示,节后第一天两市两融余额高达2921.16亿,其中买入额就高达243.45亿,增幅高达58.59%。两市在两融标的节后首个交易日迎来融资资金净流入57.43亿。 时隔3年多时间,在刚过去的9月,沪深交易所正式实施融资融券业务标的证券范围的第三次扩容,标的股票数量将由原有的494只增加至700只。与此同时,中国证券金融公司发布公告,将转融通标的证券范围由现在的87只股票扩大到287只股票。此外,新增安信、方正、长江、东吴、西南、兴业、中金、东方、宏源、国海、国元等19家券商参与转融券业务试点。 上海一位长期研究两融业务的分析师表示,一方面是融资融券标的股票扩容,一方面是转融券标的证券和试点的扩容,两者都会为两融业务发展带来积极正面的影响。“我国的两融业务还有很大的发展空间,未来监管层应该会进一步开放更多的股票允许融资融券。” 扩容利好券商 资料显示,两融标的券占A股股票数量的28%。其中,沪市标的股票合计占沪市A股流通市值的87%,占日均成交金额的80%;深市标的股票占深市A股流通市值的59%。中小板和创业板的标的个股数量分别增加57只和28只。 值得一提的是,创业板扩容幅度最大,由6家增至34家。联讯证券分析师姜海宇认为,“从此前的两次标的扩容可以看出主板标的证券市值平稳增长,中小板标的证券增速先缓后快,创业板此前只有极少量个股纳入两融标的范围,本次扩容后创业板标的股市值将大幅增加。预计后期市场两融规模与交易额均会有较大规模的上涨。” 历史数据显示,两市融资融券余额于今年1月初首次登上千亿大关,此后短短4个月内,两市融资融券余额便实现成倍增长,于5月21日首次突破2000亿。截至10月8日,沪深两市两融余额已达2921亿。多位市场人士认为,两融标的此轮扩容后,市场潜在需求可相应扩大至5000亿,而要满足如此规模的交易需求势必对券商资金管理能力提出更大挑战。 此外,标的券扩容进一步刺激两融规模大幅增长,将提升券商的利息收入和佣金收入,业内人士认为,“融资融券业务的手续费一般是普通股票交易的两倍,约在千分之一以上,而利息在8.6%,扩容带来的规模增长带来的收益将会成为券商的收入增长点。” 此次扩容的另一个焦点是转融通标的证券扩大到287只。与此同时,安信证券、长城证券等19家证券公司获批参与转融券业务试点,转融券试点券商由11 家增至30 家。申银万国分析师朱岚认为,“这意味着融券业务开展规模较大的券商几乎都获得了转融券业务资格,有利于未来融券业务进一步做大。” 融券成跛脚 不过,“虽然两融业务余额大,但规模完全不对等,融资余额远远大于融券,完全是‘跛脚’的业务格局,其中一个主要原因在于融券难。”一位从事两融业务的业内人士表示,目前投资者在两融业务中遇到的问题是券源不足,“与国外成熟市场相比,融券业务发展缓慢。” Wind资讯显示,截至10月8日,两市融资余额未2883.35亿,融券余额为37.81亿。融资余额、融券余额分别占98.70%和1.30%,两者份额悬殊,融资交易占据主导地位。 有业内人士表示,今年以来融券余额仅增长20.7%,而同期融资余额大幅增长了215.3%。据初步测算,此次转融券试点证券公司扩大至30家会使融券交易量及余额增加约110%,标的股票扩大至287只会使融券交易量及余额增加约55%,从而有利于逐步改变两融券业务悬殊的格局。 上述从事两融业务人士表示,“转融券扩容加大了融资融券业务的票源供应,将一定程度上改变这种一边倒的格局。”朱岚也认为,转融券扩容后,券商逐步回归到“中间人”的角色,券源不足的问题有望得到一定程度的缓解,长期来看有利于融券规模的进一步放大,充分发挥融券的市场功能。 值得关注的是,转融券标的的覆盖率大幅提高,创业板股票首次纳入转融券标的。证金公司共调入209 只股票,调出9 只,转融券标的股票总数达到287 只;转融券标的股票流通市值增加到12.89 万亿,覆盖度提高到81.69%;融资和融券规模的覆盖度分别提高至69.75%和87.14%。 此外,由于目前融券券源仍主要来自券商自营。标的股票扩大后,受自营规模、风控指标等限制,券商自营相应增加的券源有限,部分标的客户融券仍将较难。朱岚认为,由于转融券业务尚不成熟,最有动力参与的投资者尚不能参与,因此短期内市场上也不会有大规模的证券供给出现,转融券规模增长有限,不会给市场带来较大冲击。 年内翻涨股成新标的 值得一提的是,从沪市新增标的股来看,104只个股年内平均涨幅为59.10%,主要由上海本地自贸区概念股、文化传媒概念股领衔。深市新增标的股的表现更为夸张,102只个股年内平均涨幅高达95.62%,在全部206只新增标的股中,年内涨幅前12名均被深市个股包办。 “融资融券标的股票的选择主要是从风险方面考虑的,而风险主要是用波动性来度量的,比如一些暴涨暴跌的股票,涨跌幅度大就会容易造成大的亏损,那么就不会作为标的。”某大型券商一位长期研究两融业务的资深分析师对记者表示,“另外还与其市值和交易量有关,在选定作为融资融券的标的股票时,市值和交易量分别占2/3和1/3的权重,然后按照从大到小排序,越排在前面的表示其交易越活跃且市值较大,因而越可能被选为可融资融券的标的。” 上述资深业内人士表示,“新增的这批标的中有很多创业板和中小板的股票,它们被入选并不是因为股票市值大,而是因为交易量大,比如华谊兄弟。交易量大表示该股票交易活跃,不易被操控。” “不让流动性差的股票进行融资融券主要是出于防止极端风险的考虑。但是实际上股票融资融券,恰恰会提高它的流动性,如果仅开放流动性好的公司而不让流动性较差的公司不融资融券,那么只会强者恒强,弱者恒弱,最终两极分化严重。”上述人士称。 “未来监管层应该会进一步开放更多的股票允许融资融券,目前700多只标的股票占总的股票量的不到30%,而国外市场的这一比例高得多,大约在80%左右,所以我们的两融业务还有很大的发展空间。”上述人士表示。 财经评论周科竞也认为,融资融券业务自出现以来并没有出现极端风险,管理层完全可以允许全部股票开展融资融券业务,至于具体风险较高的股票,可以由券商自己制定较高的保证金率来控制风险,投资者也可以选择适合自己投资风格的券商融资融券业务。

爱华网

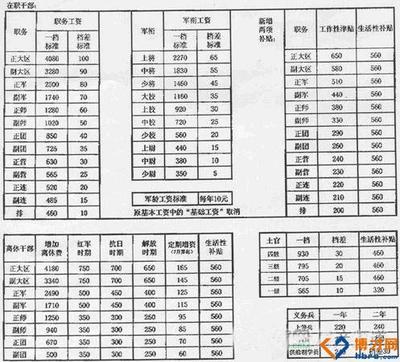

爱华网