5. 基础评估过程进驻所罗门投资银行我们一行20人左右,于1999年初正式进驻所罗门投资银行(SSB),进行为期4周的现场基础评估活动。因为SSB是个投资银行,资产绝大部分是流动性强的交易资产,风险也主要取决于市场的上下波动(而不同于一般商业银行,以信用风险为主),所以我们一行中有10人左右专职于资本市场交易活动和市场风险管理,其他检查员中有负责千年虫(Y2K)小组、信托小组等。美联储总部还派了一个常驻代表,经常来参加会议,其他成员全都由纽约联储派出。此行之前,纽约联储已有专人准备了一些SSB的总体介绍性材料,供我们参考。我们10人当中,我和Kevin在市场风险管理组,从总体的角度,按照《市场风险补充案》的原则,来评估SSB在这方面的政策和操作。其他检查员,有专门负责固定收益(fixed income)、权益(equity)、外汇(foreign exchange)和商品(commodities)等的,主要从具体的业务部门的角度,来查看经营情况和管理力度。因为我们的工作横跨所有经营部门,因此同这些小组的联系比较密切,经常要协调会议安排。还有一个小组专职于交易对手的信用风险管理(counterparty credit risk management),我们还得去参加他们的风险和数学模型讨论会,协助他们的工作。SSB的事先准备工作让人赞叹不已。星期一一早到场,他们准备的大量资料,已经按照我们事先提出的要求落实到位,并装订成册,整整齐齐地排满了两张长桌子,且都附有详细的目录、索引。几位负责接待我们的女士说,她们已有好几天通宵达旦,赶着准备这些材料,去各个部门催要,并复印、装订等。每个部门也都不敢怠慢,争分夺秒,忙乎了好久。办公场所、电话、传真、电脑联网等也都配备齐全。这种高度重视的准备活动是不多见的。在很多情况下,我们去银行检查,事先索要的资料非但没有那么细致整齐地准备好,“缺斤短两”的情况也时有发生,我们还得去追要。银行可能经历联储审查多了后,知道反正检查员上了门,还是会要这要那,所以干脆事先就不那么事无巨细地准备了。SSB如此严阵以待,也许同他们从来没有经受过联储审查有关。若经历过几次,也可能就变成“老油条”了。aihuau.com尤其难能可贵的是,我们定点的办公区坐落在SSB大楼的第26楼,这楼层是专供会议、培训使用,窗明几净,干净透亮。在这层的一角划出了几间宽敞明亮、阳光充足的房间,装上大门,形成封闭式区间,供我们专用。这同我过去见过的联储检查员在银行待的地方,形成天壤之别。一般银行拨给检查员的办公室,大都是没有窗户、昏暗陈旧的被遗忘的角落,甚至可能在地下室里。有时候,办公室很拥挤,十几个人围着一张大桌子,一有交谈,每个人都听得见,不利于专注思考。曼哈顿惜土如金、空间拥挤是一回事,但更有可能是银行希望藉此早日打发检查员回家,免得条件太好不想走了,待的时间越长越可能惹是生非。这26楼公用区间,总是摆满鲜花和各种吃的,而且早上、中午和下午都品种不同,供培训和会议期间所用。按规定,我们不能接受被检查银行的东西,严格意义上来说,不能接受超过5美元的吃的或用的。所以,咖啡、茶水可以,最多下午开会时有点饼干、水果之类,但正餐就不行了。我们第一天来到SSB,他们不知道我们的规矩,中午准备了三明治,我们的总协调比较较真,看到既已准备好不能退回去,就让我们每人掏钱,一人11美元。一顿午饭,就几块不值钱的三明治,11美元算蛮贵的。有几位检查员嘟嘟囔囔说那位总协调太认真,又不是我们叫他们准备的,我们没有责任。既然已准备好了,下不为例就是了,还硬要跟对方明算账,等等。那位总协调坚持说他要遵守美联储的纪律。Salomon Smith Barney基础评估的所在地,门前是花旗集团红伞的商标第一印象

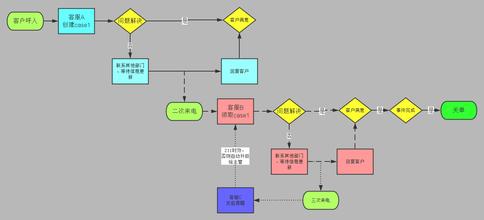

一进入SSB,马上感觉这儿的氛围同我1998年经常跑的商业银行很不一样。首先,这儿的工作平台是以交易厅为中心,楼上楼下有好几个敞开式交易厅,前台的交易员自然不必说,连销售、风险管理、中台的核价对账等人员,都坐在交易厅。高级主管,尽管有独立的办公室,也喜欢在交易厅蹲点,说是要感觉市场脉搏,不能脱离市场。交易厅四周全用玻璃围成,厅里的一排排桌子上,摆满了电脑终端、电视屏幕;一个工作人员面前有几台屏幕,几部电话;屏幕上几个视窗不断变化着,电话也不断闪烁着灯光;真可谓“眼观六路,耳听八方”。交易厅里你来我往,紧张忙碌,不时会听到集体喧嚣,看到交易员手舞足蹈,这可能就是投资银行的“协力”(synergy)之所在,非交易厅氛围不可。所罗门投资银行交易厅的一角SSB人员的精神面貌也让人耳目一新。这里年青人居多,男士个个都是衣着鲜亮,头发梳得油光锃亮,即便不是西装革履,也衣冠楚楚;女士们更是风姿绰约,精雕细琢。同我们打交道的基本上都是人到中年的管理者,一个个都修饰得体,优雅端庄,谈吐举止更是无懈可击。SSB的这种整体素质,是华尔街朝气蓬勃、所向披靡的浓缩。这里凝聚了美国常春藤学校毕业的最优秀的学生,若非出类拔萃,是不会被万里挑一选拔到这儿来的。这里也是名校优等生梦寐以求的地方,来华尔街首屈一指的投资银行工作,实在是机会难得。有种说法是:“如果你能在SSB得以晋升,你便能在任何地方得以晋升。”的确,SSB是个一流的事业落脚点。相比之下,商业银行要显得气定神闲多了。商业银行同市场没有这么直接感性的冲撞,它们的银行账簿也不会受到市场时刻波动的影响,所以,也就没必要那么严密监视,高度关注市场的一举一动。员工的衣着打扮也比较随便,甚至还可以穿着牛仔裤上班。纽约联储即便竭力想提高员工的生活品质,提倡工作便装,也没有到允许穿牛仔裤进出的地步。很早以前,我读过Michael Lewis的Liar’s Poker,那是一本非常有名、被认为是入门华尔街必读之书,1990年出版。里面记载了作者在SSB的前身¬—— 所罗门兄弟公司(Salomon Brothers)的所见所闻。Salomon是具有传奇色彩的公司,一直以固定收益(fixed income)的债券交易见长,包括政府债券、公司债券、房地产抵押债券等。作者当时担任这方面的销售员,他认识的Salomon是一个弱肉强食的地方,是强悍成功的债券交易员横行霸道的场所。他所介绍的几个主角,后来都驰骋华尔街,创造了不少新闻和丑闻。其中有Salomon的总裁,还有“债券王”John Meriwether。Salomon的这种债券交易员当道的强悍文化,后来经过一次大丑闻,差点被吊销营业执照后,才有所改观。而且,这桩丑闻事件还与纽约联储有关。纽约联储一直负责销售美国的政府债券,是美联储公开市场委员会(FOMC)调控货币政策的执行机构,也是财政部发行短期票据或长期债券的唯一指定的营销机构。这个销售过程是通过拍卖给特别授权的政府债券交易商(dealers)来进行的:交易商统计好他们所代表的机构的需要量和报价,上报给纽约联储;纽约联储收集好数据后,取个中位值,然后销售给交易商,再通过他们分销到市场上。Salomon就是政府债券交易商之一。1991年,政府债券拍卖过程中,Salomon弄虚作假,名不副实地夸大他们所代表的机构对政府债券的需要量,希望藉此能得到大笔的政府债券,垄断市场,操纵价格。该事件后来因为偶然的机会,被发现名字对不上号,而被抖搂出来。这可是捅了马蜂窝,美国各大联邦政府机构非要杀一儆百不可。美联储、证监会(SEC)、财政部和司法部联合对Salomon展开调查,穷追猛打,吊销了它的政府债券交易商的执照。所罗门的总裁,及手下承销政府债券条线的高级管理人员全被免职,包括John Meriwether。后来,事情越闹越大,加之Salomon又反省自责得不够及时深刻,眼看就要到被勒令解散的地步了。最后,Salomon最大的股东,大名鼎鼎的投资大王巴菲特(Warren Buffet)出面斡旋请罪。他充当起临时总裁和主席,保证要对Salomon进行严格整治,重塑形象。同时,他也恳求政府让Salomon保留政府债券交易商的资格。要知道,Salomon以固定收益交易为主,政府债券是其中一大类,若取消交易商资格,相当于缺了一块重要业务,很多客户可能会因此离开Salomon。政府最后决定保留Salomon这一资格,但条件是Salomon一定要加强内部监控,改革机制,不允许这类事件再次发生。最后,如同华尔街很多丑闻过后便一蹶不振的先例, Salomon于1997年被旅行者集团收购,同其已有的证券经纪和资产管理公司Smith Barney合并,改名为所罗门斯密斯邦尼(Salomon Smith Barney)。花旗集团合并后几年,SSB又改名为花旗集团全球市场(Citigroup Global Markets),彻底同以个人名字命名的过往做法脱节。接下来,纽约联储负责政府债券拍卖的小组也岌岌可危,他们不管怎样还是让Salomon钻了空子,给联储脸上抹了黑,带来了负面舆论,这是美联储不能容忍的名誉损害。最终小组人员全部解散,重换一批人马。我后来在美联储接受培训的时候,碰到一位教员,就是当初Salomon丑闻时在纽约联储交易厅工作的。他很痛心疾首,言语间恋恋不舍当时的叱咤风云,说是工作多么有意义,能感受到市场的震动,左右市场的行情,感慨“此一时也,彼一时也”。纽约联储政府债券交易厅坐落在纽约联储主楼的第9层,观光者如果去纽约联储参观的话,这交易厅也算是景点之一,窗明几净,灯光通明。它与一般商业银行或投资银行的交易厅不同,这里比较安静平和,事务也单一,由联邦公开市场委员会(FOMC)来决定它们的任务。因为政府机构没有利润收入的压力,所以,也没有随着市场波动带来的大起大落的喧嚣躁动。华尔街的政府债券交易商特别愿意同联储打交道,因为联储不会讨价还价、锱铢必较,所以,每一笔交易对他们来说都像是“飞来横财”。John Meriwether离开Salomon后,创立了一个高调的对冲基金—— 长期资本管理公司(Long Term Capital Management,LTCM),招募了不少华尔街最优秀的久经沙场的交易员;汇集了学术界极有建树的教授专家,包括两位诺贝尔奖得主Myron Scholes和Robert Merton。它在成立后的头三年,确实有超乎寻常的表现,每年20%~40%的年收益率,投资者的资金滚滚而来。但到了1998年的第四年,惨遭金融风暴和俄国国债危机等冲击,它四个月内亏损了近50亿美元,陷入资金周转绝境。最后通过纽约联储斡旋,召集十几家银行联合出资拯救,才步出困境。所罗门投资银行基础评估基础评估开始后,如同常规银行检查,先是第一天召开启动大会(kickoff meeting),由我们几个相关的组联合起来,同对方的头脑人物开会座谈,听他们从宏观上介绍银行的状况:运作、结构、人事、产品、经营状况、风险管理等(银行检查的具体过程,留待第四章详述)。他们一般都事先准备好PPT、演讲稿,人手一册。每个具体部门的主管一般也都在场,向我们一一介绍,如果会议上牵扯到具体问题,他们可以做些补充。更重要的是,等会议结束,我们分头与这些具体部门联络,具体落实评估工作。同其他银行一样,SSB对我们的会议安排、文件资料要求等,有求必应,反应迅速,竭尽方便配合之能事。负责协调工作的几位女士也多次向我们重申,若我们发现工作上有任何不便,哪怕只是蛛丝马迹,也尽早与她们联系。SSB的电梯里有闭路电视,反反复复告诫职员有联储检查员进驻,要配合工作,且说话要小心些,不要随便议论客户和工作情况。被我们约见面谈的SSB员工,大部分都是中层以上管理人员,对我们耐心有加,不敢怠慢。这里自然有对“钦差大臣”的畏惧,其中也不乏对联储头一次造访的好奇,想了解检查员的思维方式和监管准则。有一位检查员考问了一位交易组主管近5个小时,问了很多细节问题,下班时间早就过了,而交易员一般又都是早进早出的,可那位主管依然兴致勃勃,鼓励再继续交谈下去,说“我想知道联储检查员关心些什么问题”。在我参加的SSB的所有会议里,只碰到过一位略显急躁神情的信贷主管。他对我们的问题对答如流,精明老到,且把我们还没问的问题,都一一抢先回答了。我还正在诧异纳闷,他却自告奋勇坦率兜底,说他原先在一家法国银行纽约分行工作,因为受纽约联储监管,他老得同检查员打交道,每年要受到一次“骚扰”,前前后后陪上几个月,应酬撮和。最后不胜其烦,他换工作到了投资银行,本想从此可以摆脱联储,清静清静,怎奈“跑得了和尚,跑不了庙”,美联储的触角越伸越长,现在又在投资银行冤家路窄,狭路相逢。他的无可奈何溢于言表。看来他又要考虑跳槽了,去这几年风风火火、监管机构尚未染指的对冲基金、私募基金,兴许可以(暂时)摆脱美联储的“纠缠”。华尔街的共识是,如果你能在联储手下生存下来,你便能在任何监管部门手下生存。商业银行因为受到美联储的严格管制及一年一度的例行检查,已经在风险管理上相当规范化,政策、队伍、程序和系统上都高标准严要求。相比之下,投资银行风险管理的操作和手段就要逊色得多,不单单是计量风险的模型要简单,把许多该描绘的变量都省去或简化,在风险管理力度上也很有限,各种各样的权限规则要少很多。更重要的一点是,风险管理的文化不如商业银行的严格系统,好像风险管理更像是服务性质的,而非独立权威的监控部门。SSB的一位风险管理员,以胆战心惊的口吻说:“跟交易员说话得留神点,他们每个人身边都备有一把棒球棍,一不小心,这棍子就落在你的头上。”4周时间过去了,我们在结束基础评估之前,要例行召开收尾会议(closeout meeting),向银行作个反馈,通报我们发现了些什么问题,希望他们做些什么改进。这一般在银行检查里是最严肃紧张的关头,银行的大人物都到现场;我们除了现场的检查员外,也可能会有些头面人物出场。第一个关键事项是罗列问题,一个小组一个小组轮流,谈各个具体部门存在的问题、需要改进的地方。这些问题一般在检查过程中已同银行交流过,所以不应该觉得突兀。银行一般也不愿意强词夺理,得罪联储。但难免会有意见不一致的地方,有时甚至争得面红耳赤、互不相让。在这种情况下,结尾会议可能需要开几次才能真正结得了尾。第二个关键的话题一般是给银行打分,给几分,分数与上次比是升是降。很多银行对这个项目看得最重,只要这个分给得可以,其他的一切都好说话;若是分数下降的话,非得要有充足的理由,否则定是软磨硬泡、誓不罢休。好在我们这次SSB之行不是银行检查(bank examination),而是基础评估(infrastructure review),没有打分这一说,所以,气氛要缓和许多。第一个话题也容易为SSB接受,因为它的问题实在很多,离联储的标准相距甚远,他们自己也心里有数,在评估过程中已经多次交流过。再说,Kevin是多年的银行检查员,他提的意见中肯合理,很容易被SSB采纳,所以,没有什么可争辩的。其实,我们在评估过程中,Kevin花了更多的时间同他们解释我们的要求,希望他们如何在各方面改进,才能与政策相吻合,诸如,他们的风险管理模型如何能达到巴塞尔协议的要求、如何上报审批等。至此,我们顺利完成任务,且受到SSB高度好评。旅行者保险公司基础评估旅行者保险公司总部坐落于康涅狄格州哈特福特市(Hartford, Connecticut)的市中心,在纽约市东北面,距离曼哈顿约200公里。Hartford是比较老的城市,17世纪中叶由荷兰贸易交易商聚集建立,后来被英国占为殖民地。Hartford是美国保险业的“首都”,甚至被认为是世界保险业的“首都”。除了旅行者集团总部设在那儿,美国另一大保险公司Aetna的总部也坐落于此。另外,还有其他诸多保险公司,如Cigna,即便总部不在当地,也有不少经营项目在此运作。旅行者的办公楼是一幢钟楼式古典建筑,是Hartford的一大风景点,有34层,527英尺高,顶部有个闪亮的红色灯塔。它的顶楼对外开放,可以鸟瞰整个城市。它在Hartford的地理位置和重要性,类同于曼哈顿的帝国大厦,属于城市标志性建筑。我们十几人去那里作基础评估,被安排在一个陈旧封闭、见不到阳光的办公室,同SSB相比,真是惨不忍睹。这种老建筑,本来窗户就少,有窗户的办公室都俨然成为高级主管你争我夺的战利品,哪有让我们在那儿待上两个星期的份儿。我们银行检查员其实也不太愿意来这儿蹲点几个礼拜。Hartford离纽约还是有段距离,不可能每天来回,所以,我们一行人一周内得住在那儿,过苦行僧的日子。FED(联储)平时的工作不是很紧张,很多检查员在工作之余都有其他安排,这一个礼拜远走他乡,势必要影响已有的安排。在出差这方面,纽约联储比起其他地区联储算是优越多了:纽约联储所管辖的银行大都在曼哈顿的下城或中城,而纽约联储本身就在下城,有些银行信步几分钟就到了;即便是中城,也只是几站地铁的问题。所以,平时脑子里少有出差这根弦,一听到公出几周便谈虎色变。相反,其他地区联储的检查员,一般一年内有1/3时间都在外面跑,不着家。他们那边银行比较分散,一旦去哪个银行,就得驻在那里,直到完成任务。再则,Hartford是个萧条没落的城市,原先生龙活虎的辉煌历史也已成过去。近十几年来,犯罪率上升,学校质量下降,12万的居民有三分之一生活在贫困线以下,拥有自己住房的人不到四分之一,很多有钱人都搬到了郊外。一个城市的收入水平下降后,紧跟着的是服务设施的每况愈下,酒吧、餐馆、戏院、音乐厅等都不上档次。所以,我们检查员下班,大家一起吃完饭后,晚上便无所事事。相对而言,纽约联储每次遇有去伦敦、东京、香港的差事,不少检查员会争先恐后,当仁不让。Travelers总部塔楼旅行者公司的主要业务有三类:财产事故保险(property and casualty)、人寿保险(life insurance)和责任保险(liability insurance,诸如车辆、工伤、意外、残疾等)。我们工作的内容,主要是评估财产事故保险方面的风险管理。其他保险业务都是大批量的小本买卖,每项保险所涉及的金额不大,通过大数定理(law of large number)精算方法可以估算出比较准确的利害得失,不太会有出乎意料的巨大风险和损失。而财产事故保险则不然,它有可能会给公司带来不可预料的重大损失,甚至导致公司倒闭。例如,1992年8月的安德鲁飓风,以每小时140英里(相当于220多公里)的速度,席卷美国东南部,造成保险公司400亿美元的损失,经济损失达800亿美元。它是当时历史上保险业损失最惨重的自然灾害。从此以后,保险公司开始重视财产事故的风险管理。运用模型,雇佣气象物理学家,来分析自然灾害的概率、规模、危害及保险损失。它们对保险的审批要求也提高了,办公楼住房要达到一定标准,建筑材料要提升,以增强防灾抗灾能力。这些还不够,保险公司还更深入地研究转化风险损失的机制,以免再受到诸如此类灾害的打击。再保险业和灾难债券就是安德鲁飓风后应运而生的保险风险转移的工具和手段。再保险(reinsurance)就是保险公司再去其他公司购买保险,一般是在损失到达一定程度后,再保险公司承担剩余损失,可以一家或几家公司共同提供再保险。而灾难债券(catastrophe bond)则是将保险业务证券化,将风险转移给投资者的一种方式。投资者将资金集中起来,投放在较安全的政府债券上。若风平浪静,则债券的利息和保险费是投资者的总收益,类似于一般债券的利息收入;若风暴降临,投资者则要承担损失,甚至连本都保不住,这类似于公司债券,一旦公司倒闭,债券可能是一文不值。总的来说,我们银行检查员对保险业并不熟悉,此行的主要目的是了解产品和业务,而非评头论足。旅行者公司主要由康涅狄格州州政府的保险署负责监管,纽约联储也不便多插足。具有戏剧效果的是,美国国会花了九牛二虎之力通过了《金融服务现代化法》,以允许花旗集团的银行和保险业混业经营,但到最后,花旗自己却一步步逐渐脱离保险业务,最终于2005年,把剩余保险业务全部卖光,倾囊而出。花旗意识到,保险业务与其银行业务性质相差甚远,运行机制和思维方式都不尽相同,好像在拖它利润和股本收益增长的后腿,最后只能忍痛割爱,专注于银行业务。但不管名义如何,花旗集团,还有摩根大通等金融控股公司,仍同保险公司保持密切合作,相互促销各自产品。风险为本的精神这次旅行者公司的基础评估,对我来说,收获最大的是领悟了检查员“风险为本”的思维方式,知道了他们交流的台词和潜台词(风险为本的内容,第四章第四节会有进一步叙述)。这次基础评估,我处于半独立操作状态,大部分时间我是独自安排参加会议,独自与对方讨论交谈。如同SSB,这里的工作人员相当配合,竭尽全力。然后我再不时地用E-mail或电话向Kevin汇报请教。当时,我们队伍中还有一位做政策出身的,对银行检查的游戏规则也懵懵懂懂,我们两人就一起“摸着石头过河”。开始的时候,我还是停留在模型的角度,好像仍在做政策研究,把几个关键要素列出来,进行罗列分析比较。但Kevin总是在问风险风险风险:“你觉得围绕着模型和管理,有什么风险因素,有什么地方可能会出差错,你的大中小风险的评估在哪里,有没有问他们这些问题,他们是采取怎样的措施来防范这些风险的,这些措施是不是合理充分……”我在那里冥思苦想,来回折腾了几次,还把别人写的检查报告拿来阅读,琢磨字里行间的关注角度和思维方式(mindset)。忽然有一天,我觉得茅塞顿开,明白了原来我必须透过现象看本质,通过模型来观察它背后可能存在的问题、漏洞。这也就是风险意识!一根链条的强度取决于它最弱的环节(The strength of a chain is determined by its weakest link),我们必须要有“火眼金睛”来洞察这些薄弱环节,并考核这些薄弱环节是否得到有效控制。所以,读懂、读通模型并不是我们工作的初衷,只是我们工作的充分条件,而风险挂帅的意识和方法,才是我们工作的必要条件。我在查看模型的时候,重点不应该在于模型是否精致,而应该在于哪些变量对模型最后的结果影响最大,是不是考虑了几种不同的变量参数,模型是否得到独立的测试检验,检测的结果如何,是否有记录,政策的目标方针是否合理,程序步骤是否得到严格执行,等等。这些问题并不一定是模型的构造问题,而是围绕着模型所存在的风险的管理问题。政策、步骤、人员配置、系统测试,档案文件记录等都是管理的重要内容,我们都需要高度重视,反复审核。现在金融界对数理模型越来越重视,依赖性也越来越大,整个先进的管理系统、权限定额都围绕着模型展开。孰不知模型也有模型的问题,不能不分青红皂白被动地全盘接受。弄懂了这个“风险为本”的原理后,在旅行者公司的首次运用就是识别了数据为主要的模型风险要素。财产灾难的模型自然精致漂亮,引经据典,用了最先进的模拟工具,但它所引用的参数,大都基于非常有限的样本数据:灾难性的风险本身就很罕见,天气预报又误差极大。再则,也是由于数据的局限,模型没有任何手段可以验证其可接受性。所以,模型的最大风险就是数据的不可靠,有“垃圾进,垃圾出”之嫌。如果所有的风险管理都依赖于该模型,而该模型的结论又值得怀疑,那判断就会不准确,管理就会有纰漏,对此不可掉以轻心。辨别出主要风险后,我接下来的工作重心就围绕着数据问题来进行了,主要议题就变成了对方如何缓释这类风险、采取哪些措施、做过什么敏感分析和特殊事件分析、如何确保模型的可信度、在模型之外又有什么风险防范措施,等等。工作重心从模型转移到数据,标志着我思想观念的改变,标志着我转型的成功。我自觉已完成蹒跚学步的过程,可以胜任检查员的职责,能够同其他检查员平等对话,“心有灵犀一点通”。接下来,我开始独立执行银行检查的工作,被派去参加许多大银行不同风格的有意义的项目,成为我们风险评估组的主力。

爱华网

爱华网