系列专题:《成就财富人生:大萧条时代投资理财策略》

4?3挑选理财产品有技巧

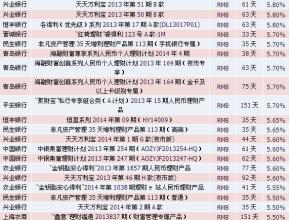

自从2005年1月份工商银行、农业银行、中国银行、建设银行四家大银行相继被获准开办人民币理财产品之后,市面上的人民币理财产品就较为丰富。而且,由于四大商业银行的介入,人民币理财市场竞争更为激烈。在激烈的市场竞争中,各家银行为寻求发展和占领市场,积极创新,推出了各具特色的人民币理财产品。丰富、多款的人民币理财产品之间,必然存在一定的差异性和个性化,也就是说不同银行推出的人民币理财产品肯定会在收益、超值服务等方面不尽相同。人民币理财产品的这种一定的差异性和个性化,为投资者挑选理财产品提供了广大的空间。那么如何精挑细选人民币理财产品呢? 挑选何种人民币理财产品,因人而异。总的来说,风险承受力小的可选择“打新股”产品和固定收益类产品;风险承受力高的可选择挂钩型结构性产品。对于QDII产品,最好等市场成熟些再选。但无论选择哪类产品,最好要选择经过市场考验,过往业绩较好的银行。而且,选择前一定要弄明白产品的主要投资方向、未来收益和风险如何等关键因素。 具体来说,投资者在购买人民币理财产品时,要通过综合考量六个方面,选择一款在各方面都较接近投资预期与风格的产品。 预期收益率 预期收益率是投资者选择人民币理财产品的一个关键因素,许多投资者会直观地以预期收益率为作为选择理财产品的第一标准。目前,市场上的人民币理财产品的预期收益率各种各样,同一期限的不同银行的产品,其预期收益率差很多。例如,同为1年期的人民币理财产品,预期收益率最高者为20%,而最低者仅为3%。因此,投资者可根据自身投资金额的大小、资金的使用期限、提前终止的可能、对投资风险的偏好等因素,来追求预期收益率。特别要提请注意的是,在预期收益率相同的情况下,应选择有可终止条款的理财产品,以便在银行大幅升息的情况下能支取转作收益更高的储蓄定期存款;或是当有更高收益的投资去处时,及时支取转作其他投资。 但有一点要注意的是,预期收益率并不等于实际收益率,预期收益率也不是越高越好。高收益伴随着高风险。银行理财产品往往是通过对资产的分散组合,让客户承担部分风险,以博取较高的收益。某银行曾推出一款和黄金挂钩的理财产品,说是客户可以得到18%的收益;但前提是一年内金价上下浮动不超过40美元,如果超过,客户只能拿到1%的收益。当时国际市场的黄金价格是每盎司550美元,结果当年金价飚升到每盎司700美元。如此,投资者只拿到了1%的最低收益。 起购金额 2005年11月1日正式实施的《商业银行个人理财业务管理暂行办法》和《商业银行个人理财业务风险管理指引》,对人民币理财的门槛作出了具体的规定:人民币理财产品的起点金额提高到人民币5万元以上。银行在设计产品时,会根据自身的目标客户定位、市场竞争策略、市场资金量等要素来设定起购金额。目前市场上人民币理财产品的起购金额一般是5万元,也有不少理财产品的起购金额提高至10万元、30万元,民生银行甚至将2007年1月7日推出的民生稳健理财计划W10计划产品的起购金额定为100万元。一般来说,起购金额高的理财产品,其收益率和附加值要高于起购金额低的理财产品。因此,如果在投资资金允许的情况下,可尽量投资那些起购金额高的人民币理财产品。 由于银行提高人民币理财门槛,大约有70%的低端客户被挡在门外。但低端客户大多倾向稳健理财而钟情于“低等风险、中等收益”的人民币理财。这部分客户可整合资源,巧妙跨越理财门槛,成为人民币理财产品的座上宾。一种方法是整合别人的资源,将几个人的资金以签订协议的方式集合在一起,然后以某一个人的名义参与人民币理财。李先生、王女士、郑小姐,都是个人资金达不到5万元人民币的人,现在三个人一集合,资金就逾10万元,即使银行再度提高理财门槛,他们也无忧了。但协议上必须清楚地写明每个参与协议集合理财的人的权利和义务,明确集合理财收益的分配等事项,以避免纠纷。另一种方法是融合自身的币种资源,在目前人民币增值强劲的形势下,可将外币兑换成人民币,凑足金额投资人民币理财产品。 投资期限 人民币理财产品是有期限限定的。银行在设计产品时,会根据利率趋势、客户投资喜好、集合资金运作的时间等因素,来确定产品期限。目前,市场上的人民币理财产品期限五花八门,较为常见的有3个月、6个月、12个月、24个月、36个月等四个期限,也有260天、336天、622天等以天为期限单位的产品,个别银行还推出了类似于七天通知存款的7天人民币理财产品。一般来说,期限长的理财产品的预期收益率要比期限短的高,这种因期限不同而导致的收益高低差异,有时会达到四五个百分点以上。投资者在确定投资期限时,要考虑两个因素:一是投资资金所允许的投资期限;二是预期的利率走势。当投资者预期银行存款利率会调升时,应投资短期的产品;当投资者预期银行的存款利率会调低或是长时间保持不变时,以投资期限较长的产品为宜。从目前我国处于加息的金融环境来看,宜投资短期限的人民币理财产品。 产品流动性 人民币理财产品的流动性,可从两个方面来考察。一是提前终止权的约定。在2005年3月之前银行发售的人民币理财产品,绝大部分是不允许提前终止的,即客户在急用钱时,不能支取人民币理财产品的存款。但目前,银行更注重产品的人性化,纷纷在产品协议中增加了有条件终止条款,使人民币理财产品更具流动性。二是质押权的约定。人民币理财产品可作质押贷款,但质押的成数不尽相同,有的是70%,有的是80%。由此看来,要提高投资资金的流动性,就要选择那些可提前终止的、质押成数高的人民币理财产品,以便在急用钱或是有更高收益的投资渠道时可及时变现。 考察人民币理财产品的流动性很重要。2006年,李经理冲着高收益购买了一款理财产品。但之后不久,他就急用钱,可这款理财产品不能提前终止,不能质押贷款,他一时也没有其他好的融资渠道。无奈之下,他只好向人借了高利贷。结果这款理财产品到期时的收益还略低于高利贷的利息支出,不仅白忙活一场,花费了不少的精力,还倒亏了近千元。 额外成本支出 购买人民币理财产品一般是不需费用的。但有一些特殊的约定条款,实质上等于银行对投资者收取了一定的费用。从目前的产品设计来看,导致额外支出有三项因素:搭售存款、收取管理费、提前终止的手续费。一是搭售存款,表面上不增加客户的成本,但实质上是导致了客户资金收益的减少而变相增加了客户的投资成本。例如,您购买某银行的1年期的人民币理财产品(预期年收益为6%)5万元,要被强制存入1万元的1年期的定期储蓄存款(税后年利率为2?48%),那么这1万元1年就损失了352元[(6%-2?48%)×10000元]。二是收取管理费。人民币理财产品一般是不像基金产品那样需要支付管理费的,但个别银行也对人民币理财产品收取了1‰—2‰的管理费。三是提前终止的费用。有些银行允许人民币理财产品提前终止,但要收取一定的手续费。

爱华网

爱华网