整体而言,目前仍有许多不确定的因素会影响到中国经济以及A股市场的表现,但从中报的数据来看,大部分的公司业绩表现仍属理想,A股市场估值水平较低。对于下阶段A股市场的表现,我们认为仍会受到上述两股力量的交织左右,继续维持振荡整理格局,以逐步寻求阶段性的平衡。

平安证券 李先明

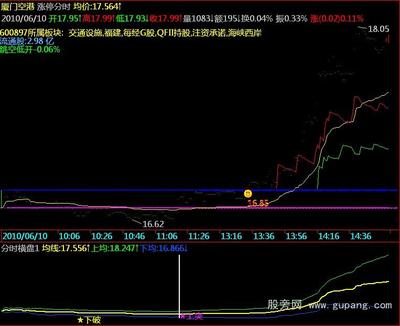

市场趋势展望 对于下阶段A股市场的表现,我们认为仍会受到两股力量的交织,而继续维持振荡整理格局,逐步寻求阶段性的平衡:一方面,A股市场持续下跌所对市场信心和盈利效应的打击,使得长时间所形成的弱势思维惯性,以及投资者对中国经济未来表现的忧虑增加,将继续对后续市场的走势构成压力。另一方面,A股市场估值逐步回落合理区间,使得A股市场对中长期投资者的吸引力增加,并且政策面持续保持积极,也提升了投资者对后续政策面发挥积极效应的预期,这在很大程度上对后续市场的调整构成支持。 上述观点我们在前期的分析中,已经多次论述。在本月的报告中,我们重点对上市公司最新公布的中报业绩进行分析,并尝试着和投资者探讨一下A股市场的中长期估值中枢以及未来影响A股市场估值表现的一些因素。 中报业绩分析:增速有所回落 截至8月底,A股公司2008年的中期业绩报告基本披露完毕。数据显示,2008年上半年,A股公司业绩继续呈现增长态势,但增幅明显回落,由此使得在整体经济增速回落的背景下,投资者对A股公司未来的业绩表现,普遍感到谨慎。 (1)从中报的数据来看,A股公司的业绩表现依然理想,扣除权重类个股的非正常影响后,以流通A股/总股本为权重的调整后归属母公司股东的净利润以及剔除中国石油、工商银行和中国平安3个权重个股后的A股公司归属母公司股东的净利润同比增长均超过27%,反映大多数公司的净利润仍维持较高增长态势。 (2)从单季度的盈利表现来看,A股公司也继续延续了自2006年以来的持续增长态势,并且每股收益超过.025元的公司占比,也持续提高,反映A股市场上值得中长期投资的蓝筹类公司,所占比重越来越多。

(3)需要注意的是,从08年一季度以来,A股公司的毛利率呈现明显下滑态势,大部分公司营业收入增长要快于净利润的增长,反映许多公司在资源、原材料价格持续攀升的影响下,成本压力增大,后续盈利下滑的潜在风险,值得高度关注。 A股估值探讨:逐步接近估值底线 在前期的分析中,我们讨论了A股市场和美国股票市场在不同的业绩成长预期、不同的资金成本状态下,两个市场的资产价格(市盈率的倒数)到底会存在什么样的关系。为了更好的衡量A股市场的阶段估值变化和趋势,我们对8月26日撰写的《A股估值分析报告之二——从历史看未来》一文中,我们对原来的模型进行了完善,并在估值时加入了市场特征差异所带来的估值差异因素:以此为基础,我们通过对未来15年中国经济增长速度、A股市场综合资金成本等进行假设分析,以此测算出A股公司未来一段时期的估值中枢,并参考历史上A股市场由于市场特征带来的估值差异,在考虑了全流通等因素带来市场供求关系等变化后,测算出未来一段时期A股市场的估值波动区间。 对GDP增长的假设:未来的3个5年当中,中国GDP的平均增长幅度,仍有望分别达到8.88%、7.78%和6.83%。对于参考市场美国而言,我们假定其未来15年的GDP平均增长率维持过去10年2.91%的平均增长水平。 对机会成本的假设:未来的3个5年当中,中国股市的综合机会成本将分别为9.40%、8.40%和7.40%。 综合上述分析,我们通过三阶段分析模型测算出:未来15年中国A股市场的估值中枢约为美国市场的134.40%,即应当有34.40%的溢价。以过去15年标普500指数成分股平均约24.42倍的市盈率水平测算,A股市场未来15年的市盈率中枢将维持在32.82倍。 对市场制度差异带来的估值差异分析 统计显示,过去15年,A股市场由于制度差异、投资者偏好等因素带来的平均估值溢价在19.12%左右。中央财经大学的寒冬在分析日本股市在经济走弱的背景下,仍较长时间维持较高的估值水平时,总结出以下原因(详细分析见2007年07月02日的中国证券报《中日股市市盈率更有可比性》一文): (1)高储蓄率,崇尚节俭的日本,收入很大一部分被存进了银行,而储蓄是股票投资资金的重要来源。 (2)国际收支经常项目长期保持盈余。日本经常项目盈余占GDP的比重,1981~1985年为1.8%,1986~1990年上升到2.8%,1991~1995年为2.6%。国际收支经常账户长期盈余,同样是增加国内股市股票需求的重要因素之一。 (3)企业间相互持股,使上市公司相当一部分股份轻易不上市流通,基本处于锁定状态。据统计,日本全国上市公司发行股票的70%由金融机构和企事业法人持有,且法人持有如此大量股票的目的不是为了取得分红,也不是为了赚取买卖价差,而只是为了稳定企业间的合作关系,因此这些股票是很少流通转让。这是日本企业所独有的现象。 从日本股票市场的表现来看,其高估值特征和中国股票市场也存在较多类似的地方,比如高储蓄率和持续的国际贸易盈余。同时,在股权分置改革以前,中国A股中有约2/3被限制流通,这和日本股市中企业相互持股而导致市场上可流通的股票数量大大减少,从而对市场阶段高估值构成支撑所类似。 对于未来A股市场的估值的分析,我们认为,一方面,未来相当长一段时期,不同经济区域之间的产业转移和升级,使得中国整体经济表现仍有望维持较高的增长水平,这很大程度上使得下阶段A股市场的估值将继续获得来自基本面的支撑。 另一方面,在股权分析改革完成后,A股市场进入全流通时期,尤其2009年和2010年,大量的限售股解冻,使得此前支撑A股高估值的“股权分置”因素消除,而且短时间内大量限售股解冻上市,造成了市场供求关系的短暂失衡,如果在此期间没有足够的对冲政策或手段缓解限售股上市对市场的冲击,那么短期而言,A股市场估值将很有可以陷入阶段性失衡状态——现实而言,目前A股市场的估值已经低于其理论价值中枢,显示现阶段,大量限售股解冻上市,使得A股市市场的制度差异变革,带来其估值的折价。 具体而言,我们认为在全流通冲击下,未来一段时期A股市场由于制度差异带来的折价幅度,有望接近过去15年最低-54.48%的折价水平。 但以15年为投资周期而言,我们认为的约19.12%有所缩小,保守测算,在高储蓄率、际贸易盈余等因素不发生明显改变前提下,我们认为未来15年A股市场可以享受约10%的制度差异溢价。乐观而言,未来15年A股市场由于制度差异带来的溢价率,最高可以达到过去15年10月平均最高值138.72%的一半左右,即约69.36%。 从上述分析我们可以看到,未来一段时期,A股市场的估值低点,将很有可能回落到14.94倍左右。而以目前股价计算,A股公司的平均市盈率在17.50倍左右(沪深300指数成分股平均市盈率在17倍左右)。距离我们测算的估值低位,大约还有15%左右的空间,显示从中长期来看,A股市场进一步调整的空间和风险,已经较为有限,市场中长期的投资价值,正逐步得到体现。 整体判断:维持振荡整理走势,期待政策利好 整体而言,我们认为目前仍有许多不确定的因素会影响到中国经济以及A股市场的表现,使得A股市场在未来一段市场的表现,反复和波动仍是主要特征。 但从中报的数据来看,大部分的公司业绩表现仍属理想,而且从A股市场估值表现来看,我们认为在目前A股公司平均17.50倍的市盈率基础上继续大幅深跌的可能性已经较低,并且政策面持续保持积极,也提升了投资者对后续政策利好出台的预期,从而对后续市场的表现构成支持。 因此,对于下阶段A股市场的表现,我们认为仍会受到上述两股力量的交织左右,继续维持振荡整理格局,以逐步寻求阶段性的平衡。整体判断,我们认为9月份沪深300指数的核心波动区间有望维持在2100~2600点。

爱华网

爱华网