投行在成功入股太子奶之后,将按照产业链对其下属制造业、营销网络、采购业务等资产进行重组分拆并择地上市

[email protected]

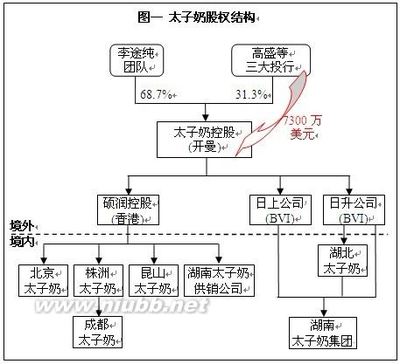

中国这一轮私募股权投资热潮中,第一次出现了在投资之初,就设计了混合多种方式以实现投资退出的模式。 这个主角是太子奶集团——中国最大的发酵型乳酸菌奶饮料生产商。英联、摩根士丹利等国际投行在成功入股太子奶之后,并不急于将其整体上市,而将按照产业链对集团下属制造业、营销网络、采购业务等资产进行重组分拆并择地上市。 分拆上市 一般而言,通过注资未上市企业并帮助其上市并实现退出,是私募股权投资人(PE)惯常使用的方法;另外的办法是通过转让股权或通过公司回购来实现退出。在太子奶身上,则是通过分拆将几部分资产择地上市,并混合了上述诸种方式。 现在,太子奶的业务和资产重组已基本就位,并计划在2008年北京奥运会之前,将一家公司分拆上市。 据了解,此计划是根据投行建议而进行的。首个上市部分很有可能是制造业。投行建议认为,太子奶旗下制造业在香港的估值会比较高,适合在香港上市,而营销网络则在美国市场估值会比较高一些。 太子奶制造业部分主要指牛奶加工制造业,目前太子奶在湖南株洲、北京密云、上海昆山、四川成都、湖北黄冈拥有5个生产基地。 营销网络资产包括了在中国100个营销大区,3000多个一级经销商,10多万个二级批发商等资源。 采购业务资产则主要是太子奶采购公司,负责太子奶日常的原材料采购等。 太子奶旗下的公司已经完成了双审计,即会计准则里的美国准则与国际准则,以适应不同的上市需求。2007年初,曾注资过蒙牛并大获成功的英联投资与摩根士丹利再度携手对太子奶进行了投资,在注资总金额中,英联占4000万美元,摩根士丹利与高盛分别出资1800万美元与1500万美元。 作为注资条件之一,私募股权投资方与太子奶也有一个对赌协议,太子奶集团董事长李途纯表示,太子奶方要求其保持最低51%的控股权,并且合资公司运营的所有品牌归太子奶方面所有。作为对赌条件,太子奶方面承诺每年复合增长率超过30%。 新模式

与太子奶模式的结构有些类似的,是世界最大的私募股权投资机构之一黑石集团对蓝星集团的注资。这次注资是通过投资共约6亿美元换得蓝星集团20%的股份。蓝星集团旗下拥有三家在中国A股市场上市的公司:蓝星清洗、星新材料、沈阳化工。 不同的是,据业内人士估计,如有可能,黑石对于蓝星集团最后的退出方式较优的选择是进行整体上市。而对于太子奶来说则不太一样,最开始PE进入的时候太子奶旗下并没有上市公司,而且也没有准备短期内整体上市,而是分拆以获得较好的估值。 借助英联等的推动,太子奶的CFO从美国聘用,市场顾问找了一个曾是国际饮料公司驻华市场负责人的英国人。 “在资本市场上,国际巨头的管理代表着管理标杆,对公司内部的员工培训、科研支出、培训费的支出,都有一个比较具体的东西来约束,而英联等的进入推动了这样的变革”,太子奶一位人士表示。

爱华网

爱华网