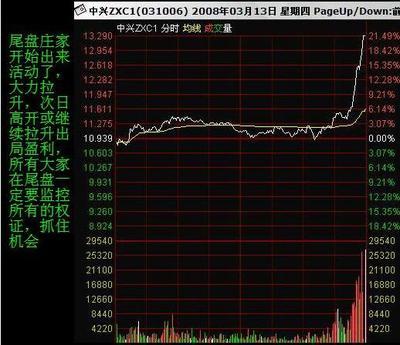

300点反弹过后 解放行情不再凌厉 产业资本出逃 空头伺机卷土重来 1949点、2000点、2200点,一个个重要关口在“解放行情”中被迅速收复,岁末A股突然迸发的活力令人咂舌。 股指以近乎90度角的斜率直线蹿升,强悍的逼空攻势,让场内的空头陷入绝境。 “公司一个客户做空接近爆仓,公司连续要求追加保证金。如果没有后续资金补仓,就会强制平仓。”北京某中型券商资深客户经理陶先生告诉《中国经营报》记者。 来自产业资本的数据统计成为“空头”的最后一根救命稻草。12月第三个交易周,产业资本在二级市场减持3.39亿股,减持市值约29.22亿元;同期增持仅为0.30亿股,增持市值约2.79亿元,总减持额10倍放大于增持额。 之后12月最后一个交易周,中证期货、国泰君安期货、海通期货和光大期货——这四大空头主力全面反扑,期指空单急剧增仓。面对空头势力的合力绞杀,“解放行情”攻势不再凌厉。 空头频繁爆仓 对冲基金陷“反弹”泥潭 “这轮快速反弹过程中,部分个人大户期指做错方向,空单爆仓。”陶先生告诉记者,近两年股市持续低迷,股票现货操作难度极高,很多高端投资者都通过沽空期指进行获利,特别是在指数跌破2000点后,市场普遍预期将会加速下跌,部分空头重仓甚至满仓空单。 股指创出1949点新低后,突然爆发的反弹行情,让“沽空者”措手不及。 “旗下高端客户,大多开通了期指账户,真正操作期指的并不多。反弹行情爆发后,尽管提醒了沽空风险,但几个大户没能及时调整持仓策略。”陶先生无奈地表示,玩期指只要一次失误,就前功尽弃。 “股市行情低迷,股票账户都是僵尸户。投资者都被深度套牢,即便出现反弹,也难有交易。敢于玩期指的客户都是核心客户,操作频次高,贡献的成交量非常大。”陶先生向记者透露,虽然期指开户大多在期货公司,但券商与期货公司之间往往有期指交易盘的分成划定,期指成为一些券商经纪人的重要佣金获取来源。 期指操作者很大一部分是高频次交易,盘中进行反复的高抛低吸,对这部分投资者来说,趋势并不重要,他们更看重的是盘中交易机会。另外一部分投机者,则是趋势化操作,“死捂”空单,博取熊市中的超预期收益。 陶先生告诉记者,前述大户就属于后者,“已经提出追加保证金要求,这位大户几乎满仓空单,如果行情继续被向上逼空,爆仓在所难免。”

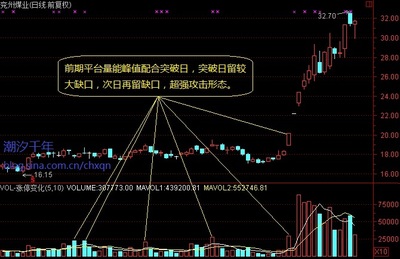

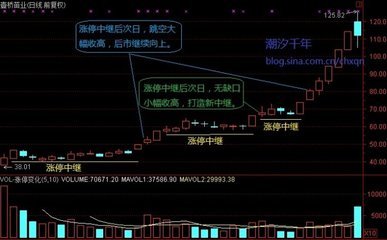

投资者赌错方向被迫平仓,在火爆的多头攻势中,国内对冲基金的日子同样不好过。 号称中国对冲基金“始祖”的国泰君安集合理财产品“君享量化”,上市一年半累计最高收益接近8%。然而自12月初股指见底1949点以后,快速反弹超过300点,累计涨幅超过15%。令人备感意外的是,君享量化净值几乎原地踏步。 11月30日,君享量化净值为1.0502元,至12月14日净值为1.0507元,同期大盘上涨超过200点,涨幅约为10%。在股指反弹的过程中,多数股票型、混合型基金净值快速提升,单周最大升幅甚至超过2%,而以股指期货进行对冲操作的君享量化业绩却差强人意。 “期指空单可能在一定程度上拖累了对冲基金业绩的上行。”私募基金经理鲍清业(化名)告诉记者,国内缺乏足够的对冲衍生品操作工具,集合理财产品只能以期指空单对冲现货,在股指下跌过程中,空单可以获得超预期收益,而一旦行情扭转向上,不能继续降低空单比例,则会严重影响对冲基金净值。 受制于严格的监管措施,国内主要机构被禁止进行期指投机盘交易。 “国内除少数基金专户理财产品,可以进行期指投机交易。券商、基金等机构资金均被严格限制在期指套保交易中。”信达期货研发中心总经理朱怀镇表示,在指数上行过程中,机构只能以被动减仓空单应对。极端情况下,机构可以将期指空单降至零仓位,但多数机构都会预留一部分空单比例,从而对整体业绩造成侵蚀。 在股指近300点的强劲反弹中,期指多单大幅飙升,拉动指数上行的幕后推手究竟来自何方? 按照鲍清业的判断,不排除一部分大宗商品期货资金转战期指的可能,“期货市场近期除焦炭、螺纹钢等少数品种存在趋势性机会外,农产品、三大基本金属,波动性都不明显。相对来说,期指的强劲喷发,成为投机者的绝佳涉猎目标。” 朱怀镇则告诉记者,近期期指开户数量增加很快,但究竟有多少资金从商品市场分流到股票市场仍是个未知数。在期货公司的盈利构成中,期指贡献收益大概在两成左右。 在几大机构席位之外,游资期指席位的操作动向尤其值得关注,中证期货研究员刘宾表示,“安信期货、永安期货、南华期货、上海东证期货是国内四大期指游资根据地,这些席位最近仓位波动剧烈,但整体上看,多头持仓增加明显。这也显示了游资在通过期指做多市场。” 曾就职阳光公募的基金经理王巍,目前正在筹划他的私人资产管理公司。“阳光私募操作期指受到严格限制,成立私人资产管理公司,可以放大期指在资产配置中的比例,同时博取超额收益。”王巍告诉记者,出资人主要是几个山西“煤老板”,公司资金已经到位,行情来得太快,个股齐涨,建仓只能被动跟风。所以通过期指多单,回避个股,整体做多。 “未来操作上仍然会以股票为主,单向投机盘操作期指毕竟风险比较大。”王巍告诉记者。 尽管多头逼空气势如虹,但产业资本却又一次扮演砸盘者的角色。 12月第三个交易周,产业资本在二级市场减持3.39亿股,减持市值约29.22亿元;增持仅0.30亿股,增持市值约2.79亿元;净减持3.09亿股,净减持市值高达26.43亿元。净减持额10倍放大于净增持额。 减持幅度最大的个股为兴业银行(601166.SH)、太平洋(601099.SH)、科大讯飞(002230.SZ),减持市值分别约为3.5亿元、2.9亿万元、2.7亿万元。同期获得增持的股票,单只品种最高增持仅为1亿元。 以兴业银行为例,短短15个交易日股价就从12元涨至16元,涨幅超过30%,产业资本逢高快速减持,也在情理之中。专注于产业资本动向分析的德邦证券研究员胡青认为:“减持额放量的速率远远超出预期,年底各方资金面临紧张,股市的快速上涨,为产业资本套现带来了机会。” 产业资本的快速出逃,被多头逼入绝境的空头主力,也嗅到了股市调整的味道。十二月收官最后一个交易周中,中证期货、国泰期货、海通期货、光大期货主力空头全面反扑,期指空单急剧增仓。 12月26日,期指背离现货逆势走低。中证期货和国泰期货共加仓空单500余手,打压期指。 虽然市场广泛对一季度宏观经济、乃至市场表现抱乐观预期,但一些空头机构却坚守着空头阵地。 私募世纪佳信首席策略官钱骏表示,公司持续保持空仓,对多头行情采取回避策略。“宏观经济我们判断短期难以实质扭转,所以我们保持观望,等待明年一季度可能出现的放空时机。”

爱华网

爱华网