深交所大宗交易平台信息显示,浙江大东南股份有限公司(简称“大东南”)分别于9月24日和9月26日出现了三笔大宗交易,其中9月24日交易的1100万股和400万股两笔尤其引人注目。

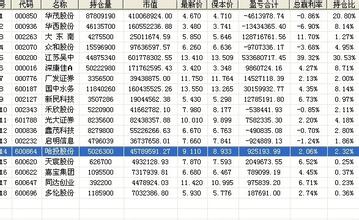

从卖方营业部信息—华宝证券有限责任公司上海西藏中路证券营业部(简称“华宝证券上海西藏中路营业部”)来看,外界猜测9月24日的两笔交易卖方有可能是去年以定增认股方式进驻大东南的华宝信托有限责任公司(简称“华宝信托”)。 时代周报记者调查发现,看似风平浪静的大东南在二级市场频繁出现大宗交易,且其前第二大股东已成功套现离场。 前股东轻松套现近亿元 大东南的前身是浙江大东南包装股份有限公司,于2000年6月8日由浙江大东南塑胶集团公司(简称“大东南集团”)联合中国包装进出口总公司、中包杭州进出口有限责任公司、浙江东方集团控股有限公司、浙江中大集团股份有限公司、德国布鲁克纳公司、德国莱芬豪舍公司、英国阿特拉斯公司等七家发起人,共同发起设立。 设立时总股本12000万股,其中大东南集团持股10682.06万股,持股比例为89.01%,是大东南的控股股东。 2001年12月大东南进行一次增资扩股,总股本变为18105.02万股。2003年7月,大东南的几大外资股东纷纷将所持大东南股份共计520.02万股全部转让给了浙江巨能东方控股有限公司,也就是现在的浙江聚能控股有限公司(简称“聚能控股”)。转让价为2.07元/股,转让款共计1076.44万元。 2007年7月,大东南集团将1566.75万股和1810.5万股分别转让给浙江大东南集团诸暨贸易有限公司(原中包杭州进出口有限责任公司,简称“诸暨贸易”)和聚能控股,转让价为2.5元/股,转让款分别为3916.87万元和4526.25万元。 此次股权转让后,聚能控股持大东南2330.52万股,持股比例达12.87%,成为大东南的第二大股东。至此,聚能控股进驻大东南的成本价累计达5602.69万元。 2009年度,由于大东南进行公积金转股,聚能控股所持的大东南股份变为2715.78万股,占总股本7.39%,仍然是大东南的二股东。 时代周报记者阅览大东南上市后在深交所发布的所有公告发现,大东南股东减持公告仅有一条,即二股东聚能控股在2011年7月28日进行的减持。 根据公告,聚能控股此次减持的方式是大宗交易,成交价为9.31元/股,成交量是600万股,成交金额达5586万元。减持后聚能控股仍持有大东南2115.78万股,占总股本的4.54%。而此次减持后聚能控股还差16.69万元就可以完全回本了。 而大东南历次大宗交易记录显示,2011年7月28日确有一笔大宗交易,卖方营业部是西南证券股份有限公司杭州庆春东路证券营业部(简称“西南证券杭州庆春东路营业部”),从时间、成交价与成交量来看,此笔交易乃是聚能控股所为。 引人注意的是,在大东南的历次大宗交易中,西南证券杭州庆春东路营业部均以卖方身份出现,且在15家卖方中交易次数最多,共达7次,时间集中在2011年6月22日至2011年8月9日期间,一共卖出大东南股份3880万股,成交金额共达3.70亿元。其中2011年7月28日以后的交易共3笔,累计成交量达2100万股,成交金额共达2.04亿元,且成交金额最高的一笔交易达13552万元。 由于聚能控股在2011年7月28日(其所持大东南股份上市发行限售解禁当天)减持大东南股份后持股比例变为4.54%,低于5%,因而往后的交易并无义务向大东南作出说明。 蹊跷的是,上述由西南证券杭州庆春东路营业部进行的2100万股大宗交易与聚能控股减持大东南后的2115.78万股相差无几,且2010年还是大东南二股东的聚能控股在2011年时已淡出大东南前十名股东的视域。而2011年末,大东南第十名股东是持股1.66%的中航鑫港担保有限公司,其持股总数为1000万股。因此,不难推测,聚能控股至少卖掉了1115.78万股的大东南股份。 据时代周报记者统计发现,2011年7月28日以后的8月2日至当年12月27日,大东南总共出现了14次大宗交易,平均成交价格是8.34元/股。按此价格计算,如聚能控股减持后确有在深交所大宗交易平台出售大东南股份的话,那么其至少从大东南中套出了9305.61万元的收益。 上市业绩渐下滑 从上市年限来看,大东南属于A股中比较年轻的一家上市公司,如上述大股东套现的现象并没有盛行。不过有趣的是,从战略与经营的角度而言,其谋求上市的时间胜过上市后业绩持续利好的时间,前者用了6年,而后者只有3年。 2002年7月12日,大东南在境外发行H股并在香港联合交易所有限公司上市的申请获得证监会批复,但后来没有完成上市发行;2004年6月23日,大东南A股首发成功过会,但到2007年6月11日,证监会对大东南的首发申请给予“不予核准”的决定,也就是大东南于2004年IPO过会后在2007年遭到否决。 直至2008年4月11日,大东南第三次IPO再次成功过会,并于2008年7月28日挂牌上市。 前述大东南一位姓王的工作人员告诉时代周报记者,“2002年没在香港上市是受到欧亚农业造假危机的影响,2004年那次是因为国家进行了三年的股改。” 从公开的年度报告来看,大东南上市后前三年的业绩一直表现不错,但后三年则慢慢出现了滑坡。 2008年至2009年,大东南归属于上市公司股东的净利润分别为4971.22万元和5346.38万元,营业总收入分别为13.17亿元和10.76亿元,营业利润分别为4305.56万元和5682.22万元,三项财务指标基本呈持续攀升之势。 2010年至2011年,大东南归属于上市公司股东的净利润分别为7744.3万元和7922.85万元,还能保持增长,但营业总收入分别为14.07亿元和12.30亿元,下降12.58%,营业利润分别为1.25亿元和2224.41万元,下滑82.16%。这三项财务指标在2012年上半年同比均出现下滑,下滑幅度分别为22.11%、30.78%和58.82%。 另外,大东南曾在其2012年半年报中表示,受国际、国内行业经济下行影响较大,募投项目尚处建设期,尚未显效,预计 2012年1-9 月公司经营业绩比上年同期会有所下降。

爱华网

爱华网