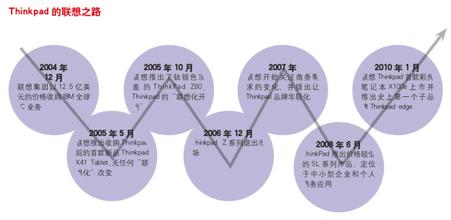

虽然分析师认准了预定的对称性周期底部准确无误,也相信周期具有很好的市场预期价值,但是假如实际交易的情况与分析师预期的周期最低点有一点出入,交易员就有可能在被迫清仓的过程中心力交瘁。可以肯定的是,一旦确立了所谓正确的周期,在下一个回落期间,要么这个周期完全被市场忽略,要么迟早会对投资人的账户价值造成根本性的损害。热衷于周期论的人们不是靠实实在在的交易生存,而是靠提供市场预期谋生。但是预测和交易的门道不同。分析师根据市场过去的表现,按照对称性交易周期估计未来的走势。但是交易员只能面对变幻莫测的市场,随机应变,当机立断。作为经济实体,市场也是一个生命有机体,遵循自然的盛衰法则,经历成长和衰退的周期。周期性的成长和衰退证明了市场扩张和紧缩的特性,而时间要素就是分析师和交易员在市场打拼的最大区别。图2-1的日本日经指数月线图反映了当今世界最有周期性对称市场的状况。图中52个月交易周期和89个月交易周期拟合日经指数走势,恰如其分地说明了周期可以估算、预测,尤其能够精确反映某些市场的情况。但是在2005年年底至2006年第一季度期间,这两个独立的周期出现了底部粘连的情况,凸现了日本市场的问题。众所周知,交易周期具有累积效应,当多个交易周期低点重叠或接连出现时,市场的跌势会进一步加剧,导致市场跌破预期最低值的情况发生。图 2-1 图2-1和图2-2的日经指数月线图都采用了52个月交易周期。不同的是图2-1中还包含了89个月交易周期,而图2-2采用了85个月交易周期。两幅图中89个月交易周期和85个月交易周期起始的最低值都出现在1984年以前(图2-1左边未显示),这使得两个交易周期第三个循环的市场低点均提前到来。85个月交易周期图预警了1998年1月的市场大跌行情,而89个月交易周期图说明了1998年6月面临的市场大跌的情况。使用85个月交易周期的方法固然没错,但有些人可能没法理解1998年6月才出现的下挫,因为他们认定早在半年前,即1998年1月就出现了跌况。按照52个月周期和89个月周期图线底部交叉重合的综合分析,2006年早期市场将出现大问题。相反,如果使用85个月交易周期代替89个月周期进行分析,我们预计应在2005年出现跌情,虽然走势的具体特征会明显不同。这种现象的原因是:将图2-2和图2-1进行比较,前者52个月交易周期与85个月交易周期低点出现的时间间隔,比后者52个月交易周期与89个月交易周期底部出现的时间间隔长。合理的解释是,采用图2-2中的周期综合分析日经指数预测2005年应该下跌,而采用图2-1中的周期分析则预测了2006年日经指数骤跌的情况。用85个月交易周期还是89个月交易周期分析?周期不同就会导致市场形势分析和走势预测完全不同。这种情况又怎能让我们确定孰对孰错?事实上,周期选择本无优劣之分。两幅图都准确预告了1998年日经指数的情况。但是,如果忽略了新的价格数据,对于从现在起到2005年市场自然的成长和衰退规律也没能进行周全考虑,从而对目前确定的交易周期进行适时调整,那么这两种时间周期都是不准确的。图 2-2 无论是52个月交易周期、85个月交易周期,还是89个月交易周期,三者都忽略了图2-2中显示的于1995年7月遭遇的重要低点。我们将马上对这一低点所发出的重要信号进行剖析。但是首先我们必须分析一下市场固有的成长衰退(growth and decay)特征。提及成长和衰退这些术语,多数交易员就会意识到开展有关斐波纳契比率讨论的必要性。笔者在此先对这一方法进行梳理。要回答问题“进行交易的市场内,首要的交易周期是什么”,斐波纳契周期预测法不可能给我们固定的答案。月线图采用85个月周期和89个月周期都可以这样的说法不能引导交易员进行正确交易。我们需要一个比6个月区间更精确更可靠的方法和时间区间来确定主要的市场底部。虽然单独来看,斐波纳契比率不能给我们一成不变的答案,但是斐波纳契数列却能帮助我们及时发现市场信息,探悉这些信息的重要含义。这一数列成了我们跟踪预测市场走向的关键元素。因此斐波纳契比率本身很有意义,如果能猜透其深刻的内涵,斐波纳契数列的价值不可限量。作为职业交易员和金融市场的入门者,我们注定要和那个著名的意大利数学家比萨城的伦纳德打交道。这位中世纪的意大利数学家更多的是以伦纳德·斐波纳契(Leonardo Fibonacci)闻名于世。但是很多读者可能不知道,斐波纳契并不是他的名字,而是filius Bonacci的缩写和昵称。如果你对斐波纳契的生平不了解,却能轻而易举地接受他数学理论的精髓,无须背景铺垫和论证,那么你肯定知道这些数字0.146、 0.236、 0.382、0.500、0.618、1.00、1.618和2.618与我们的金融命脉紧密相连。这些数字与我们的职业生涯息息相关。为什么这么肯定?斐波纳契比率由来已久。1202年,伦纳德·斐波纳契在他的著作《算盘全书》(Liber Abaci)中首次提及了斐波纳契比率。但推导斐波纳契比率的数列早在公元前4700年,就已经在人们的生产实践活动中得到应用。当年埃及人建造吉萨金字塔(the Great Pyramid of Gizeh),其斜面角度正好是0.618。斐波纳契数列的原理很简单,就是将第一个数字和第二个数字相加,得到第三个数字,将第二个数字和第三个数字相加,得到第四个数字,以此类推,就可以得到数列1、1、2、3、5、8、13、21、34、55、89、144、233、377……这些特殊的数字可以作为移动平均值和技术指标的区间使用,意义非凡。0.618这个比率是指在斐波纳契数列中,从第三个数字开始,每个数字大约都是其后面数字的61.8%(通常称为0.618倍)。从该数列大于5的数字开始,所有相邻的数字除以前一个数字,得数都接近1.618。对于间隔的两个数字,后者大约是前者的2.618倍,而前者差不多都是后一个间隔数字的38.2%(通常称为0.382倍)。这些比率几乎可以在任何有成长和衰退发展周期的事物上起作用,这很有趣。植物、动物、蔬菜、矿物等,当然市场也不例外。市场作为经济实体,有着生命有机体的特征,斐波纳契比率适用于市场不足为奇。所有的有机体都体现出了同样扩张和收缩的比率。因此,斐波纳契的数学原理也被称为自然法则(Law of Nature)。金融市场经常可以看到这个无形法则的影子,正是意料之中的事情。读者如果想要深入了解,可以上网查阅一下。你肯定可以找到有关兔子繁殖的原始问题。不管是数学家斐波纳契,还是《星球大战》里的黑骑士达斯·维达(Darth Vader),英雄所见略同,他们对于这一数列的执迷正是情理之中的。言归正传,接下来我们看看斐波纳契数列在市场周期中的应用。图2-3是日经指数周线图。图中用固定对称的周期来跟踪市场走势,1993年年底和1997年年初分别遭遇市场低点。图2-3可见用数字1~7标记的虚竖线。1号线从1995年的市场低点开始标记,2~7号虚线紧跟其后。所有7条虚线的区间间隔按照斐波纳契比率的形式排列,构成斐波纳契时间周期(Fibonacci time cycles)。1、3号竖线分割了市场低点。2、4、5、6号和7号竖线表示市场回调前的轴心点。轴心点是让交易员对斐波纳契时间周期望而却步的主要原因,因为交易员无法判定我们面临的到底是市场的高点还是低点。的确如此,轴心点只表明市场趋势的扭转,即市场要朝着与之前走势相反的方向运动。但是,让我们仔细来看一下6号竖线对应的轴心点。这是斐波纳契周期预测中表明市场高点的重要信号。6号线轴心点之后紧跟着斐波纳契时间周期的低点,这个对称性周期与1997年早期的价格底部紧密相连。这样的态势加剧了我们分析的矛盾。到底哪种周期选择方法是正确的?事后来看,当然觉得对称性的周期底部更加明显。但是斐波纳契时间周期也是准确无误的,只是不如6号竖线的轴心点对应的市场转向明显。区分信号的强度和功能是交易员分析和交易的核心问题。图 2-3 如果我们就图2-3的情况,换一个斐波纳契时间周期,将周期的起始点设在1993年年底(图中未显示),斐波纳契时间周期就不会和图2-3上标示的其他周期重叠。而多余的信息就会变成噪声。我们很多交易员都面临着斐波纳契时间周期分析无效的情况。不是因为分析本身有误。打个比方,就像是点了鞭炮,但是却没动静。这就好比该有的都有了,但是该来的就是不来。点燃的炮仗不响,出人意料;但是市场更糟糕的情况往往是始料未及的。与多个市场低点对应的斐波纳契时间周期,表明了多个不同的斐波纳契比率重合或者密集的情况。多个时间周期的累积效应或斐波纳契比率重叠,指示了市场轴心点和趋势扭转极有可能。虽然这种方法对于斐波纳契回撤价格线很精确,但预测斐波纳契周期的效果不佳。使用对称性时间周期和斐波纳契周期进行分析,交易员碰到的看错了或拿不准的情况,都是因为我们忽略了一个事实。什么事实呢?万物运行的前提:没有什么是一成不变的。在不同的时间区间内确定市场运动的周期,不能用线性或对称的时间区间定义。更不用说,有可能时间历法本身就不对,这就进一步削弱了定义周期的基础。因此,有人会用农历或其他时间衡量标准也在情理之中。然而,有一个方案是可行的—综合运用多种方法来创建变量周期。表明市场扩张和收缩的斐波纳契比率可以用做加权传统周期分析的对称周期的指数因素。如果周期预测可以使用权数调整,我们也可以据此调整技术指标。问题是:“我们如何加权?如何调整?”请看下文图示和分解,重点是如何利用当今的分析和交易工具解决我们的问题。图2-4是日经指数的月线图。之前在图2-1中使用的52个月交易周期和89个月交易周期在图2-4上也标示出来了。此外,44个月交易周期用加黑线在图2-4中显示。很明显44个月交易周期的引入,帮助我们捕捉到了之前图示没法探测到的1998年1月的重要市场低点。选择44个月交易周期,是因为这个周期还可以让我们轻而易举地看到与周期底部吻合的价格低点。44个月交易周期和89个月交易周期在点2上毗邻,周期累积效应加速了市场的跌势,形成了1990年的低点。44个交易月在点3的周期底部要比价格低点的出现晚了一些,而该周期下一个底部点4却比1998年1月的市场底部点稍早。1998年1月的市场底部与44个交易月、55个交易月和89个交易月在点4附近形成的底部群对应。周期期限的选择本无优先级,但是与各周期底部重合的市场低点却具有统领市场的预测作用。图2-4中还有个X点没能确定,成了这三大交易月周期百密一疏的遗漏。要实时捕捉,我们非得再加一个时间周期不可。图 2-4 图2-5中用加粗加黑线表示的是56个月交易周期。这个周期显示了1995年的重要市场低点。你此刻可能不禁会问:“这怎么和江恩理论有些类似?”这么多周期线,自然能碰上几个低点。本书下文将告诉读者,我们在使用江恩线分析时,关注的是哪一类关系更重要,进而排除其他无用的关系。而在这幅图中,我们画出了多个时间周期,关键是看选择这几个特定月交易周期的原因及其意义和影响。

图2-6 将我们之前讨论的所有月交易周期进行了整合,并要求我们以全新的视角重新审视斐波纳契周期。1986年有两个周期底部,我们把这个点作为斐波纳契比率集合的起始点。随后斐波纳契数列由此开始展开。请注意,本图中斐波纳契周期的起点不是市场的低点,而是多个对称性周期底部密集的区域。经过这样的调整,斐波纳契周期不仅能够显示出所有的市场低点,而且还能显示这些低点的重大指示和预测意义。点1是斐波纳契周期的起点。点2已经是第三个斐波纳契周期了,但即便如此,还是早于最近的对称性时间周期。点4定义了我们之前使用的所有交易月周期都未能探测到的重要价格低点。点5出现在所有交易月周期底部集合之前,堪称所有周期中首屈一指的信号,预测了1998年的情况。而点6是所有密集型周期会合的重点,可以预测指向市场一溃千里的投降式底部(capitulation bottom)。图 2-5 图 2-6 图2-6的缺点在于各类交易月周期和斐波纳契周期重叠,各条线路过于拥挤,让人应接不暇。交易员也没法在这样的图示上用个人喜欢的其他技术方法进行分析。我们能否用一种更加简洁明了的方式来说明我们以上得出的结论?乍一看图2-7,可知这是为期120分钟的道琼斯工业平均指数走势图,其中的随机指标并无异样。但仔细分析,就可以知道这里所使用的随机指标公式并不是建立在固定周期之上的,而是使用了变量周期(variable period)。下一章我们会阐述如何选择正确的固定周期。目前,我们权且认定用13日周期来判定慢速随机指标。用斐波纳契数列加权固定周期,从而获得变量周期。因此,随机指标进行了调整,显示了图2-6中各周期的累积效应。既然我们对图2-6进行了梳理,我们就可以发现随机指标的滞后性。这也是随机指标的一大缺陷。尽管如此,由随机指标显示的平滑震荡态势仍然具有重大的参考价值。图 2-7 图2-8中向大家介绍了一种自定义指标,称为衍生震荡指标(derivative oscillator,有关这一指标的计算公式和解析准则我们将在第14章中深入讨论)。图2-8是变量衍生指标,表示在标准的公式里应用了变量周期(为了避免混淆概念,本章暂时不对所有指标的变量或加权周期进行详述)。图2-8大大改善了图2-7存在的随机指标滞后问题(此处我们主要讨论的是周期低点的评估,震荡指标峰值的分析另当别论)。图2-7和图2-8的最后一根柱线(也就是最右边的一根)及时捕捉到了1998年6月12日道琼斯工业平均指数的自由落体式下跌。图2-7并没有显示出市场趋势的改变,价格一路下跌。图2-8的衍生震荡指标显示了震荡极值,跟进了价格的V形底,又称为关键反转。此刻的震荡指标低点就处于精确的目标位(详见第14章)。图2-7和图2-8说明了我们本章之前讨论的所有概念都可以通过图示进行综合,用一个指标表示。这些图表都使用了周期和价格对应的方式,帮助读者将传统的方法和加权指数进行比较。图 2-8 我们已经讨论了两种周期:对称性周期和斐波纳契周期。我们还介绍了如何使用加权系数对固定周期进行调整,进而创建帮助我们对市场的扩张和收缩进行细分的变量周期。但是还有些重要的问题尚未回答:我们如何判定哪一个传统的信号具有最重要的意义?哪一个信号能让我们达到最精确的预测和分析?为了找到圆满的答案,我们必须使用不同的时间区间来过滤单张图表内形成的预测性价值不高的信号。图2-9是日元/美元外汇交易走势图。左边是为期240分钟的日元/美元外汇交易走势图,右边是为期60分钟的日元/美元外汇交易走势图。为了在图像中显示出不同的时间区间,左右两图均使用了方框,上面用数字1和2标示。方框1和方框2肉眼看来大小不同,但是却表达了同样的时间区间。两个方框内均有一段时间,指标显示了买进美元、卖出日元信号。这一信号发生在240分钟期限图和60分钟期限图指标均上升的时期。虚竖线用来确定震荡指标对应的市场的位置。因此,如何找到更精确地预测市场走势的方法,首先就是选定多个不同的时间区间,绘制不同周期的图表,然后寻找各图指标同时发生同类信号的位置,进行市场预测。图 2-9 本章我们对于时间周期的讨论笔墨较多。下文我们将使用市场周期的理论,来确定应该用什么周期研究随机指标,进行指数平滑异同移动平均线分析。

爱华网

爱华网