伯克希尔公司董事长巴菲特(Warren Buffett)2月26日发布了长达27页的致股东的信,他在信中谈到关于伯克希尔的业务模式与方向,以及自己的接班人问题,同时透露包括高盛与通用电气今年将回购伯克希尔持有的优先股,以下为巴菲特致股东信的全文。文章涉及对相关产业的见解和判断。

现在让我告诉你一个真实的故事,这将有助于你了解一个企业的内在价值远远超过其帐面价值,而这个故事也可以顺便让我重温一下那些美好的回忆。60年前的最后一个月,GEICO走进我的生命之中,而这也彻底改变了我的一生。当时我还是哥伦比亚大学的一名研究生,是被我的恩师本-格雷厄姆推荐过去的。

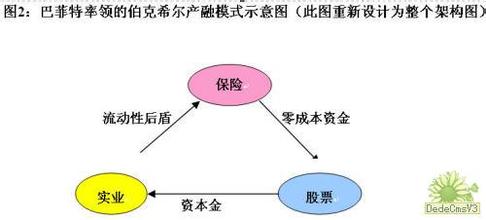

有一天,我在图书馆里翻阅《美国名人录》时发现本(Ben)是政府雇员保险公司(现在的GEICO)的董事长。当时我对保险业一无所知,同时也没有听说过这家公司。后来图书管理员给我看了一些关于保险公司的汇编材料,才让我对GEICO有了初步的了解,之后我决定拜访下这家位于华盛顿的公司。但是当我到达公司总部的时候,门却是紧闭着的。之后我开始不厌其烦地敲门,一个看门人把我带到了当时公司里唯一的一个人面前——洛里默·戴维森(Lorimer Davidson)。接下来的4个小时是我的幸运时刻,戴维森十分详细地把保险业和GEICO给我讲解了一遍,这是我们美好友谊的一个开始。此后不久,我从哥伦比亚大学顺利毕业,并成为在奥马哈市(Omaha)的一名股票推销员。当然,我从 GEICO那里获得了不少建议,使我在一开始就拥有了数十家客户。而在和戴维森会面之后,我所投资的9800美元也实现了75%的盈利率。后来,戴维森成为GEICO公司的CEO,但是他做梦也没有想到公司会在上世纪70年代中期(当时他已退休了)遇到了巨大麻烦——股票跌幅超过95%!伯克希尔(Berkshire)当时购买了GEICO约三分之一的股票,后来由于GEICO的股票回购措施,这些股票在以后的几年中以每年50%的涨幅逐年增长,伯克希尔因此而赚的盆满钵满。1996年初,伯克希尔准备收购GEICO剩余50%的股份,这让95岁的戴维森大为高兴,当时还专门为此制作了一个视频来告诉大家他有多高兴,并希望GEICO能够和伯克希尔能够长期合作下去。在过去的60年中,GEICO发生了很多事,但是其核心目标——为美国人节省花在购买汽车保险上的钱一直没有改变。而围绕这个目标,GEICO已经成为美国的第三大汽车保险公司,占据着8.8%的市场份额。公司现任CEO托尼·莱斯利(Tony Nicely)1993年上任时该比例为2%,当时这一数据已经维持了十多年。但是在托尼的带领下,GEICO发生了翻天覆地的变化,找到了既能保持承保率的增长幅度,又能降低成本的方法。1996年,我们以23亿美元的价格购买了GEICO公司50%的股票,这笔投资随后变成了46亿美元,收益率达到了100%!而当时GEICO的有形资产净值也达到了19亿美元。而这其中还隐含了27亿美元的无形价值(经过我们的测算,GEICO公司的信誉值完全有这么高)。1995年,公司客户一共支付了28亿美元的投保金,而这其中有97%可以作为公司的收入。如果按照行业标准,这个数字比较高,但是对于GEICO来说是完全可以实现的,因为公司的运营成本较低,持续盈利能力强,顾客忠诚度也很高。今天,虽然公司的保费收入是143亿美元,但是-爱华网-我们给出的信誉值却只有14亿美元,这个数值是不会因为GEICO营收的变化而变化的。此外,在托尼的带领下,GEICO公司已经成为全美最大的个人保险机构,去年公司一共卖出769898份个人保险合同,较前年增长了34%。|!---page split---|财产保险公司通常预收保险费,后付赔偿金。在个别情况下,比如有些工人的意外事故索赔,赔偿金的支付可能拖延十年之久。这种先收钱后赔钱的模式让我们持有大量流动资金,我们可以为了公司的利益把这些流动资金用于投资。尽管投保人和事故索赔不断变换,但是我们持有流动资金的数额保持稳定。因此,我们的业务量增长,流动资金就会增加。如果我们收取的保费超过支出和赔偿金,我们就获得了保险利润,再加上我们的流动资金带来的投资收入。实际上多年来激烈的竞争已让财产保险业承受了巨大的保险损失。这些损失就是保险业持有流动资金的代价。比如说,全美最大的保险公司State Farm,公司管理有方,却在过去十年里有七年时间承受保险损失。在此期间,该公司的亏损金额超过了200亿美元。在伯克希尔哈撒韦公司,我们连续八年获得保险利润,在此期间的盈利总计达到170亿美元。我相信保险业务在未来的几年里还能继续获得利润。如果其他企业向我们支付费用来持有流动资金,我们还会从投资中获利。多年以来,保险业保费不足以支付赔偿金和支出。因此,几十年来,保险业有形资本的总收益远远低于其他行业的平均收益,业绩乏善可陈。伯克希尔哈撒韦公司拥有雄厚的经济实力,是因为我们卓越的经理人在经营着非同寻常的企业。除了盖可保险公司(GEICO)外,我们还拥有两家大保险公司和数家小公司。首先是伯克希尔哈撒韦再保险集团(Berkshire Hathaway Reinsurance Group),由阿吉特杰恩负责。他的经营融合了能力、速度和果断,更重要的是拥有保险业独具一格的思维方式。他从未让伯克希尔哈撒韦公司承担不合时宜的风险。我们比起该行业的其他公司来说更为保守。过去一年里,阿吉特杰恩大幅提高了人寿保险业务,带来了20亿美元的保费,今后几十年这种情形还将继续上演。1985年以来,阿吉特杰恩给保险业务带来了300亿美元的流动资金和数额巨大的保险利润,其他保险公司的首席执行官无法与他比肩而立。他已经为伯克希尔哈撒韦公司增添了数十亿美元的资产。我们还拥有通用再保险公司,由塔德蒙特罗斯(Tad Montross)负责。实际上,健康发展的保险业务需要四条准则:1.明白所有的风险敞口都可能造成损失;2. 保守地估计任何风险敞口实际造成损失的可能性;3. 保费金额的确定要确保利润,包括未来的损失成本和运营费用在内;4.如果不能获得合理的保费就放弃这项业务。许多保险公司通过了前三条准则的考验,却在第四条碰了壁。华尔街的急功近利,机构和经纪人带来的压力,或者是雄心勃勃的首席执行官不肯让业务规模缩水,导致许多保险公司以低价承揽业务。塔德蒙特罗斯恪守四条准则,通用再保险公司在他的领导下拥有巨额流动资金,我们预计该公司依然能保持这种资金规模。最后,我们拥有许多小保险公司,大多数公司有专属经营范围。他们的财报持续盈利,向我们提供了大量的流动资金。我和查理非常看重这些企业和他们的经理人。

爱华网

爱华网