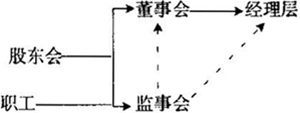

“对于金融部门的监管而言,自我管束是不管用的” 《商务周刊》:您多次强调了金融机构高管们作为危机的主要制造者却仍然在危机中获得丰厚报酬,为什么会出现这种情况? 斯蒂格利茨:这是公司的激励机制不合理造成的,当然我更喜欢说这是一场骗局。很多人认为激励机制不应该算经济的一部分,但是看看银行,他们制订了很多激励机制和大笔的奖励资金。我十分质疑这样做的基本前提。很多行业都是按照如何表现给出奖励资金的,但是如何通过衡量“表现”来体现一个人的价值和工作产出是很难定义的。如果只是看你做了多少事就判定你应该得到多少,那么大家都会做很多,但是这很可能导致每件事做的质量都不高。什么行业能够欺瞒做事的质量,而不被大家发现呢?金融业。怎么衡量金融业的业绩呢?看看你做了多少笔贷款,至于贷款的质量、贷款人是否能够按时交付贷款,要等到很多年以后才会知道。 因为信息的不对称,贷款质量到底好不好只有金融机构知道,别人不知道,所以在奖励机制的刺激下,他们制造出了更多的有毒产品。为了短期的既得利益,他们毁了长期的发展。 公司治理一直遵循alpha和beta。alpha指的是如果工作是高效的话,将获得高回报;beta指的是如果承担很大的风险,就会获得更高的回报。金融行业总是在谈论这些,所以他们非常清楚,要想获得高回报,要么工作更加高效,要么承担更多的风险。他们知道比别人都聪明很难做到,而承担更多风险就容易多了。他们选择后者,那么什么方式会承担更多风险呢?利用杠杆效用。他们将比例设定为101、201、301,甚至更高。以301为例,如果资产价值下跌3%,他就垮台了,实际上,他们用过比这更高的杠杆比率。而在美国,楼市下降的幅度是30%,所以如果使用的是301的比例,那么他们已经垮台10次了。 金融机构这样做无非是两种原因:他们确实不知道风险有这么大;或者他们知道,但是觉得自己能够欺骗投资者,认为后者比他们更笨。也或许两者都有。让美国民众倍感气愤的是,2008年和2009年,金融业已经开始遭受损失,而那些高管还是分得了很高的红利。怎么做的呢?他们改变了奖金的名字。金融机构说“我们不能再发激励奖金了,因为这是按照绩效发的”。他们就将激励奖金(Incentive bonus)改成了留任奖金(Retention bonus)。也就是说,我们还得花钱让那些制造危机的人留下来。 我在1983年提出的理论中就表述过,公司绩效奖励的关注点,应该建立在一系列相关的业绩表现上。重要的是,现在是21世纪,而很多教义还是建立在19世纪资本主义理论的基础上。19世纪资本主义理论模型强调的是个人拥有财产,一旦做出错误决定就自食其果,反之亦然。但21世纪的资本主义则是管理权与所有权分离。公司由许多股东一起拥有,而管理者不拥有企业,也就是说管理公司的人并不是在管理自己的公司,如果做出了任何错误的决定,也不用因为糟糕的结果付出太多代价。管理者很可能为了追求短期个人利益,置公司长期利益于不顾。 在美国,很多银行的高管奖金是和其股票价值挂钩的(Stock Option),也就是说当股票价值上升,高管的薪资也将上升。怎么能让公司的股票上升呢?把呆坏账从资产负债表里清除掉,让公司的利润显得非常好看。但是没有呆坏账、利润创优也意味着要向政府缴纳高昂的税金,所以公司不能对投资者和政府两方都撒谎,这是上个世纪80年代和90年代的问题,所以现在再看看这些银行的年报,你很难在其中找到资产负债表,毕竟做假账是要受到起诉甚至遭受牢狱之灾的。因此,市场在信息无法完全公开的情况下,很难做到资源的合理分配以及风险控制,激励机制对社会起到的是负面影响。 《商务周刊》:除了以上的不合理市场行为,是否还有其他的? 斯蒂格利茨:不合理性还体现在市场利用消费者的无知上。在金融市场掠夺性贷款(Predatory Lending,指以不了解信贷市场,且信用记录较低的购房者或借款者为目标的一种有误导性或欺诈性的贷款行为)实务中,他们将法律放置一边,甚至抵抗金融产品安全委员会。而在信用卡方面,则是采用高额的还款利息以及高手续费,利用消费者对行业的不熟悉,即让消费者总是认为他们可以在未来得到回报,但这通常都不会发生。 其实,金融机构也会搬起石头砸自己的脚,比如掠夺性贷款就是第一个陷入麻烦的。而即使他们打算借由证券化将风险从银行中转移出去,最终他们还是会承担剩下的大量风险。 熊彼特创新理论提到,市场的价值评估不应该依照其短期绩效,而是要看其创新能力。但是我们在危机中得到的教训是,“不是所有的创新都是好的”。实际上金融市场上的创新很多都在破坏原有市场。我们原本期望通过创新来管理风险,但现实是它们制造了风险。此外,我们很难在经济上升的迹象中找到哪些是由金融创新带来的。但是我们很容易从长期运营的损失中分辨出哪些是由于金融创新造成的。 在一次次的经验之下,市场也开始对金融创新产生长期抵触,比如通货膨胀指数债券(Inflation indexed bonds)、GDP指数债券(GDP indexed bonds)等。这并没有什么好奇怪的,只要社会收益和个人收入之间存在较大差异,就会有抵抗。其实,金融创新应该着力于设计出能够帮助个人管理房产风险的金融产品,毕竟房产才是家庭最重要的资产。而现在的抵押贷款产品实际上是增加了家庭以及个人的风险。

《商务周刊》:我们应该从此次危机中吸取哪些教训?未来的金融体系框架,特别是金融监管部分,应该怎样架构? 斯蒂格利茨:总的来说,普遍流行的经济学模型所倡导的政策恰恰策源了经济危机,人们在谴责危机的罪魁祸首时也应该算上经济学家一份。危机显露了这些模型的缺陷,而且还不是小缺陷,因为很多错误实际上是反复出现的。我们应该建立新的理论基础,主要是针对于个人以及企业的经济行为。 过往的一些教训有益于之后政策的制定,比如凯恩斯所说的“市场在相应的时间框架下无法做到自我修复,需要靠财政政策的刺激才行”。此外,对于支出的设计也必须认真考量,以避免过高的负债,应该将主要支出放在高回报的投资上,减少长期债务。 对于金融部门的监管而言,自我管束是不管用的,公司本身疏于风险评估。而格林斯潘却在讲话中说“银行最好还是进行自我风控”,他应该知道银行做不好自我风控。 管理好银行本身并不是我们制定风控监管的唯一原因。当我们拿资产进行风险投资的时候,比如我到拉斯维加斯赌博,如果都输光了,最多也只是我和我的家人受到损失,无关乎其他人的利益。但是一旦金融行业出现危机,它的外部性作用将会把其他行业也扯进危机中来。当格林斯潘那样说的时候,我认为他根本就不知道什么是监管。而我们的监管者不知道什么是监管真是应该受到批评。此外,监管不能仅仅止于银行体系,那些受到银行系统辐射的影子机构或企业也应该实施监管。 对金融部门的监管应该做到全面。目前来看,透明度是有的,但是还不够,对资产负债表的挪移是一个问题,而且还不是唯一的问题;激励机制因为公司管理结构自身问题的原因也还做得不够。机构架设方面,利益冲突是金融领域以及金融机构最大的问题之一。投行们一面给政府提供建议,一面销售着前者的债券,其中就涉及到内幕交易问题。此外,还要注意产品的设计要符合金融产品安全委员会的规定。在经济行为上,比如使用杠杆时不要使用风险太大的比例。 就全球范围来看,监管应该是在全球范围内开展的,以防止风险出现“套利”现象。每一个国家都有责任保护本国的经济和国民的利益。很多金融机构都在说全球监管,是因为他们觉得很难做好本土管理,比如冰岛就是一个典型的反例。尽管我也认为做好本国的监管对全球金融整合可能会带来限制,但是还是应该先把本国监管做到位,再谈以后的。 最后,我想强调国家以及市场之间的平衡。市场的运行并不是光凭它自己,每一场游戏都需要规则和参考材料。就是因为美国打破了这个平衡,使得整个世界都要为此付出高昂的代价。当然,每个国家在每个不同时期,其国家与市场之间的平衡关系都是不同的,所以寻找两者之间的平衡是一个长久的工作。

爱华网

爱华网